268

|

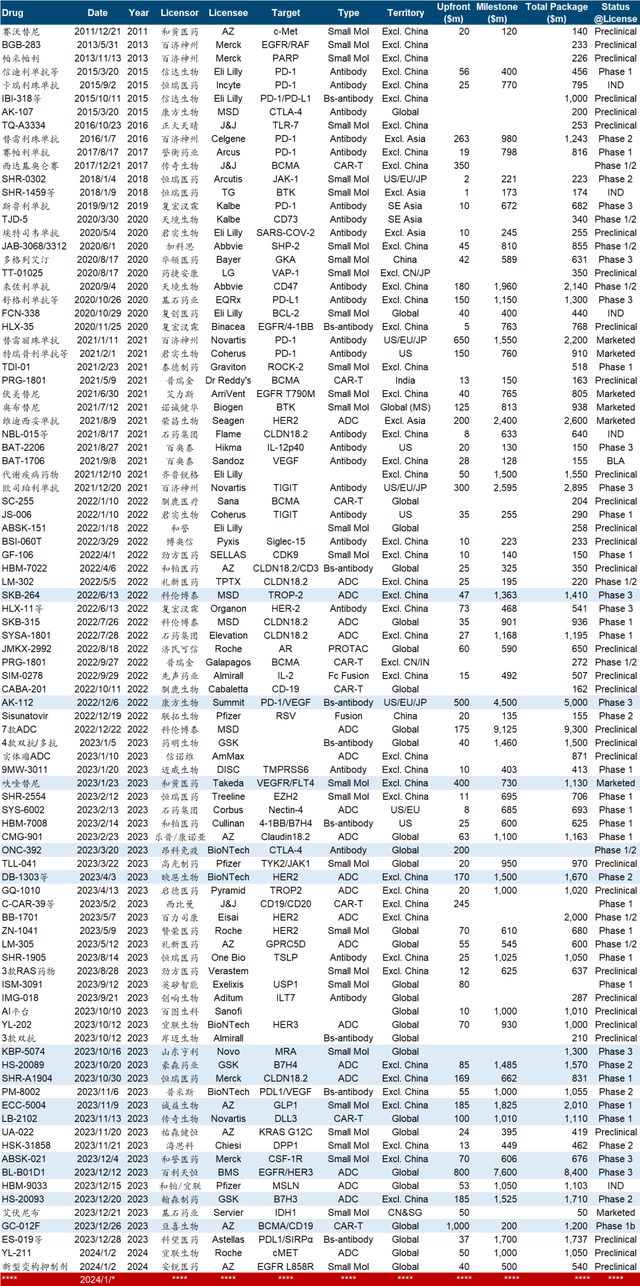

来源:价值事务所 在之前《价值事务所max》文章“又一历史性机会来了”中所长有讲,生物医药是一个强周期行业,海外的周期表现更多是技术周期,国内呢,由于医药产业不够成熟,周期更多是“追赶式的”,大体可以用中国特色神药——普通仿制药——差异化特药——仿制药/低质创新药——高价值原发性创新药这么五个大阶段来概括。 过去国内医疗行业沉寂了差不多三年,其实都是为了下一个阶段,即完全同国际化接轨的高价值原发性创新做铺垫,换句话说就是,国内医药行业的下一个时代主题就是高质量创新。 而在国内一众企业中,恒瑞医药显然属于转型非常坚决的那一个,甚至可以称得上是行业引领者。 截至2023年H1,恒瑞已有15款创新药在国内获批上市。根据2023年11月发布的年员工持股计划,其2024-2026年创新药申报并获得受理的NDA(新药上市申请)申请数量(包含新适应症)分别应该为6个、5个和4个。2023年11月恒瑞研发日的PPT中也表明,2024-2025大约会有25个以上的新药上市申请获批。  换句话说就是,近两年应该是恒瑞创新药板块疯狂兑现的大年。 其实这非常不容易,因为医药行业一直有个双十定律,即一款创新药的研发需要10年时间+10亿美元,也就是说,药企当下的布局可能要在10年后才能得到兑现,而药企现下的业绩反映的其实是其10年前的布局。 恒瑞能在2024-2025迎来收获,相当于早在10年前就开启了创新药相应领域布局,这差不多领先了国内其他企业3-4年,绝大多数企业开始醒悟过来、疯狂砸研发,都是在2018年国家带量采购政策开始实施,将很多药企的饭碗打碎后才开始的。 我们看下图国内药企对海外授权情况,这个指标非常能反映出药企的研发实力,毕竟一款创新药能让海外头部企业买单,甚至是花大价钱买单,那产品必须是真的很强才行,水货骗骗新手可以,想骗老江湖可是门都没有。  (注:以上统计不包含未披露金额或金额过小的交易) 在2020年以前,咱们国内对外授权是很少的,可能一年或者数年才这么几个,而且首付款、里程碑付款都算不上多。在2020年后,对外授权的数量和整体金额则有明显的上升,刚过去的2023年,交易数量几乎算得上此前几年的总和,而且首付款与总交易金额都不断打破纪录,处于高位。 换句话说就是,整个国内医药产业开始重视创新是从2018年开始的,开始逐步出成果,是2020年才开始的,这个成果也只是体现在早期管线里,想上市形成销售额,估计还得再等5-10年。 但是,恒瑞的创新药已经开始迎来了收获期。 01 早人一步的恒瑞 细数恒瑞的历史不难发现,他总是早人一步,在行业内绝大多数企业都还在做疗效不明的中国特色神药、靠坑蒙拐骗挣钱时,恒瑞已经在开始做仿制药,2005-2008年均保持30%以上增长,基本就是靠第一批首仿药放量而来的。 在大家都一窝蜂地做仿制药时,恒瑞又开启了仿制药出口和me too级别创新药的布局,2014-2016年的业绩增长,大功劳基本要归功于环磷酰胺的出口,2016-2018的增长又是第一批创新药艾瑞昔布、阿帕替尼进医保之后的快速放量所致,并于2019-2021因PD-1放量达到近期业绩巅峰。 而在大家都一窝蜂布局me too仿制药时,恒瑞又开启了高质量原发创新,这也是其近两年不断有创新药上市同时还有高质量海外授权的原因。2023全年,恒瑞已经累计达成超40亿美元的License-out合作,尤其是10月份授权给默克的PARP抑制剂和靶向 Claudin 18.2 ADC,首付款高达1.6亿欧元(约合1.71亿美元)。要知道,首付款是你毛也没有、啥也不用干海外企业直接打到你账上的钱,能让人家跨国大药企上来就给这么多钱,只能说明相应产品价值高。  正是因为恒瑞始终快人一步,所以他始终稳坐国内医药行业企业市值Top10俱乐部。2015年到2023年保留在前十榜单中的药企,有且仅有恒瑞一家而已。  02 新的征程 前文说了,药企的成长需要时间,尤其创新药,是一点都快不起来的。所以,虽然恒瑞早早有布局,但2021-2022还是因为“青黄不接”使得业绩出现两年下滑(PD-1大幅降价叠加仿制药集采,导致老品种受伤严重,而新品种无法及时跟上),但自2023年起,恒瑞的业绩明显好转,尤其2023Q3,单Q3营业收入58.45亿元(+2.2%),归属于上市公司股东的净利润为 11.7亿元(+10.6%),扣非后归属于上市公司股东的净利润为 11.2 亿元(+7.1%)。  这在三季度医疗行业整体反腐的大背景下,显得尤其难能可贵,毕竟反腐让市场闻之色变了好一阵子,大家对他的预期都是三季度零增长或者小幅下滑,但最后的结果却是出现了小幅增长。 目前,一方面,进院营销开始恢复正常,另一方面,从2023年起,恒瑞每年获批的创新药/新适应症明显增长(可以回到本文最开始的那张图),而且这些新获批的产品较多,市场竞争格局都较好,研发进度处于全球Top5的也越来越多,先前的PD-1高基数压力叠加集采的影响已经消化得差不多,入院恢复叠加新产品发力,恒瑞在2024有望重回双位数增长。 截至2023H1,公司共 23 款创新药管线处于三期(13 个)或申报上市阶段(10 个),覆盖肿瘤、自免、代谢、大慢病等众多领域。  在近期大热门,也是兵家必争之地XDC领域,恒瑞进入临床阶段的项目数为国内企业绝对的TOP1,近 5 年已有 9 款。涉及热门靶点 HER2、TROP2 等,同时也差异化布局了 CD79B、HER3 等靶点。其中,HER3 ADC SHR-A2009 在 2023 ESMO 大会上亮相,仅次于第一三共成为第 2 个公布临床结果的同靶点 ADC。  2022年恒瑞创新药业务收入为81.16亿元,2023H1创新药业务收入49.62亿元,占当期营收比例达44.43%。根据公司股权激励方案,2023年-2026年对应的创新药收入应分别为105亿、130亿、165亿和208亿,不难看出,这个增长目标是定得较高的,相当于三年时间创新药营收要翻一倍,达到2022年全年营收。 总的来说,所长觉得恒瑞的竞争力在不断增强,医药一哥始终是医药一哥。 文章来源:“价值事务所”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24