250

|

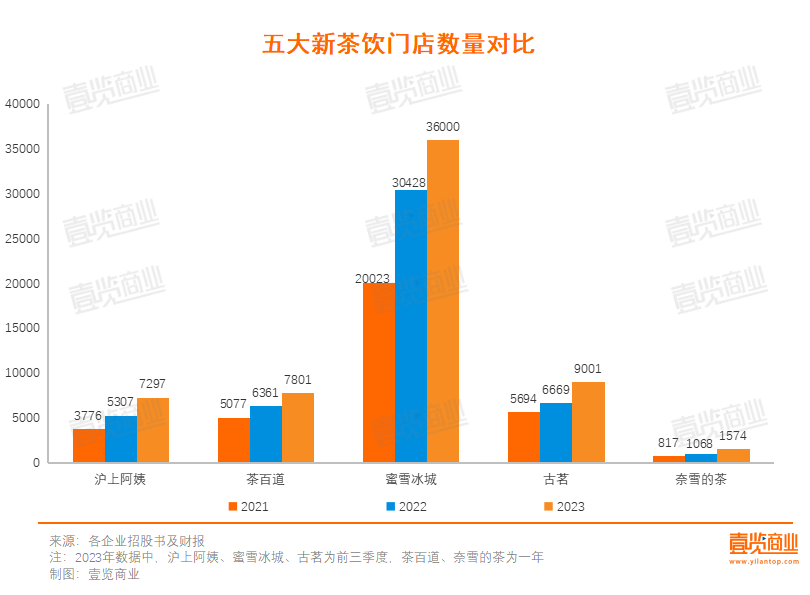

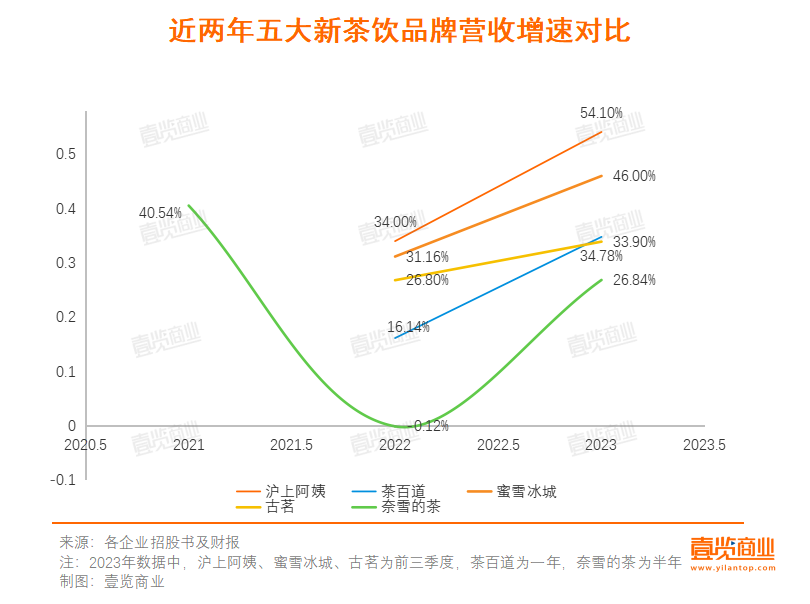

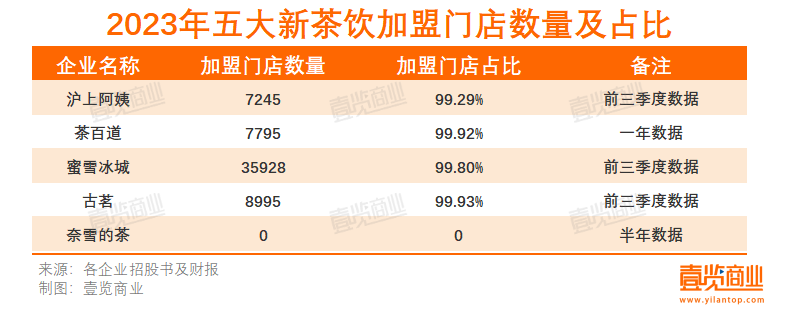

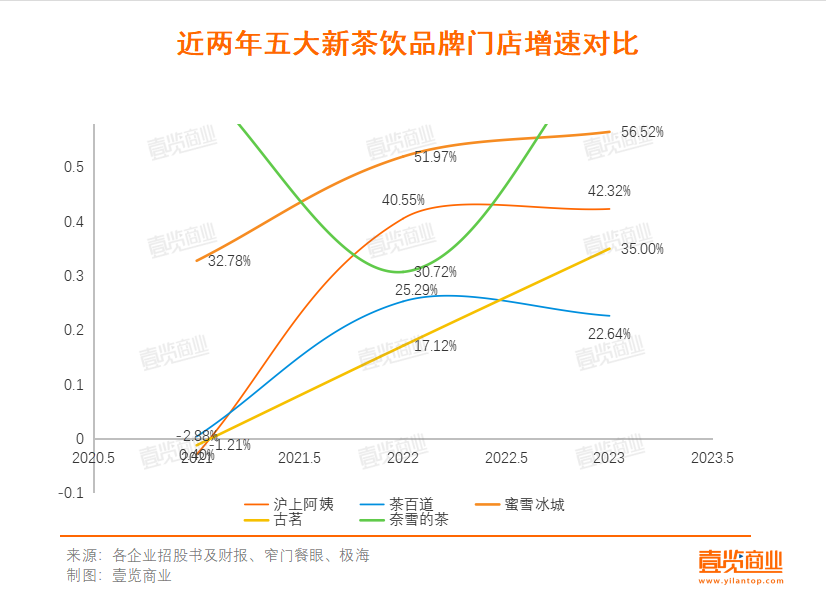

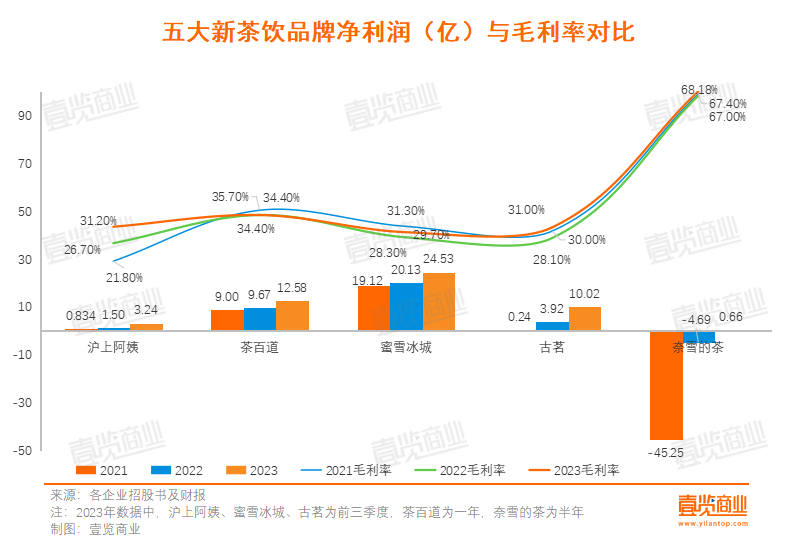

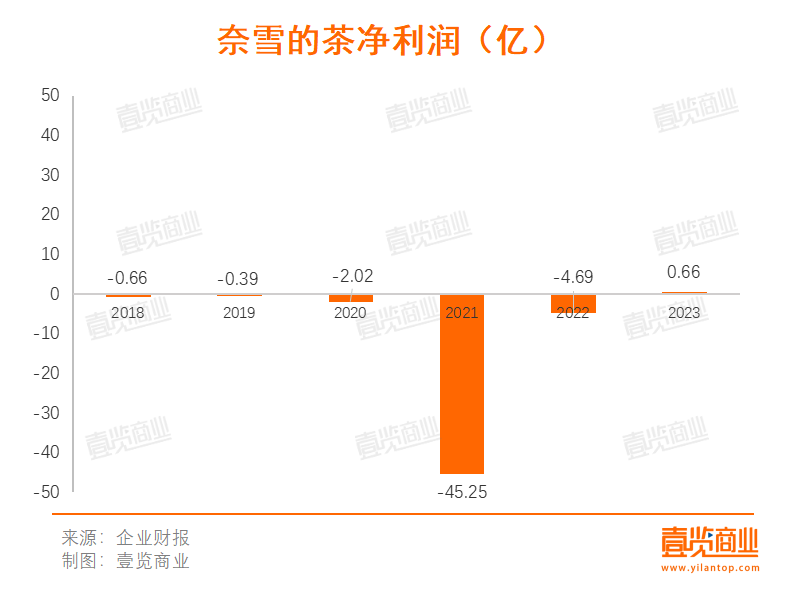

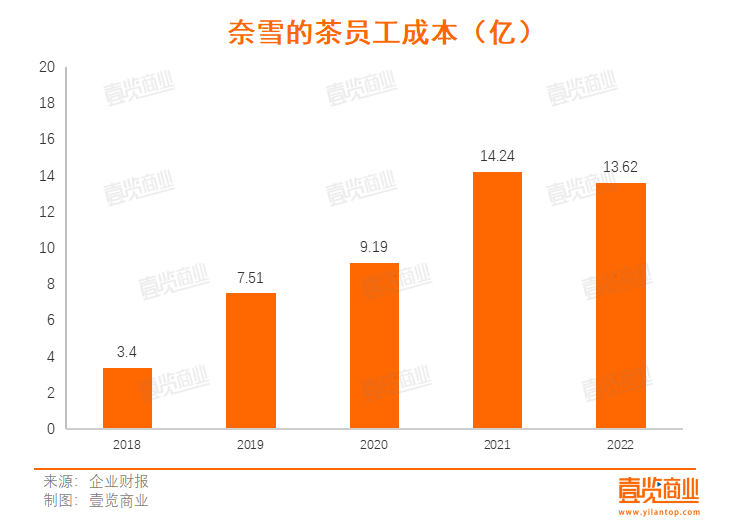

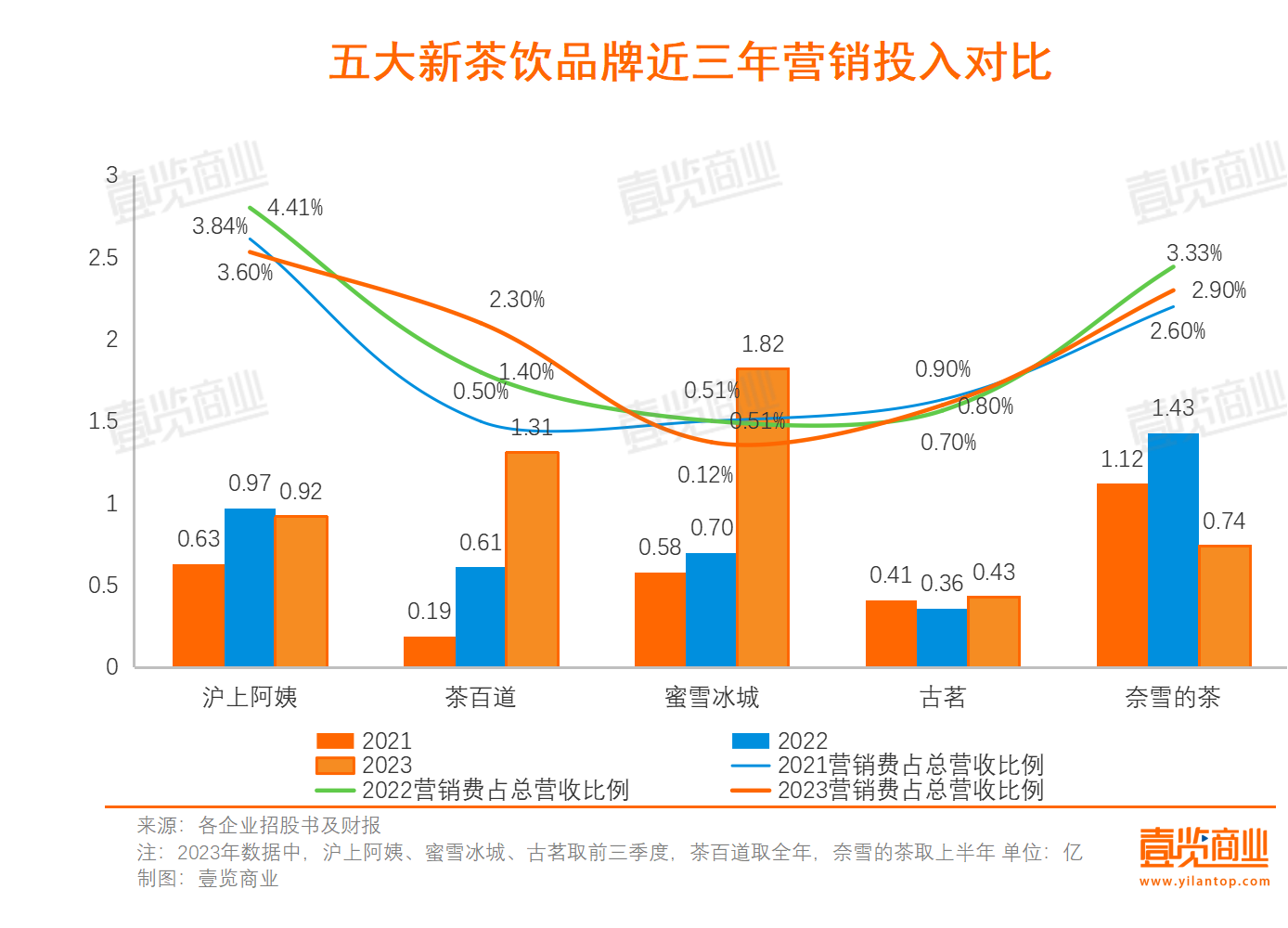

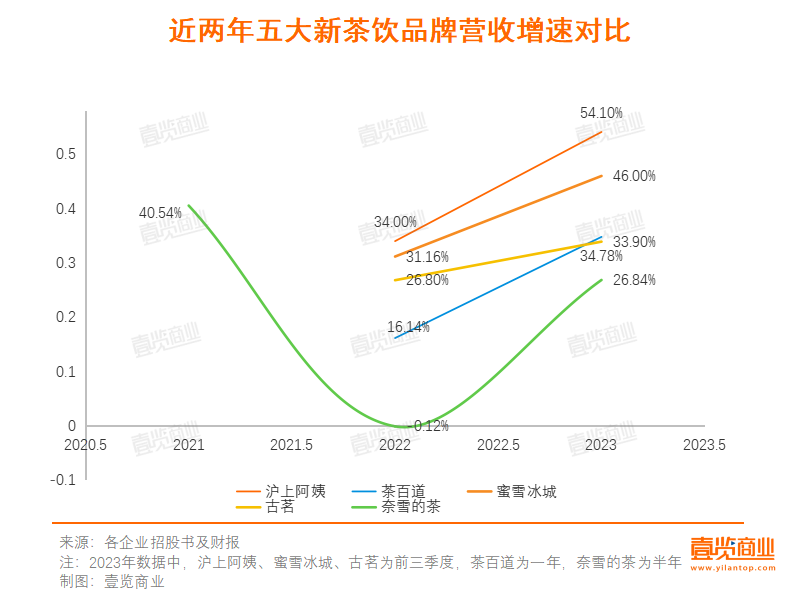

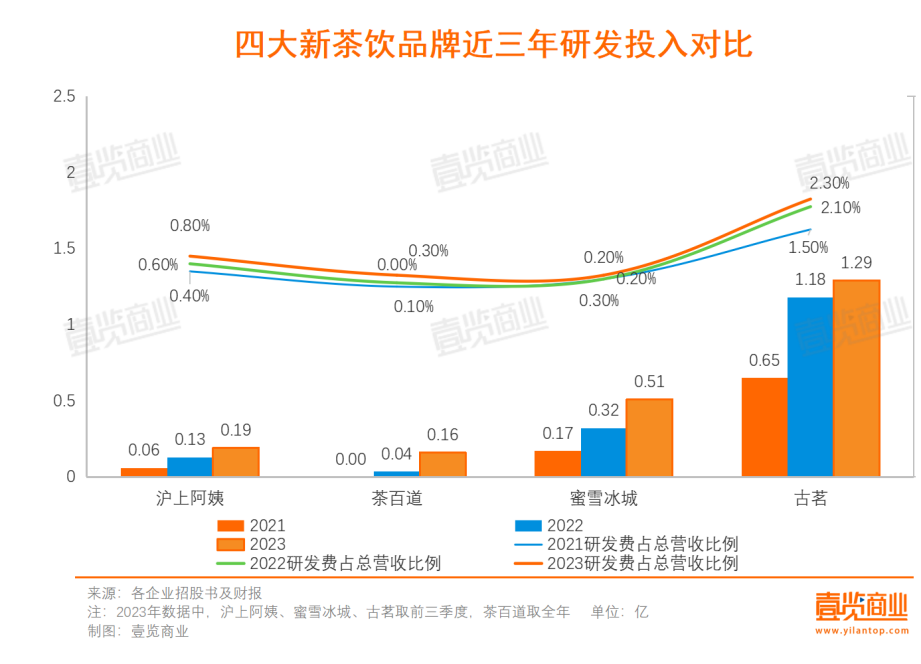

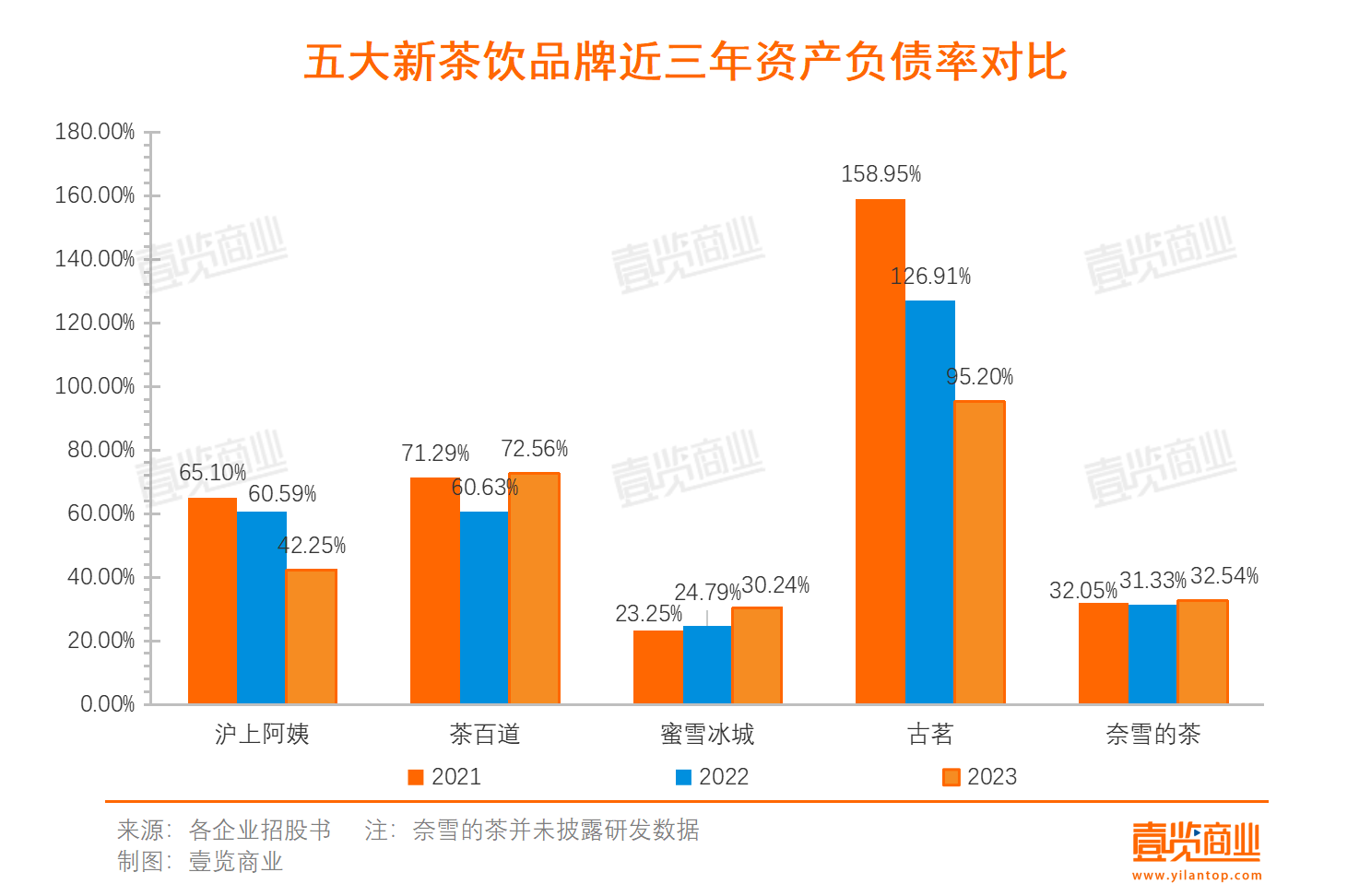

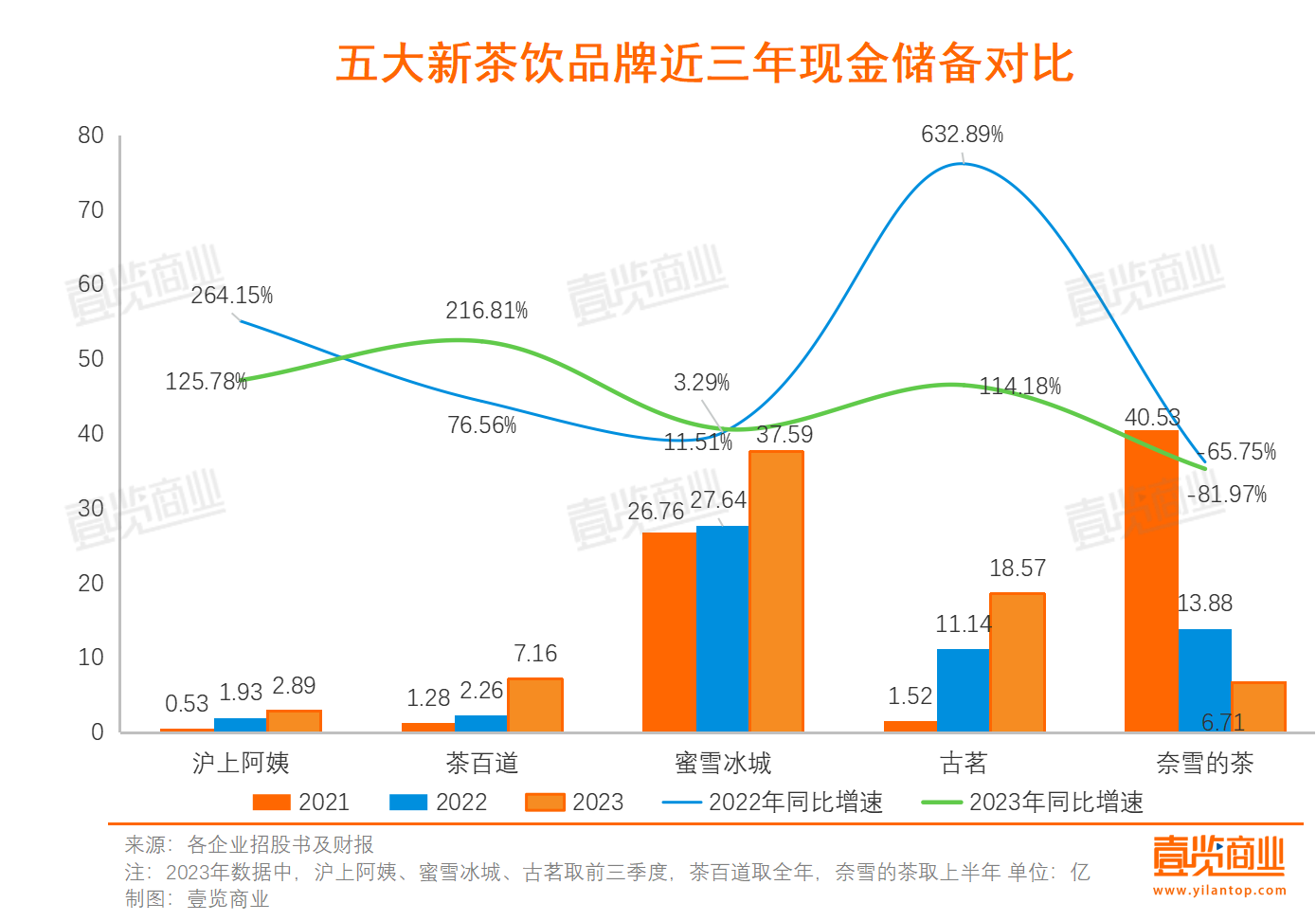

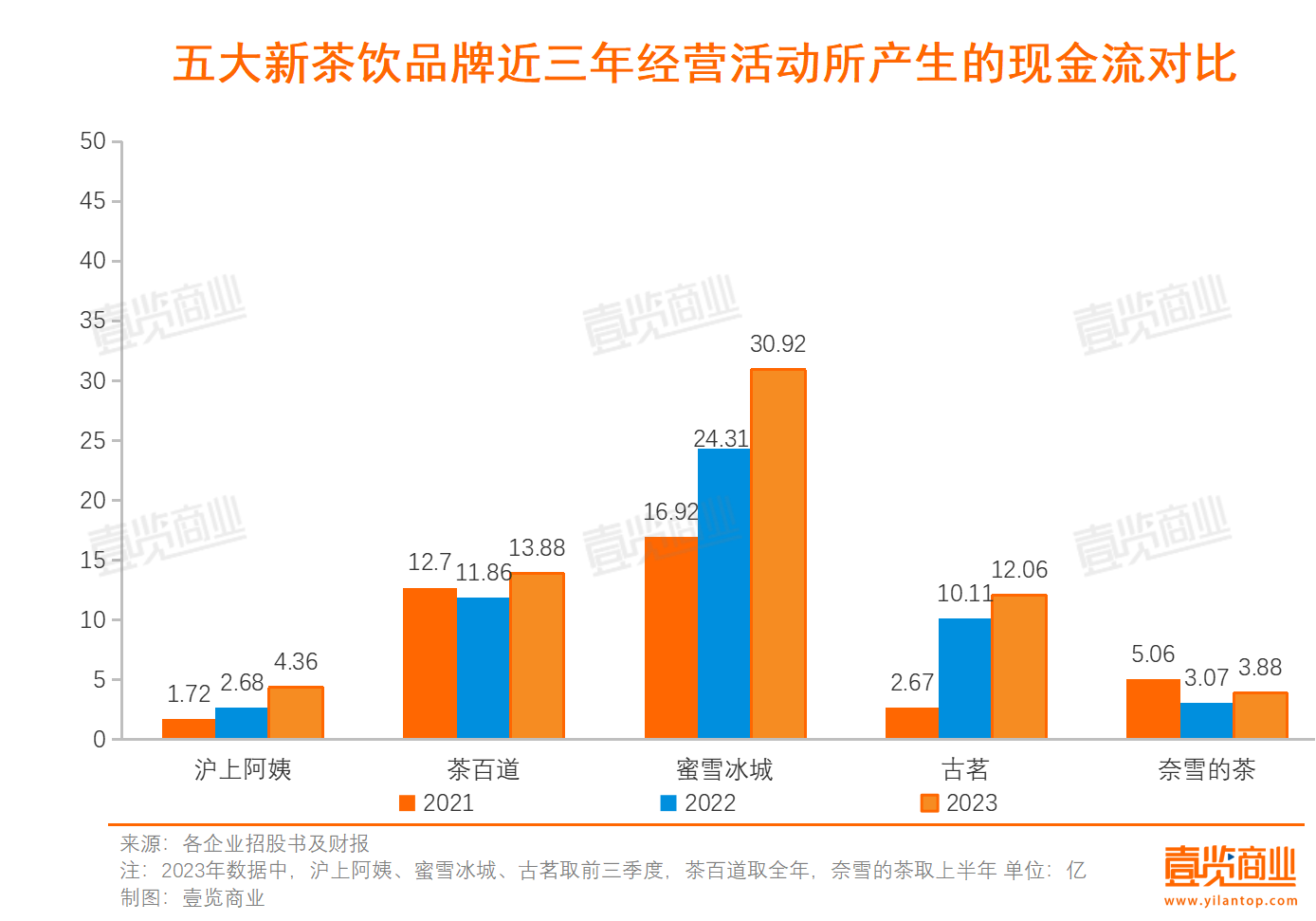

出品/壹览商业 作者/李彦 蒙嘉怡 编辑/木鱼 一般认为,一个行业如果涌现多家上市公司或者即将出现多家上市公司,那么这个行业发展趋于成熟,开始走向规范化和商业化,同时说明这个行业急需大量的资金。行业里企业间的竞争将开始从粗放变精细,经营效率、研发能力、资金储备都将会成为接下来竞争的关键。 当年快递行业就是如此,2012年顺丰上市,随后几年通达系、京东物流纷纷登陆资本市场,快递行业展开了一场科技提升效率的竞争。如今的新茶饮行业也要走到这一步了,自2021年奈雪的茶登录港交所后,2023年以来茶白道、蜜雪冰城、古茗、沪上阿姨等头部新茶饮品牌纷纷递交招股书,后面还有霸王茶姬、甜啦啦、茶颜悦色等玩家跃跃欲试,随时递表。那么,新茶饮行业到底发展如何,有何秘密,谁的发展最为良性,谁最急于上市,谁能在后续发展中更有优势。壹览商业拆解了这五家企业招股书,发现了一些东西。 上市门槛为40亿,蜜雪冰城最强 从整体看,新茶饮企业能够递交招股书的营收基本在40亿左右,也就是说这个行业上市门槛可能在40亿规模。其中,规模最大的茶饮企业为蜜雪冰城达到150亿,且还在保持每年30%以上的速度增长。其次是古茗,自2022年开始营收便超过了50亿,2023年前3季度营收额为55.71亿,几乎与茶百道一年的营收持平。  与之相比,沪上阿姨的营收规模最小。从2022年数据来看,是唯一维持在20亿-30亿营收的企业,2023年三个季度的营收还不如奈雪的茶半年营收数目高,排除最头部的蜜雪冰城,古茗和茶百道的营收规模约为沪上阿姨的2倍。  从营收增速看,整个行业规模虽然在不断增加,但增速在下滑。据艾媒咨询的数据,2022年新茶饮整体增速下降到了13.5%,2023年只有6.4%。五家企业,除了奈雪的茶营收在2022年大幅下降以外,其他茶饮企业年增速均在上涨,且绝大部分企业的营收增速超过了行业平均增速。其中,沪上阿姨,2021年到2022年,及2022年前三季度到2023年前三季度,沪上阿姨营收增长率分别为34.00%和54.1%。以营收增长率来看,沪上阿姨是前五大现制茶饮店品牌中增长最快的品牌。  值得注意的是,奈雪的茶2021年、2022年连续两年增速不及平均值,2022年增速最低,为-0.12%。客单价下降是影响奈雪负增长的原因之一,另一个重要原因则是竞争激烈,门店顾客被分流2022年每间奈雪茶饮店日均订单量348.2单,相比2021年的416.7单,下降了近17%。 虽然奈雪的茶营收增速在2023年有所回升,不过与其他企业对比仍显颓势,连续两年“垫底”。除此以外,古茗的增速也显著放缓,增速排名被茶百道反超,后劲不足。门店网络的扩展能力,往往被认为是新茶饮取得成功的关键因素之一。 加盟仍是新茶饮的主流模式 五家新茶饮企业在2022年门店数量达到49833家,同比增长224.35%,翻了两番。  壹览商业了解到,茶百道的加盟店一年新增约1500家;沪上阿姨加盟门店数量由2022年的5244家增至2023年的7245家。除了奈雪的茶,其他四家新茶饮企业加盟店占比均在99%以上。  事实上,加盟更利于品牌发展。 首先,直营直面消费者,而加盟则面向加盟商,赚品牌授权、供应链、运营管理的钱。从蜜雪冰城披露的招股书中可以看到,它压根不是靠卖奶茶赚钱,而是通过卖给加盟商原材料,赚供应链的钱。 其次,在加盟模式下,企业的成本结构能够得到优化。相比直营事事费心,还不一定能盈利,加盟模式则是将成本与风险转移分摊到了加盟商之上,只要企业控制好节奏,基本可以实现“躺着赚钱”。 从成本来看,直营模式要付出更多的人力成本,加盟模式只需控制原材料成本。如奈雪的茶,虽然直营模式能够让其直接享受商品溢价,毛利一度接近70%,但直营模式需要付出更多人力成本和租金成本。相比之下,在供应链体系已经十分完备的情况下,蜜雪冰城只需支付原材料成本以及少量的销售费用,净利润轻松登顶。 从风险角度出发,加盟模式将运营风险转移到了加盟商上,增加了公司盈利的确定性。  从门店扩张速度来看,2022年为茶饮企业高举高打的一年,蜜雪冰城门店增速超过50%,一年净增10405家门店;其次便是沪上阿姨,门店增速高达40%。 对于古茗而言,2023年才是其加速扩张的一年,门店数量增加到9001家,全年净增的门店是2022年净增门店的两倍多。就在这一年,长期盘踞于南方市场的古茗终于攻向北方。 值得一提的是,古茗至今未在北京、上海开店,且近80%的门店位于二线及以下市场。招股书显示,浙江、福建、江西、广东、湖北、江苏、湖南及安徽这八个省的加盟店为古茗贡献了近九成的GMV。可以明显看出,古茗的拓店布局依然谨慎性十足、区域性很强。 除此以外,奈雪的茶2023年增速超过70%,堪称“一骑绝尘”。这主要是由于奈雪的茶在2023年7月开放了加盟。 截至2024年2月,奈雪开业加盟门店超200家,平均每个月新增29家门店,这个速度超过了2022同期,成效显著。2月28日,奈雪公布了2024年加盟新政,单店投资预算降至58万元,2024年6月30日前完成签约的加盟店,还可享受单店6万元营销补贴。 奈雪长期扎根于一二线城市,门店数量占比一度超过90%。此次调整加盟政策,或许正是看到了诸如蜜雪冰城、古茗这类扎根下沉市场的企业业绩,不想落后对手太多。 加盟模式,成为新茶饮企业快速铺开规模的杀手锏。 不过,加盟模式对品牌方挺好,但对于加盟商可能就是一场风险投资。据了解,茶百道、蜜雪冰城的前期加盟费用在38万左右,沪上阿姨16万,古茗23万,奈雪的茶58万。 壹览商业根据各企业的门店数量以及营收计算出单店营收情况,以2023年的数据为例,想要收回加盟费,奈雪的茶至少要营业两年半,蜜雪冰城需要一年,沪上阿姨、茶百道、古茗需要半年,若中途闭店,加盟商很可能血本无归。而且,各企业的单店营收均不稳定,除了茶百道的单店营收在2023年有所上升,其他品牌均在走下坡路,奈雪的茶、沪上阿姨、蜜雪冰城的单店营收更是连年下降。  加盟模式在企业眼里是真香,放在加盟商这些个体之上,很可能会演变为“真后悔”。 奈雪毛利率最高,赚钱能力却最差 从毛利率来看,除了奈雪的茶以外,其他茶饮企业毛利率基本维持在30%左右,且整体呈现上升趋势。其中,茶百道的毛利率最为可观,维持在35%左右,沪上阿姨毛利率大幅升高,从2021年的21.8%提升至2023年的31.2%。蜜雪冰城的毛利率为29.7%,是2023年唯一一家毛利率低于30%的企业。  在毛利率不如其他企业的情况下,不论是营收规模还是扩店速度,蜜雪冰城都是第一,且显著高于其他企业。 在壹览商业看来,这是蜜雪冰城的平价定位达到的效果。 从市场规模看,平价现制饮品市场在不同价格带中增速最快。以终端零售额计,中国平价现制饮品市场规模从2017年的389亿人民币增长至2022年的1071亿人民币,复合年增长率为22.5%,预计到2028年市场规模将增长至3887亿人民币,2022年到2028年复合年增长率为24.0%。 从经营策略看,蜜雪冰城深谙“下沉之道”。一是产品定价,相比奈雪的茶以及喜茶动辄20多元的客单价,蜜雪冰城的客单价维持在6元左右,重视下沉市场的消费能力。 二是门店布局,随着时间推移,新茶饮越来越普及,品牌间的内卷式竞争也越来越激烈。一、二线城市的利润逐渐见顶,高客单价难以带来高利润,反而导致顾客减少、店铺坪效下降,三线及以下城市成为新茶饮攫取利润的新天地。壹览商业独家统计发现,蜜雪冰城三线及以下城市占比接近60%,其次便是古茗与沪上阿姨,均为49%左右。而目前企业营收最好的为蜜雪冰城,其次是古茗,沪上阿姨营收虽不突出,但其增速十分强劲。 事实上,与更高价格带的现制饮品相比,平价现制饮品更加考验企业供应链的广度和深度,蜜雪冰城恰恰擅长于此:根据灼识咨询的报告,蜜雪冰城目前拥有业内最大和最完整的供应链体系,覆盖采购、生产、物流、研发和品质控制等核心环节。这意味着,蜜雪冰城不仅拥有了可持续扩大的竞争优势,而且建立了更高的行业壁垒,旁人自然难以超越。 古茗的毛利率维持在中等水平,净利润却明显不如茶百道。古茗报告期内的净利润水平主要受到了金融负债公允值变化的干扰,主要是计入了可转换可赎回优先股产生的损益。在剔除这一因素影响后,古茗2023年第三季度的净利润同比高达75%,同时报告期内的净利率在18%左右。 值得注意的是,奈雪的茶毛利率均在60%以上。不过,即使毛利为正,但公司绝大部分时间处于亏损当中。2021年亏损高达45.25亿元,2023年终于扭亏为盈,盈利0.66亿元。  在壹览商业看来,在实现正毛利的条件下,导致奈雪的茶亏损的根源在于费用支出高。具体来看,长期采用直营模式的奈雪的茶,门店需要招聘大量员工,这意味着需要大额的员工成本支出,2020—2022年奈雪的茶的员工成本占营收的比例分别为30.1%、33.1%、31.7%。  不过,奈雪的茶销售毛利率和销售净利率总体均呈上升趋势,且在2023年6月首次实现盈利。一方面是因为受集团使用自动化系统的影响,人工层面实现降本增效,同时奈雪的茶新门店面积较标准茶饮店有所减少,门店运营费用下降。另一方面,奈雪的茶在2022年推出中低价位产品,以价换量,扩大用户群体,增加客户购买率,净利率在2023年中旬由负转正。 从2022年开始,新茶饮企业的毛利率或持平,或上升。这也许是新茶饮企业为上市做出的调整与准备,除此以外,这些茶饮企业也愈发愿意把钱花在营销之上。 上市后的奈雪,总是无效营销 观察各企业在研发和营销部分的投入可以发现,总体来看,沪上阿姨、蜜雪冰城、奈雪的茶更看重营销上的投入。   从营销投入来看,沪上阿姨、古茗过去三年花费较为稳定,茶百道、蜜雪冰城则呈逐年上升态势,奈雪的茶则在2022年加大营销投入,又在2023年大幅下调预算。 沪上阿姨、奈雪的茶在过去三年的营收规模虽较之其他三家有差距,在营销金额上的花费却并没有因此束手束脚。相较2021、2022年,沪上阿姨在2023年营销投入占总营收比例最低,仅为3.6%,而该比例较之同行却最高。 值得注意的是,结合营收增长来看,奈雪的茶在2021至2022年做了很多无效营销。在2022年,奈雪的茶用1.43亿元投入营销,却只实现了0.12%的营收增长。而到了2023年,奈雪大幅下调了此预算,仅用0.74亿投入营销,却得到了26.84%的营收增长,也就是说,奈雪的茶在2023年的有效营销率大大增高。 奈雪的茶之所以在前两年舍得砸“重金”做营销,和其在2021年的上市有紧密联系。在当年,奈雪的茶营收规模仅有蜜雪冰城的一半,营销投入金额却是蜜雪冰城的两倍。到了去年,奈雪的营销费用很大部分流向联名,据统计,奈雪的茶全年联名总数达38次,位列行业第一梯队。 冲击上市前夕,更舍得砸钱做营销的,不仅是奈雪的茶。 茶百道在2023年6月拿到了近年行业最大的一笔融资,金额达9.7亿元。8月15日,茶百道提交上市申请,12月21日收到中国证监会国际合作部的备案通知书(国合函〔2023〕1991号)。 2022年9月,蜜雪冰城于A股上市申请获受理。2023年1月,蜜雪冰城转战港股,再次提交招股书。在这两年期间,蜜雪冰城的营销费用随其营收规模激增,从2022年0.7亿的投入到2023年1.82亿。从结果来看,蜜雪冰城在2023年一年发起联名活动19次,雪王IP、“洗脑神曲”都成为行业内的有效营销案例。 与同行相比,古茗在营销方面更为低调。三年营销投入金额分别是0.41亿、0.36亿、0.43亿,分别占总营收0.9%、0.7%、0.8%。  行业整体研发投入较低 在新茶饮行业,即便完全不做研发,也能踏出一条路。 在研发端近两年来投入金额最少的是茶百道,2022年、2023年分别投入358万、1641.7万。,据招股书显示,茶百道在2020年和2021年,茶百道的研发投入未公布。在2022年开发了约300款产品,研发投入占比也仅有0.1%。可以推断的是,茶百道更看重的仍是营销声量带动加盟业务,而非产品创新。即便如此,低研发投入并不影响茶百道成为行业内营收规模第三的品牌。 号称在全国拥有八个大仓储物流基地、四个设备仓库及九个新鲜农产品仓库,以及19个前线冷链仓库的沪上阿姨,2021年度、2022年度及2023年前三季度,公司研发投入分别为586.7万元、1326.0万元及1921.5万元。占营收的比重仅为0.4%、0.6%、0.8%。 从研发投入来看,古茗在研发上的投入相较同行算是“一骑绝尘”。2021年至2023年第三季度,古茗分别在研发上投入0.65亿、1.18亿、1.29亿,占营收比例分别为1.5%、2.1%、2.3%。 古茗是行业内出名的“供应链建在哪里门店开在哪里”。门店和供应链之间紧密连接,门店的加密策略确保规模效益,能够分摊冷链的成本,2023年时,古茗已经搭建了业内最大的冷链供应链,并向97%以上的门店提供“两天一配”的冷链配送服务,在部分门店密集的地区甚至已经实现“一天一配”。2023 年前三季度,古茗上新 SKU 频次超过 100 次,公司共有 111 名研发人员。 而行业“老大哥”,宣称“自研自产”的蜜雪冰城,其研发投入占比几乎可以忽略不计。2021年至2023年前三季度,蜜雪冰城的研发投入分别为1715.1万元、3230.4万元,5134.3万元,占营收的比重分别为0.2%、0.2%、0.3%。 同时做供应链生意,蜜雪冰城和古茗本身的产品定位导致其面对的难点不一样。蜜雪冰城的产品,大多采用水+果酱+罐头的等耐存储的原料,使用频率较高的鲜果柠檬和橙子,也是水果里相对方便保存的。 而古茗把鲜果茶作为主打产品,研发团队还会根据时令水果、消费者需求等持续开发新品。这也就意味着,古茗采用的鲜果品类多,数量大,对其保存和运输能力提出了更高的要求。古茗自然需要在研发端进行更多投入。 对于上市古茗是真的急了 观察各企业资产负债率、经营产生的现金流,以及现金储备,可以找到其各自的难点。  截止2023年三季度,蜜雪冰城的账面资金近40亿元,资产负债率也只有30%。那么,既然如此不差钱,为何又要赶着上市呢? 显然,蜜雪冰城是在未雨绸缪。 据其最新的招股书所述,上市融资所得将首先用于海南基地等地的产能扩张,其次是物流仓储。另外,蜜雪冰城还将用融资来的钱深耕品牌IP,要多元扩大“雪王”内容矩阵。 值得注意的是,从蜜雪冰城营收结构来看,蜜雪冰城销售给加盟商的果浆、包材等商品销售金额为145亿元,占比高达94.3%,门店制作设备销售金额为6.05亿元,占比3.9%,而加盟费相关的收入则仅为2.84亿元,占比只有1.8%。也就是说,通过品牌运营、把控供应链利润,把原料卖给不断扩张的加盟商,是其保持增长的关键。 并不是每家企业都有蜜雪冰城这般未雨绸缪的资本。从资产负债率来看,古茗是当下最急于上市的企业。 大面积的建设仓库及供应链建设,使古茗负债高企。2021年、2022及2023年前三季度,古茗的负债总额分别为32.5亿元、38.5亿元、40.7亿元。其中流动负债分别为30.8亿元、36.7亿元、38.5亿元。值得注意的是,2021年和2022年,古茗一直处于资不抵债的状态,即使2023年前三季度状况有所好转,负债率仍高达95%。 对此,古茗解释称,主要是由于分类为以公允价值计量且其变动计入当期损益的金融负债的可转换可赎回优先股的非经营性影响。 即便如此,高负债仍是古茗一颗“隐雷”。若古茗上市失败,面临到优先清偿,那优先股和债就无区别了。这也说明,企业的资金链紧张,若离开资本便宛如失血。这或许也成了古茗不愿进入北京、上海等一线城市的重要原因。   另一方面,除奈雪的茶以外的四家企业,经营产生的现金流、现金储备两个指标的总体数据都在逐年上涨。这对企业来说是好事,意味着其现金流越来越健康了。 例如,2021、2022、2023前三季度,蜜雪冰城经营活动所产生的现金流分别为16.92亿、24.31亿、30.92亿,位列行业第一。结合其收入高达94.3%来源于商品销售来看,蜜雪冰城把原料的利润牢牢地抓在了自己手里。 值得注意的是,蜜雪冰城虽给自己留足了利润空间,却在原料上一度引起争议。不少在蜜雪冰城“兼职”过的网友曾在社媒平台分享蜜雪冰城原料的配料表。在众茶饮品牌都在卷原料、强调健康茶饮的背景下,蜜雪冰城各类原料配料表包含了各类添加剂。 例如,百香果果浆的配料表包含了柠檬酸、DL-苹果酸、柠檬酸钠、黄原胶、亚硫酸钠等多种食品添加剂。椰浆的配料表,包含酪蛋白酸钠、庶糖脂肪酸酯、单双甘油脂肪酸酯等多种食品添加剂。 与蜜雪冰城相反,奈雪的茶在2022年及2023年上半年的现金储备出现了大幅下降。2021年,奈雪的茶有5.06亿资金储备,2022年仅有3.07亿,2023年上半年为3.88亿。 在壹览商业看来,奈雪的茶现金储备吃紧或许有三大原因: 首先,2022年,奈雪的茶斥资5亿买下乐乐的茶,消耗了一定现金储备。 其次,正如上文所述,奈雪的茶一直走大店直营模式,而自2022年底以来,其主要竞争对手喜茶全面放开加盟,全年净增门店达2600余家,这让奈雪的茶在业务增长上趋于被动。 最后,与其他几个主做加盟商生意的企业不同,据奈雪的茶最新财报显示,现制茶饮占其营收比例73.5%。而受疫情以及行业环境影响,奈雪的茶一度推出了“周周9.9元喝奈雪鲜奶茶”活动。这导致其净利润持续下跌,在2023年才实现扭亏为盈,自然现金储备不会富裕。 结语 综合来看,蜜雪冰城是目前财务数据最健康的新茶饮品牌,在营收规模、净利润、资产负债率及现金流等各数据指标上都展现了其稳步增长的趋势。 古茗虽有较高的资产负债率,看似风险极高,然而乐观的是,其在研发及供应链上极大的投入让其现金储备及经营活动产生的现金流都在稳步增长。加密式开店的门店增长逻辑也在不断降低其单店运维成本,仍有较大机会。 奈雪的茶虽已上市,现金储备却逐年大幅降低,在净利润刚实现扭亏为盈的背景下,开放加盟模式究竟是否能让奈雪的茶“重振旗鼓”还有待观察。 沪上阿姨和茶百道面临的问题是趋于一致的,即:是否有能力砸起供应链。在过去几年,这两家企业在研发上的投入非常有限,2023年以来,沪上阿姨和茶百道加大了该类目预算,正式因为其到了必须卷供应链的时刻。 在中国食品产业分析师朱丹蓬看来,新茶饮企业未来竞争的核心在于供应链的完整度。产品可以复制,模式可以复制,价格可以模仿,门店也可以克隆,但是供应链并不是一朝一夕可以复制的。未来,只有头部企业才有对供应链进行完整的布局能力,而整个供应链的完整度决定了企业未来的可持续性。 “在马太效应愈发明显的行业格局下,要保持自身可持续发展,要借助资本的赋能、完善供应链的完整度、提升开店速度等,各方面都不能掉队,才能最终胜出。”朱丹蓬表示。 文章来源:“壹览商业”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24