216

|

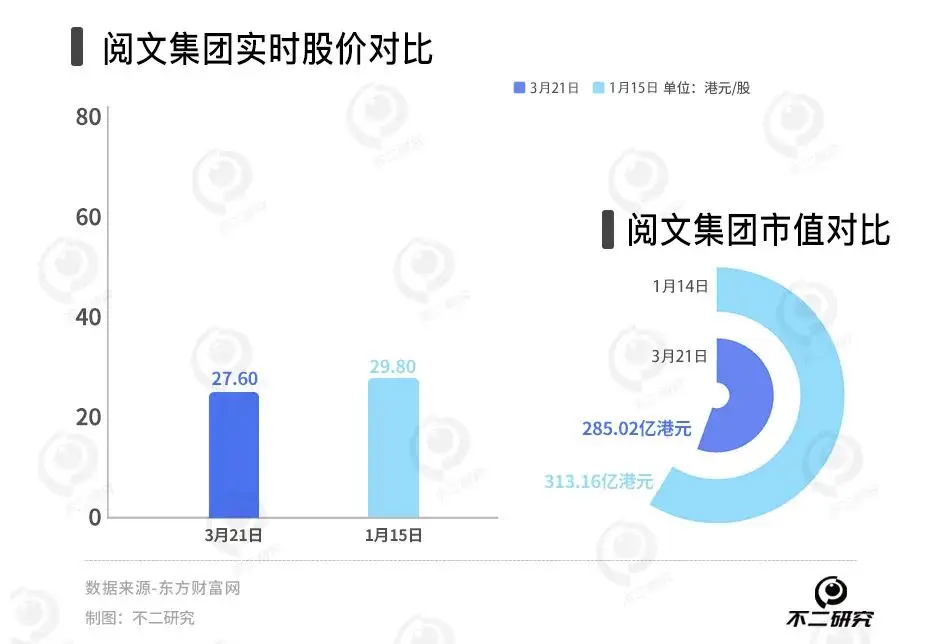

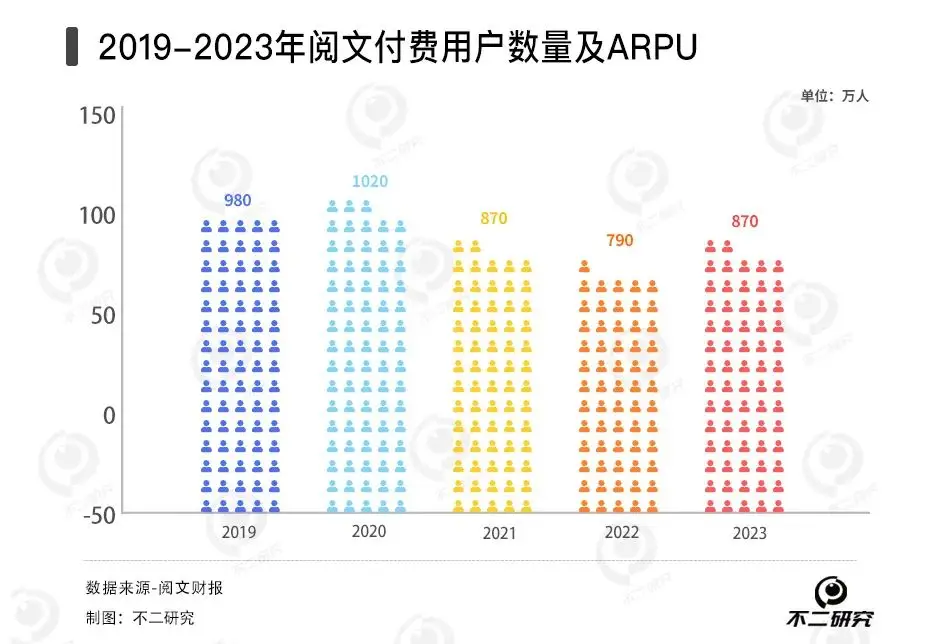

作者 | 艺馨 豆乳拿铁 排版 | Cathy 监制 | Yoda 出品 | 不二研究 阅文能否靠短剧“续命”? 3月18日,阅文集团(下称“阅文”,00772.HK)公布了2023年财报,尽管去年净利润增加三成以上,但其营收持续下滑。 「不二研究」据其最新年报发现:2023年,阅文营收同比下滑8.0%。目前,阅文主要面临营收下滑、在线业务和版权运营业绩下滑等问题,在「不二研究」看来,这主要是由于阅文在线业务收入下滑,新丽传媒、部分影视动画项目延期所致;与此同时,阅文IP下游两大行业游戏、影视也在动荡期。 阅文集团是一个以数字阅读为基础、以IP培育与开发为核心的综合性文化产业集团,其旗下拥有QQ阅读、起点中文网、新丽传媒等品牌,已成功输出《庆余年》《赘婿》等网文IP,并改编为动漫、影视和游戏等产品。 截至3月20日收盘,阅文报收27.60港元/股,对应市值282.5亿港元(约折合人民币260.06亿元);对比今年1月的市值高点313.16亿港元,其市值已经蒸发30.66亿港元(约折合人民币28.22亿元)。  「不二研究」据其年报发现:2023年,阅文的营收为70.12亿元,同比下降8.0%;净利润为8.05亿元,同比增加32.3% 2023年8月的一篇旧文中(《半年营收下滑20%,阅文还有AI新故事?》),我们聚焦于泛娱乐矩阵的“大阅文”,其在线业务与版权业务收入均出现下滑。尽管其已跳出付费和免费之争,但仍面临增长困境。 时至今日,阅文不仅面临营收下滑、在线业务和版权运营业绩下滑等问题,且直面阅文的低价冲击。 当政策监管趋严,短剧行业“内卷”加剧,阅文能否在网文寒冬中靠短剧“续命”?由此,「不二研究」更新了去年8月旧文的部分数据和图表,以下Enjoy: 3月18日,泛娱乐矩阵的“大阅文”公布了2023年业绩报告:其营收达70.12亿元,同比减少8%;净利润8.04亿元,同比减少32.20%,且营收出现上市5年以来的首次下滑。 其中,2023年阅文的在线业务收入为39.50亿元,同比减少9.5%;版权运营及其他业务收入为30.60亿元,同比减少6.1%。 「不二研究」发现,阅文不仅在线业务和版权运营两大业务均下滑,同时在IP版权运营也面临增长困境。 然而随着网络文学监管收严、行业持续调整热钱流失……降本增效成为大文娱的首要目标。尽管阅文已经回归付费,但IP改编尚在表层。加上短剧市场越来越“卷”,内忧外困之下,阅文新的支撑点迟迟未现。阅文是否真的走出了低谷期? 营收持续下滑 阅文诞生于网络文学野蛮生长之时。 2015年,腾讯文学和盛大文学合并为阅文,旗下品牌涵盖QQ阅读、起点中文网、红袖读书、潇湘书院等。受益于IP改编,阅文于2017年11月顺利登陆港交所。 2018年,阅文收购新丽传媒,向IP产业链下游拓展,后者成为阅文的内容输出和营收主力。不过新丽传媒也曾因营收不振,拖累阅文陷入巨亏泥潭。 2020年,程武接棒阅文,经历惨烈亏损后,实现阅文的再造。2021年6月,阅文提出了‘大阅文’战略升级,明确以网络文学为基石,以IP开发为驱动力,开放性地与全行业合作伙伴共建IP生态业务矩阵。 经过“大阅文”战略三年多的积累,阅文如期交出答卷。种种指标均显示,阅文的业绩表现并不乐观。 「不二研究」据其年报发现,2023年,阅文实现收入70.12亿元,同比下降8%;净利润为8.05亿元,同比增加32.3%。 纵观近5年年报数据,2019-2023年阅文分别实现收入83.48亿元、85.26亿元、86.68亿元、76.26亿元和70.12亿元,其中2023年同比下滑8.0%;净利润分别为11.12亿元、-45.00亿元、18.43亿元、6.08亿元和8.05亿元。  「不二研究」发现,自从2019年营收突破80亿元之后,阅文已经告别了高速增长时期。2023年,阅文再次出现全年营收下滑,这是继2022年后的又一次下滑;且净利润方面,在重新回盈利轨道后,2022年再次陷入下降。 从毛利及毛利率来看,阅文同样表现欠佳。年报显示,2023年阅文的毛利为33.71亿元,同比减少16.3%;毛利率由2022年的52.8%下滑至48.1%。 对比往年数据,2019-2023年财报显示,阅文毛利分别为36.92亿元、42.34亿元、45.99亿元、40.30亿元和33.71亿元,其中2023年同比下降16.3%;毛利率分别为44.2%、49.7%、53.1%、52.8%和48.1%,其中2023年同比下降48.1%。  尽管在发展过程中,由于业务构成调整,阅文的毛利率曾出现下滑,2021年阅文达到毛利率的新高。但2023年阅文的内容数量、质量不及预期,网文业务流量缩水,导致毛利率下滑4.7%,未来维持毛利率稳定的能力还有待验证。 同时,与新丽传媒的对赌协议始终是阅文头上高悬的达摩克利斯之剑,在财报电话会上,新丽传媒董事长曹华益称,新丽传媒有望在2024年达到或超过5亿元对赌目标上限。 对于“大阅文”战略来说,IP发掘早已不仅仅停留于网络文学的表层。以文学的爆款为起点,将优秀IP进一步培育称影视、动漫、游戏等领域的爆款,并获得穿越代际的能力,正是该战略所绘制的蓝图。 在线业务下滑,版权运营难扛大旗 目前,阅文的收入由两大部分构成:在线业务和版权业务。 在线业务收入来源于付费阅读、广告及分销第三方游戏;版权业务(版权运营及其他)主要来源于自有版权业务和新丽传媒两大渠道。其中,在线业务是阅文的主要来源,2023年该业务占总收入的56.3%。 「不二研究」发现,2023年在线业务出现下滑。根据年报,2023年阅文在线业务收入为20.4亿元,同比减少11.6%;其中自有平台产品、腾讯渠道和第三方平台的收入均出现下滑。 对此阅文解释称,2023年,阅文通过优化分发渠道和内容分发机制,同时终止与部分第三方分销合作伙伴的合作,决定将内容更多地通过投资回报率更高的核心付费阅读产品进行分发。 其中,阅文集团自有平台产品及腾讯产品自营渠道的平均月活跃用户有所降低,从2022年的243.9万人降至2023年的205.6万人。2023年,虽然阅文的平均月付费用户较去年同期增长10.13%至870万;但ARPU(每名付费用户平均每月收入)为32.5元,同比减少14.0%。 据历年年报数据,2019-2023年,阅文集团付费阅读平均月付费用户数量分别为980万、1020万、870万、790万和870万,ARPU分别为25.3元、34.7元、39.7元、37.8元和32.5元。  不难发现,高增长的背面,是隐现的天花板。近5年来,付费阅读的平均月付费用户数量总体处于下降趋势,由于不同产品的收入组合变化,以及新转化付费用户在付费周期初始阶段支出较低,ARPU从2022年开始出现下滑。 虽然此前ARPU涨价在一定程度上减缓了平均月付费用户数量下降对业绩的影响,但这明显是对存量用户的“二次开发”。在没有新用户增量的情况下,单纯依靠提升ARPU来保障业绩很难具有可持续性,也是对用户购买力的透支。 在线业务陷入增长困境,版权业务也难撑起业绩大旗。 年报数据显示,版权运营及其他业务全年的营收为30.64亿元,同比下降6.1%其中,版权运营收入达到29.74亿元,同比减少5.89%,占版权业务整体收入的97.06%。 对于版权业务的核心新丽传媒来说,表现并不尽人意。 根据年报数据,2020-2023年新丽传媒分别实现营收20.33亿元、12.17亿元、16.23亿元、12.6亿元,其中2022-2023年降幅达到22.37%;净利润分别为4.26亿元、5.30亿元、5.38亿元、4.87亿元,其中2022-2023年同比减少9.48%。  对此阅文称,由于新丽传媒带来的收入减少,阅文的版权运营收入受到极大影响。2023年,新丽传媒推出包括《平凡之路》《纵有疾风起》《骄阳伴我》和《潜行者》等在内的多部影视剧。而2024年,新丽传媒推出的电影《热辣滚烫》取得超过34亿元的总票房。此外,今年阅文还计划推出6-7部影视作品。 在用户增量几近停滞的当下,短期内提单价保业绩的行为尚有成效;长期来看必须要求得第二增长曲线。在线业务面临天花板、版权业务也难撑起一片天,阅文所面临的形势比想象中严峻。 寻路第二增长曲线 随着网络文学付费市场的人口红利逐渐减少,用户增长速度放缓,诸如番茄、米读、七猫等免费阅读平台如雨后春笋般冒出,背靠字节跳动、趣头条和百度等互联网公司,抢占着阅文的市场份额。与付费阅读商业逻辑不同,免费阅读依靠广告收入,走的还是互联网流量变现的玩法。 两相比较,付费阅读模式强调阅文独立长线发展,能够形成创作和阅读的良性循环;免费阅读模式则看重阅文作为腾讯“泛娱乐”业务矩阵上的协同作用。 自2022年下半年起,阅文从“付费+免费”双模式转变为纯“付费”模式,重点打击盗版和收缩分销渠道,同时对旗下平台进行不同幅度的涨价。  然而,财报数据显示,2023年阅文自有平台产品及自营渠道的平均月活跃用户由上年的2.35亿下降至2.06亿,同比下降15.7%;其中,阅文自有平台产品的月活跃用户由1.1亿人同比下降4.7%至1.05亿人。 在付费阅读领域,阅文预计将长期保持绝对领先地位,以维护对创作者的吸引力。相对而言,免费网络文学内容价值较低,付费网络文学仍将占据IP价值的前列,构成阅文发力版权运营的平台基础。 2023年上半年,阅文启动新一轮的业务重整。6月,阅文经历了成立8年以来最大的组织变革,升级为多模态多品类的内容大平台、成立四大事业部,同时将新丽传媒和阅文影视组成影视事业部。 除了升级新的组织架构外,阅文还在7月发布了“阅文妙笔大模型”,以及基于该大模型的“作家助手妙笔版”的内测产品。 阅文集团新任CEO侯晓楠在2023年上半年的财报会议上表示,“AI对阅文来说是前所未有的机会”。他表示,在新的组织架构内,阅文将打通文学内容创作和多个阅读平台,将AIGC技术运用覆盖到动漫、衍生品等多品类内容,提升IP爆款成功率。 在此次组织架构调整后,阅文提出计划将AI技术融入到各项业务中。尽管AIGC在文字IP方面可以大幅提升速度和效率,但其生成的内容缺乏连续性;且在动漫、影视等方面的应用尚不广泛,仍需时间来实现技术积累。 今年,阅文将短剧作为寻求第二增长曲线的重点方向。与短剧相似,AIGC与网文业务的协同性极高。阅文可以利用AI技术加速网文业务的IP开发、衍生品创作以及出海翻译等流程,使各业务链条运转得更加高效。 据艾媒咨询发布的数据显示,2023年中国网络微短剧市场规模达到了373.9亿元,同比增长了惊人的267.65%,并预计2027年中国网络微短剧市场规模将超过1000亿元。 目前阅文的IP开发的主要方向仍聚焦在影视方面,财报中提及的动漫、游戏的收入都远逊于影视改编。这也体现出行业在IP开发中相对初级的状态。正因如此,游戏开发和分销收入的提升,对阅文还表现出有更长期的价值。 押注短剧,阅文能否讲出新故事? 目前,阅文发布的“妙笔大模型“已被应用到各项业务中。尽管在文字IP方面AIGC的发展较为成熟,但在图像、视频等领域还有待提高,且技术积累及产品打磨也需要时间来实现。 目前,阅文主要面临营收下滑、在线业务和版权运营业绩下滑等问题,在「不二研究」看来,这主要是由于阅文在线业务收入下滑,新丽传媒、部分影视动画项目延期所致;与此同时,阅文IP下游两大行业游戏、影视也在动荡期。 当政策监管趋严,短剧行业“内卷”加剧,内忧外困之下,阅文能否讲好短剧新故事? 不难推测,不久的将来,阅文还将制造更多爆款。只不过爆款内容之外,能否提供值得代际流传的价值并不确定。转向中的阅文,尚待成型。 本文部分参考资料: 1. 《阅文集团发布2023年财报:总营收微降,净利润同比增加超三成》,红星新闻 2.《两大主营业务都下滑,阅文集团营收再降》,野火财经 3. 《阅文集团全年营收再次下滑 2023年净利润减少16.2%》,财新网 4.《阅文集团2023年收入70.1亿元,《庆余年2》《大奉打更人》等IP改编剧今年播出》,界面新闻 5.《阅文集团继续调整业务结构,收入持续下降,聚焦IP业务》,蓝鲸财经 文章来源:“不二研究”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24