218

|

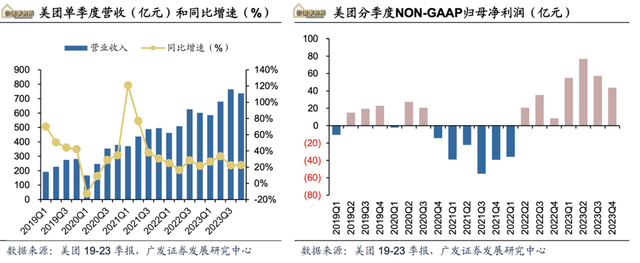

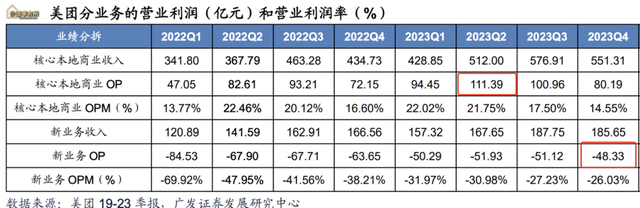

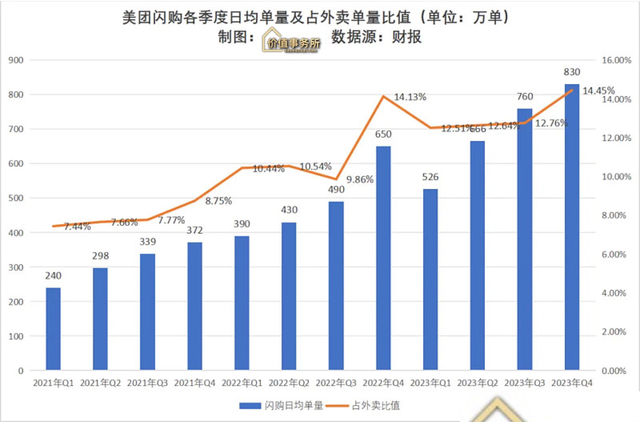

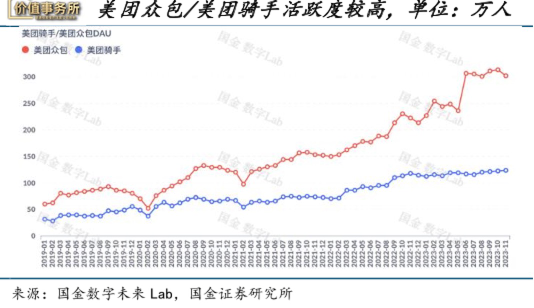

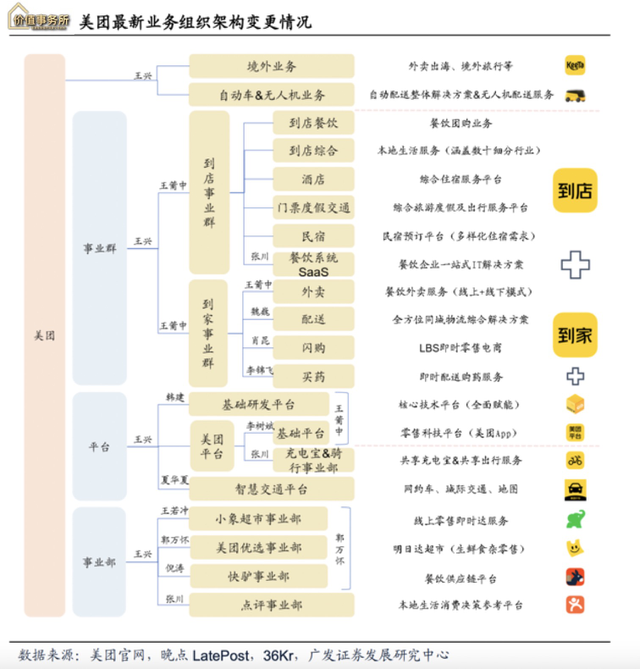

来源:价值事务所 看腾讯、阿里、京东这些公司的财报,所长时常有一种互联网已经告别高速增长而步入缓慢增长“存量时代”的感觉,他们当下的增长已经开始更多向内而非向外求,即更多向组织内部要效率,更注重利润端的增长。 但看美团时,明显会感觉到这是另一个世界,虽然都身处互联网行业,但美团很明显还处在“高速发展期”,当下更注重的依然是外部增长,而非内部利润,利润端整体波动极大,你永远不知道他下一个季度会有怎样的利润表现。 2023Q4,美团实现营收736.96亿,同增22.60%;NON-GAAP净利润为43.75 亿,同比没有比的必要,直接看下图就好,NON-GAAP归母净利率为5.94%。  数据来源:iFinD 虽然美团内部业务较多,但整体可以分成两大块,一块是赚钱的核心本地商业,包含外卖、闪购(除餐饮外的万物到家)、到店、酒旅等业务;另一块则是亏损大户,包含美团优选、美团买菜、餐饮供应链快驴、网约车、共享单车、共享电单车、充电宝、餐厅管理系统及其他在内的新业务。  数据来源:iFinD 核心本地商业的利润在2023Q2创了新高,111.39亿,而后逐步回落。2023Q4虽然营收对比Q2有不少的提高,但利润却减少了30亿。好在公司的新业务一直在减亏,到2023Q4算是亏损最少的一次了,只亏近48亿。 其实从这里就足以看出,美团未来的利润弹性是非常大的,一年利润至少应该有450亿。道理很简单,只要公司将亏损大户,也就是以美团买菜和美团优选为代表的新业务关停,再让核心本地商业像2023Q2那样赚钱就OK了,而这对于美团来说,其实并不难做到。 但美团显然还不想这么做,而且为了更长远的发展考虑,也不应该这么做。 恐怖的美团 即便是在去年因疫情封控外卖业务基数已经十分高的情况下,美团的即时配送(美团外卖+万物到家的美团闪购)订单量仍实现同比25.2%的增长,达60.46亿笔,换句话说就是,平均每天美团要配送6700多万外卖订单,考虑到美团当下的用户也就6亿多不到7亿的样子,相当于每天都有10%+的美团用户使用美团即时配送服务,这黏性不可谓不强。  一天6700多万单,其中餐饮大约有5800多万单,看似很多,但相比中国14亿人口,一人每天三顿饭,这个渗透率还并不高,因此,还有极大的增长空间。除了餐饮外卖以外,万物到家的美团闪购其实更值得期待。 毕竟隔壁的京东可是将万物到家视作可以再造一个京东第二增长曲线的存在,按照京东的话说,万物到家其实是传统电商的消费升级,满足了消费者所想即所得的需求,未来的空间其实可以比传统电商大得多。 所长觉得京东说得对,不过在万物到家这块,京东赶美团差得还是有点远,而且不出意外,以后会越来越远。 毕竟美团拥有外卖的心智转移,截至2023Q4,美团闪购的日均订单已达830万,占到了整个外卖单量的14.45%,2023全年闪购单量有超过40%的增长,活跃商家也有同比30%的增长。  此外,美团的闪电仓也有极快的发展,目前已覆盖了200多个城市,这里我们额外解释一下美团闪电仓。 大家都知道万物到家是未来,之所以渗透率现在还不算高,核心在于当下存在较多限制。一方面,超出一定范围,很多东西就没办法配送了,或者即便能配送,配送费也高得惊人,有时候大家是有需求的,但因为这样那样的限制,最后就把需求压制了;另一方面,线下的商品还是不如线上全(毕竟有线下门店的空间限制,SKU有限),很多东西都买不到。 为了更好地解决这两个问题,美团在2021年底发布了美团闪电仓。 闪电仓说白了就是一种前置仓模式,就好比叮咚买菜,在线下建仓库(非门店),那么,就可以又快又好地将物品送达距离仓库一定范围内的消费者。 不过,美团闪电仓不同于叮咚的地方在于,它并非自建,而是类似淘宝一样招商,即加盟商自己出资建仓,美团会进行一些赋能。 美团闪购之所以增长这么快,很大一部分原因要归结于闪电仓。 美团自2013年便进军外卖,很长一段时间,外卖都是美团的亏损大户,目前却成了其最大的利润来源,随着公司在配送网络方面的不断迭代优化,规模效应不断放大,一方面这块业务的成本将长期呈逐步下降趋势,从而不断为公司释放利润,另一方面,公司也将构建越来越深的护城河,从而将京东、阿里、拼多多、顺丰等竞争对手牢牢挡在外面。 关于第二方面,可能大家还不是特别理解,这里所长再额外解释一下。 前文我们提到,万物到家方面,京东很难成为美团的对手,虽然京东做得也不错,但与美团的差距也只会越来越大。一方面在于美团外卖的心智转移,另一方面也来源于美团本地配送网络的规模效应。后者可能更重要,不仅仅能为美团做万物到家,还能为美团扩展如买菜、优选等其他新业务。 美团的全职/兼职骑手日活数量为所有企业中最高,高达300多万,之所以会有数量极高的兼职骑手,核心在于餐饮外卖有非常明显的波峰波谷期,三餐时间人手不够用,其余时间则人手过多,所以,美团不论如何都必须保证自己的骑手有一定数量的冗余,不然压根无法应付用餐高峰期,但这样其实存在大量的浪费,不仅仅是人手方面,还包括花重金打造的配送掉配系统等。  数据来源:iFinD 因此,对于美团而言,最好的办法就是,想办法让系统和骑手可以在三餐高峰期外的其他时间也有事可做,这样对谁都好,于骑手就是更多的钱,于平台就是更好地利用自己的资源。当我们有这个认知后,就会很容易理解为什么美团会做同城跑腿、万物到家、美团买菜甚至美团优选。 这背后的核心都源于将当下资源最大化利用,从而实现最大的规模效应。这其实同阿里、亚马逊为自己做云服务而后开放给社会,京东给自己做物流供应链而后开放给社会,绝味食品给自己做冷链配送而后开放给社会的逻辑一模一样。 一旦美团这么做,那么京东、多多、阿里等企业就完全没办法和美团抗衡,因为竞争对手们最多只能从一个细分领域同美团竞争,比如饿了么的餐饮外卖,京东的万物到家,拼多多的多多买菜,顺丰的同城快送,可美团是一套资源全局复用,这自然能够实现最大限度的规模效应,其余企业如果想同美团一样实现同样的规模效应、达到同样的高度,也必须要全局入手才行,可美团的先发优势已经太强了,他们也就只能干瞪眼,做个反垄断下的万年老二。 所以,虽然美团的即时配送领域(虽然买菜、优选被放在新业务中,但所长认为这些都属于即时配送的范畴)当下有且只有外卖是盈利的,但未来这些业务盈利是迟早的事,由于相互间的协同性足够强,未来规模效应会放得足够大,利润弹性也会非常大。 此外,美团也有讲,会将自己的外卖(即时配送)业务出海。从2023年5月开始在香港逐步铺开业务,虽然才一年,但却已做得非常好,也算是走上了正轨。目前美团也正在评估进入更多其他市场的机会,比如美国、非洲、沙特等国家/地区,按照美团的说法,准备花10年时间来发展海外业务并在海外占据重要地位。 值得一提的是,公司已经在自主配送车辆、无人机与快递员三者协同的城市交付网络领域进行了七八年的探索,现在已经有一定进展,这将有助于公司进一步实现健康增长,未来美团可以利用相关技术使在线产品渗透率提高2-3倍甚至10倍,并让其成为城市基础设施的新组成部分。这块业务以及外卖出海,都是需要长期时间布局,属于未来但短期仍具一定不确定性的业务,所以,当下由王兴直接领导。  数据来源:iFinD 其实,别的都不用说了,只要有即时配送这块王牌业务在,美团的未来就是星辰大海。 似同城到店酒旅等业务,算是美团一直以来的现金奶牛,未来长期随着经济增长、消费升级保持一定的增长问题不大,三年疫情让这块业务受损严重,但步入2023,整体恢复得非常好,已经超越2019创了新高。按照公司的披露,2023年到店酒旅交易金额同比增长超过100%,年度交易用户及年度活跃商家分别同比增长超过30%和60%,其中境内酒店交易金额同比增长超过100%,不过这块业务营业额虽高,但由于面临来自抖音等的竞争以及消费复苏缓慢,利润率当下有所下降。 至于美团的其他新业务,按照公司近期的投资者交流说法,已经取得了不错的进展。 餐厅管理系统,从2016年开始投资,2023年该业务实现现金流转正;快驴(餐饮供应链,To B的),2015年开始,2023年实现现金流的收支平衡,且保持着领先的市场份额。 所有的新业务,包括美团优选,都在逐渐实现收支平衡,2024年,如果不考虑美团优选,所有新业务预计都能实现收支平衡。而美团优选,公司也会想办法提升效率争取降低亏损率。 文章来源:“价值事务所”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24