本文来源: 零售商业财经

184

|

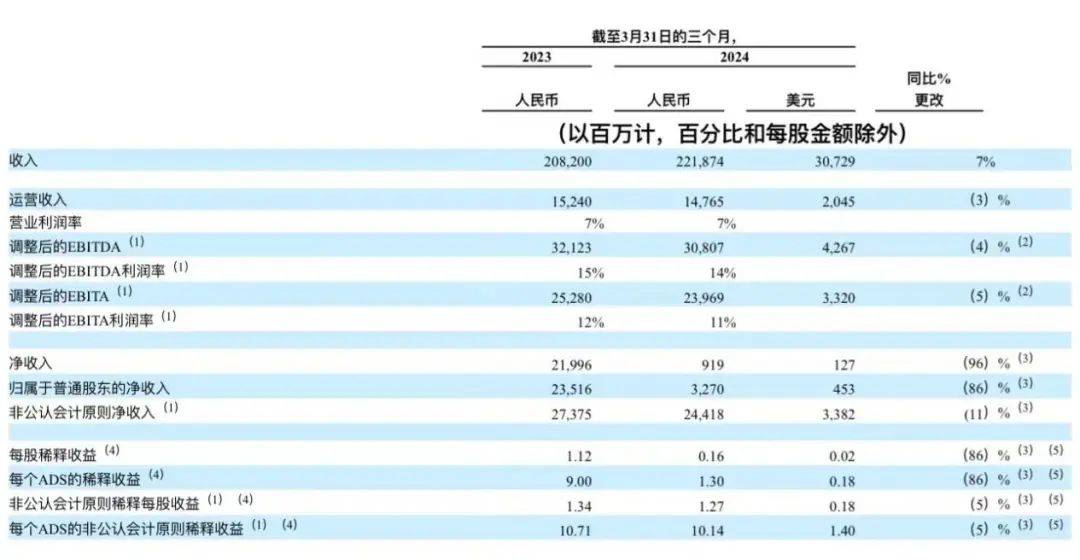

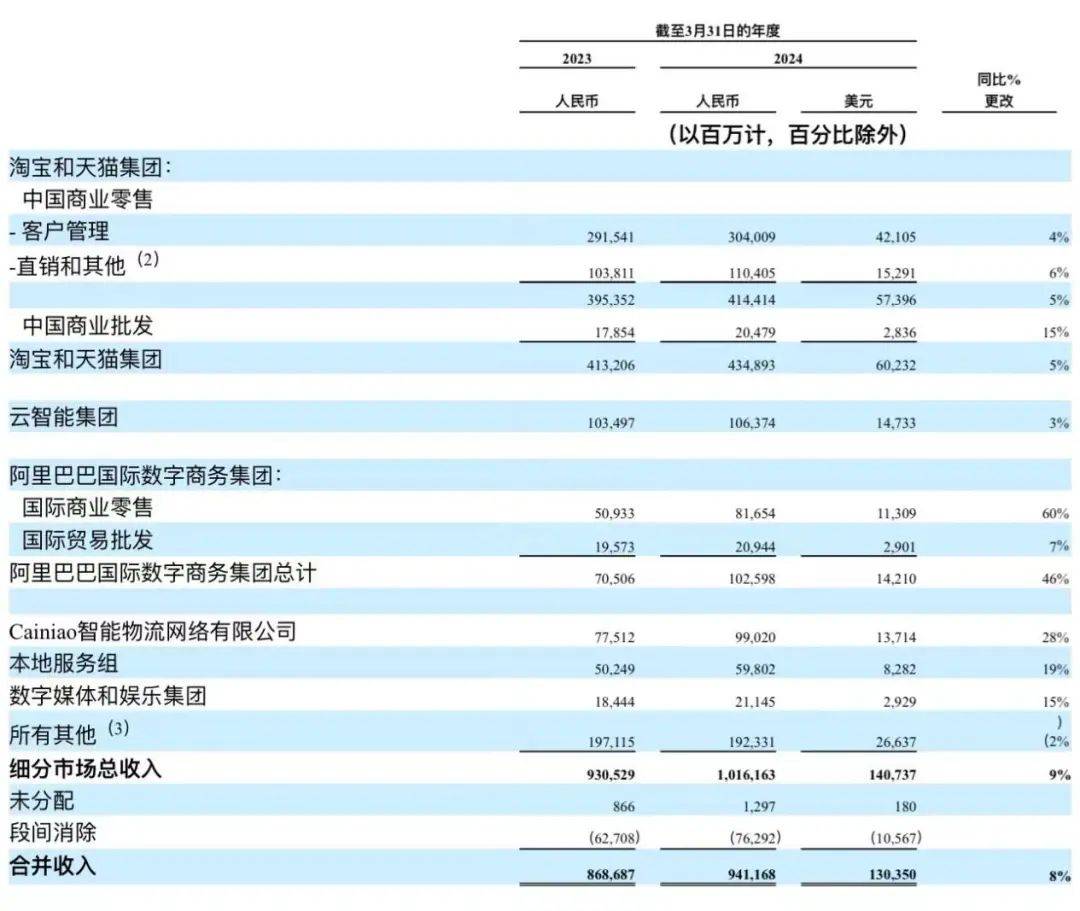

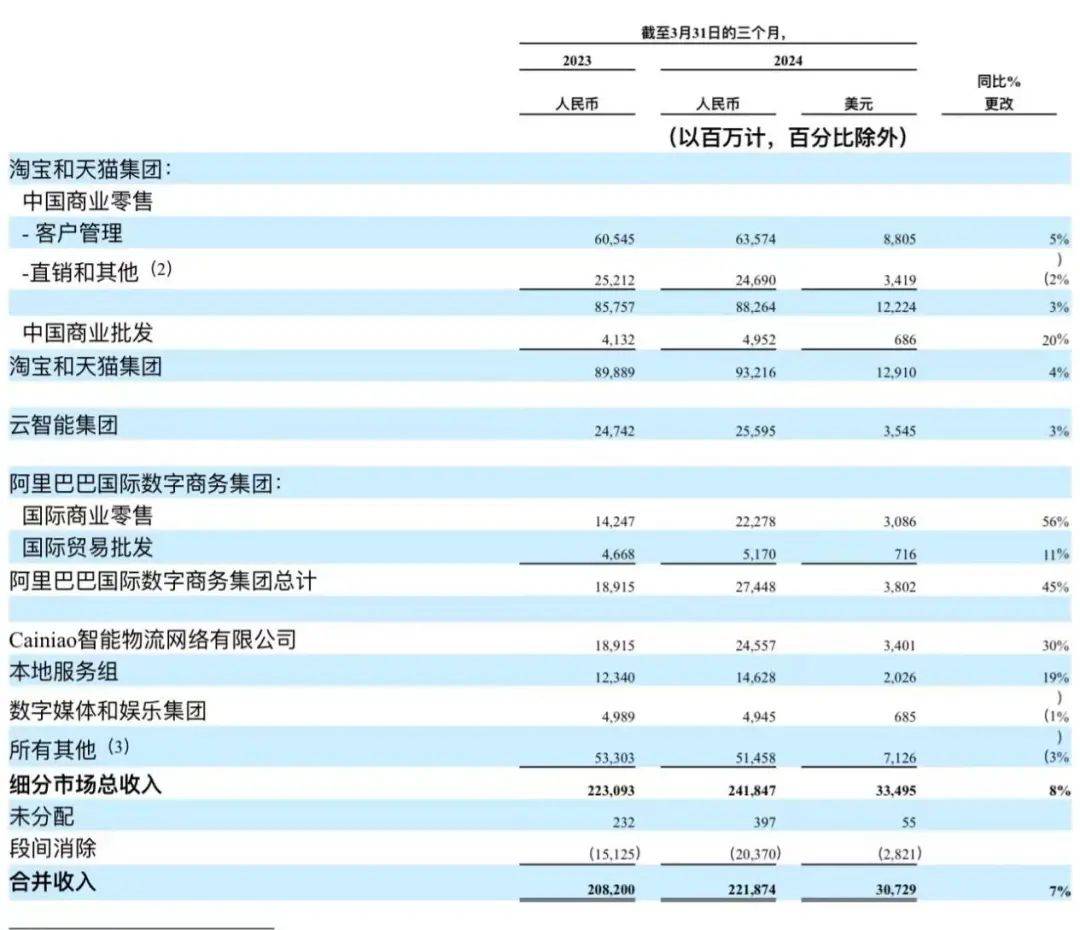

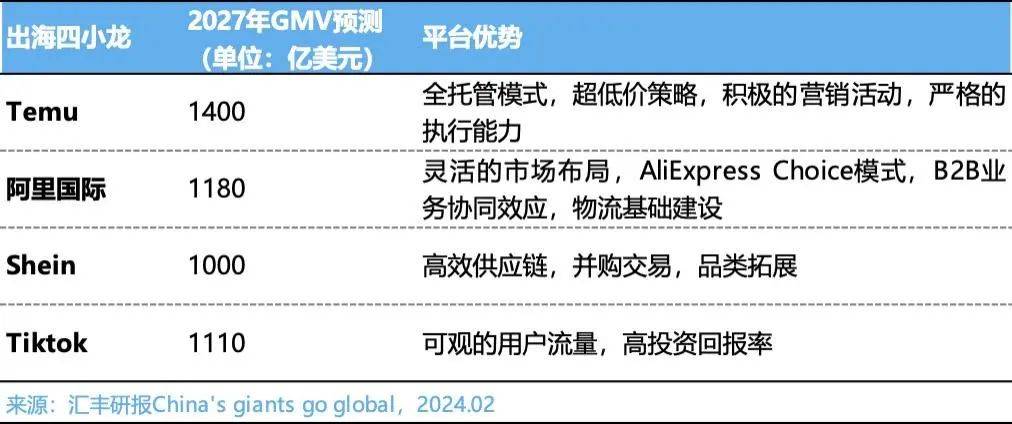

作者:吕鑫燚 编辑:鹤翔 出品:零售商业财经 ID:Retail-Finance 一面是整体业绩的增长,另一面是隐藏在增长下的账面压力,阿里在变革阶段的“过渡期”交出了一份基本盘稳健、却不够惊喜的成绩单。 5月14日,阿里巴巴集团发布2024财年第四季度财报(自然年2024年一季度)及全年业绩。财报显示,阿里巴巴集团Q4总收入2218.74亿元,同比增长7%,超市场预期;2024财年,阿里巴巴集团收入达9411.68亿元,经调整EBITA同比增长12%至1650.28亿元。  图源:阿里巴巴财报 从核心业务“淘天集团”来看,淘天GMV、88VIP会员数、订单数均同比保持双位数增长,淘宝以9.28亿的月活用户位居电商APP榜首,大幅领先第二名的6.77亿和第三名的5.07亿。此外,阿里云核心公共云产品收入、国际数字商业收入都取得了双位数增长。 14日晚,阿里巴巴官方公众号连用三个“增长!”来宣传最新财报亮点,与以往财报标题多用“稳健增长、快速增长”等保守姿态不同,这一次,阿里试图用“增长”来一扫资本市场提前折现的悲观预期。  这种语境确实不符合一家已经成长为“庞然大物”的巨头企业,其背后映射的是阿里“回归电商主业”后的增长焦虑。 为了重返增长轨道,在业务侧,阿里开展了多轮调整,多位关键人物也站出发声:马云喊出“回归淘宝”,坚信“阿里会改、阿里会变”;集团董事长蔡崇信公开反思,承认忘记真正的客户;新任CEO吴泳铭聚焦核心业务,推进“用户为先、AI驱动战略”。 诚然,从本季度基本盘超出市场预期的财报表现来看,阿里变革已初见成效,25岁的阿里,找回了昂扬的战斗状态。 但变革势必伴随着不安因素,财报显示,调整后净利润下滑11%,营业成本同比增长1%至67%,虽然并不排除阿里正处于部分业务的投入期(阿里云成本增加、淘天取消付费项目),但也侧面反映出,从账面角度来看,阿里还需要等待真正盈利的大幅增长。 回看阿里自身,前十年的关键战役是登顶货架电商第一;面对下一个十年,关键之战则为捍卫货架电商第一的位置。 从“打天下”调整为“守天下”,阿里的竞争对手是过去的自己。 如今,阿里一改往日对待市场跑马圈地的激进方式,转而以精耕细作的态度走出稳扎稳打的上升路线。从淘天集团管理层对未来淘宝的定位中不难窥见,阿里希望“成为更好的自己”。 用补贴换体验 用体验撬增长 任何公司的价值归根结底都是由基本面决定的,这个基本面就是业务本身。 聚焦阿里核心业务——淘天集团,相比GMV和订单数取得双位数增长,营收和客户管理费(广告、佣金)的增长却显得有些跟不上节奏,分别增长4%、5%。  图源:阿里巴巴财报 将这组数据和业务端调整结合来看,淘天的新脉络愈发清晰:用补贴换取用户和商家的“忠诚度”,提升购物体验来拉动增长曲线。 正如吴泳铭所说:“淘天集团坚持‘万能的淘宝’的定位,在消费分级体系下,为不同消费者群体提供好货、好价、好服务的购物体验,就一定能获得用户的信任,重回增长轨道。” 从业务端来看,淘宝先后上线了先用后付、仅退款功能,部分商品还接入了微信支付的跳转入口;新增“店铺标签体系”,分为“退款拒绝率”“平台求助率”“退货运费险”等标签。通过“标签体系”对商家售卖行为进行奖励与约束,拥有好服务标签的商家会获得平台的流量倾斜,反之倒逼商家结束粗放经营,提供更精细化的运营服务,以此提升用户购物体验。 在物流端,淘宝上线新疆包邮频道,通过转运仓的效率升级,为新疆消费者送货进村。在会员体系端,淘宝升级了88VIP权益,合作品牌从4000个增加至10000个。财报显示,一季度淘宝88VIP会员数已突破3500万,保持双位数增长。  图源:淘宝APP截图 最近的一次动作是在“618”前夕,淘宝放弃了12年之久的预售,给用户更简单、更省心的大促玩法。此外,淘宝发现每天还有近千万的用户使用PC端,于是团队密集上线了60多个功能,解决多年来PC版的顽疾。在升级后,淘宝还公开反思,过去一段时间忽视了这部分用户的需求。 对于战略方向的重新定位,内部梳理和调整在所难免,这也是阿里频频出招后,部分财报数据并不亮眼的主要原因。该季度淘天经调整RBITA下降1.3%,其原因为平台在季度内增设了更多提高用户体验的项目,造成了成本项上升。 虽然短期内账面数据承压,但淘宝正在逐步搭建一个“几乎照顾到所有用户的所有需求的购物体验”的普适性平台。长期来看,淘宝或许会在下半年的财报数据中体现出,购物体验提升带来的商业价值。 实际上,将用户体验摆在首位,是吴泳铭接任后重塑淘宝的第一步棋,这步棋和去年五月马云喊出“回归淘宝、回归用户、回归互联网”一脉相承。 20年前,马云就在“淘江湖”论坛中发帖说道,“我坚信一个真正,伟大,杰出的电子商务网站的最大受益者应该是用户,最大的建设者也应该是用户!!!” 除了做强用户体验外,向来秉承着“让天下没有难做的生意”的淘宝,也开始围绕商家端下功夫,以夯实商家规模捍卫“万能的淘宝”货架电商第一的位置。 今年初,淘工厂业务全面升级,开展面向产业带厂商的新品佣金激励计划,推出佣金优惠政策,最高优惠幅度高达95%。除补贴外,在经营维度,淘宝陆续发布了10款AI经营工具,且宣布生意参谋、店小蜜客服机器人、图片空间等重要经营服务全面免费提供,“618”期间阿里妈妈还拿出前所未有的补贴力度,以降低商家的运营成本。 为商家提效减负的同时,淘天也迎来了正向反馈,根据天猫公布的2024年第一季度开店数据,新入驻商家数同比增长60%。 不难看出,淘天正在牺牲短期内平台的盈利,以换取商家和用户对平台的忠诚度、依赖度,最终指向“供需两旺”的增长效应。 但增长不能依赖于一味的“让利”补贴玩法,这套招数从本质上和盲目的价格战区别不大。一旦停止补贴,后续的市场份额能否保住且依旧稳步增长,还需要打个问号。 「零售商业财经」认为,除补贴外,淘天应该给出的方案是,如何加强平台自身的不可替代性,在激烈的平台竞争中找回节奏、稳固“货架电商第一”的不可替代性。 菜鸟上市刹车转为拥抱出海业务 2014年阿里上市时,马云曾说,“要在10年内实现一半收入来自海外客户。”十年之期已到,从当下的营收情况来看,国际业务收入274.48亿元,占比在10%左右。  图源:阿里巴巴财报 虽然占比未达到预期,但自从步入2023年后,阿里国际业务始终保持陡峭的增速态势,2023年单季度,同比增速分别为41%、60%、73%、44%。本季度也取得了同比45%的增速,成为增幅最高的业务。 阿里的国际业务,分别为批发业务和零售业务,前者以Alibaba.com为代表;后者则是Lazada、速卖通、Trendyol、Daraz、 Miravia。本季度,国际零售同比增长60%。 海外业务取得如今的成绩,并不是单一业务集团的功劳,还有踩下上市刹车的菜鸟集团的贡献——通过物流建设,提供差异化的优质服务,提升物流效率和用户体验。 将两大业务财报数据结合,能更清楚地看到菜鸟和国际业务协同后,所释放的商业价值。 首先,阿里国际收入增长的核心因素在于订单量,Trendyol 季度内实现订单双位数增长,且成为海湾地区下载量第一的电商APP之一;Lazada,运营效率提升,每单亏损同比收窄。 订单量的增长和每单亏损的收窄,离不开后端供应链的深化。本季度,菜鸟国际履约能力不断提升,已将5日至10日达优质物流服务覆盖范围新增4个国家,累计覆盖14个国家。以速卖通为例,在速卖通和菜鸟的协同之下,本季度5日达以及10日达的配送妥投率同比实现翻倍。 其次,在不断深化物流供应链以及前端零售业务订单增长的带动下,菜鸟也交出一份亮眼的成绩单,本季度收入同比增长30%至245.57亿元,收入增速离不开菜鸟支持阿里国际旗下速卖通的跨境物流履约所带来的收入。 相比国内淘天基本盘暂且稳住,海外的增速可谓是强劲。但海外也并不是完全一帆风顺,其面临着亏损尚未停止,且呈现扩大的趋势。 财报显示,本季度阿里国际数字商业集团经调整EBITA为亏损40.85亿元,去年同期为亏损21.71亿元,亏损同比扩大88%。菜鸟本季度则由上一财年同期的亏损3.19亿元变为亏损13.42亿元,同比上升321%。 亏损源于对速卖通Choice和Trendyol的跨境业务等业务的投入增加,部分被变现率的提升所抵销,菜鸟则是因为撤回上市授予菜鸟员工的留任激励所致。此外阿里还表示,除了上一季度在中东等新兴市场的投入增大以外,商业模式的切换也是造成亏损扩大的原因之一。 总的来说,海外业务面临着和淘天相同的困境,依旧处于“剜掉腐肉,方能生肌”的变革投入期,导致当下账面承压。 不过相比淘天在国内的地位,阿里在海外的市场份额并不称得上是“王者”般存在。本身业务基本盘规模不够大,叠加文化、地区等多重差异,以及后来者拼多多、Tik Tok、SHEIN的搅局,导致阿里海外业务继续发展困难重重。  图源:网络 海外业务的补贴手段能在未来撬动多少增长空间,还需要等待阿里后续出招。 总体而言,无论是淘天还是海外业务,阿里都处于变革阶段的“过渡期”。依靠补贴换来营收层面的增长,尚未等来整体盈利的增长故事。具体的走向,也许经过两到三个季度才能见分晓。 结语 从当下整体增长来看,自从吴泳铭登上“一号位”后,阿里正在集中优势猛攻核心业务。在践行“用户为先、AI驱动”的战略中,抓住了一些“确定感”。 除了国内外电商板块外,阿里在云服务、本地生活等业务都有不同维度的增长。 得益于饿了么和高德订单的增长,本地生活业务季度收入同比增长19%至146.28亿元。同时,本地生活业务的经营效率得到改善,到家业务亏损收窄带动整体业务减亏。财报显示,本季度本地生活集团亏损同比减少21.3%,缩减至31.98亿元。 当各方新势力对本地生活虎视眈眈加码进攻时,阿里的本地生活不仅抗住了白热化竞争,还展现出进取姿态。 另一边,阿里集体剥离的新零售(高鑫零售、银泰、盒马)被统一划归到所有其他业务部分,与灵犀互娱、飞猪、夸克等并列,在当季收入占比为23.19%,排在第二位。虽然收入增速同比下降3%,呈负增长态势,但去除这些收入,对毛利和净利的提升反而是有所裨益的。 大象转身难度不言而喻,能在短短一年内完成主动变革,且取得一定成绩,阿里仍是名悍将。 文章来源:“零售商业财经”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24