159

|

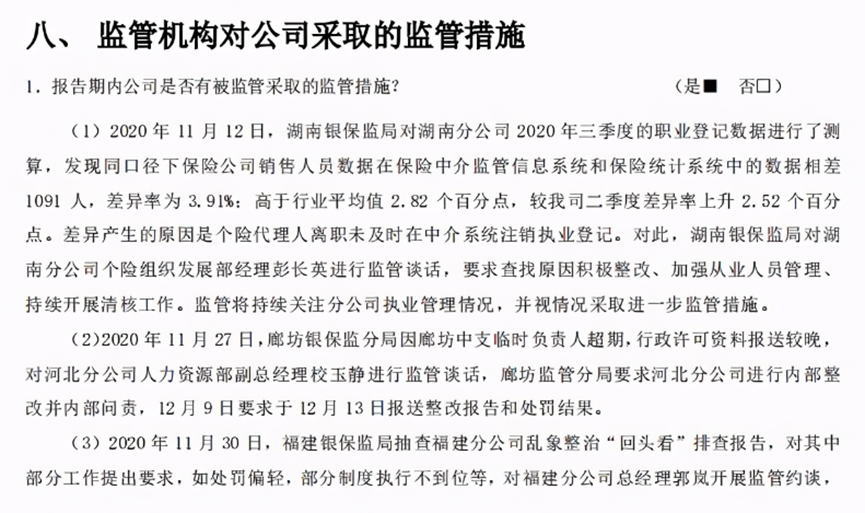

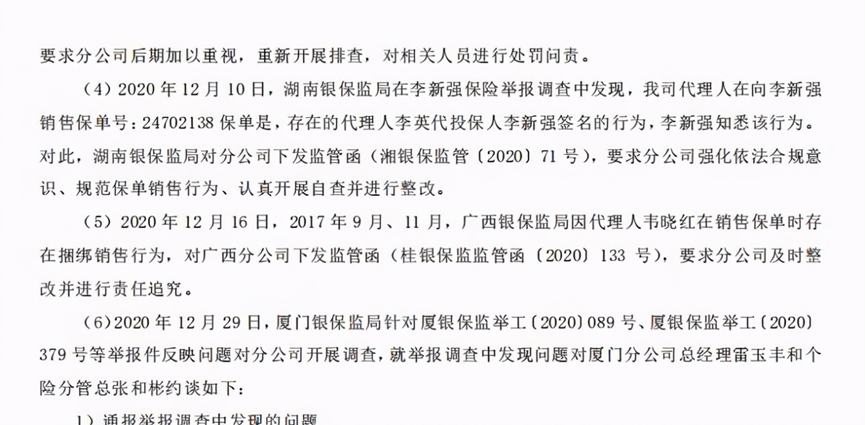

01、高速增长背后 连续七年保费上涨、同比保持20%增速的泰康人寿,近期再遭遇监管处罚。 6月11日,国家金融监督管理总局石河子监管分局行政处罚信息公开表显示,泰康人寿辽宁电话销售中心因欺骗投保人和对投保人隐瞒与保险合同有关的重要情况,被辽宁监管局责令改正并罚款人民币18万元,该中心负责人李敬婕被警告并罚款人民币5.5万元。 根据笔者在金融监督管理总局及各分局处罚信息的不完全统计,今年以来,泰康人寿及相关负责人合计被处罚超过50次。 屡收罚单的另一面,是泰康人寿的骄人业绩。 年报数据显示,泰康人寿保费收入连续七年上涨。其中,2023年实现保费收入2031.88亿元,同比涨幅20%,位列非上市保险公司同期收入第一名。 今年一季度,泰康人寿继续保持20%的保费增速,直追寿险“探花”中国太平洋人寿保险股份有限公司。 增长需求与合规监督,让泰康人寿时刻承受着“冰与火”的考验。 笔者发现,泰康人寿今年超过50次被罚的违法违规事实,主要集中在“管理不到位、违规销售、虚假宣传、欺骗投保人”等,直指个险等渠道的合规问题。  根据官微,截至目前,泰康人寿四川分公司全省内外勤人员近8.8万人,累计理赔客户60.326万人,理赔金赔付总额超33.57亿元。 一般来说,保费高、人数多,出现不合规操作有一定概率原因。不过,泰康人寿四川分公司还有更值得关注的地方。 02、输出高管的“粮仓” 以寿险“老七家”第二梯队对比来看,新华保险(601336.SH/1336.HK)与泰康人寿同年成立了四川分公司。 2023年新华保险四川分公司原保险保费收入52.62亿元。但在2010年,泰康人寿四川分公司规模保费收入就已达到56.94亿元,遥遥领先13年。 泰康人寿四川分公司之“猛”,可见一斑。 四川分公司不仅是泰康人寿保费大省“粮仓”,更是泰康人寿高层管理人员的输出重镇。 从这些高管在四川分公司交织经历的成长路径,或能窥见泰康人寿个险的“狼性”发展脉络。 作为泰康人寿在西南地区设立的第一家分公司,四川分公司于2000年4月成立。 这一年,也是泰康保险集团执行副总裁兼程康平,以及助理总裁兼个险事业部总经理张威,加入寿险行业的第五年和第四年。 后来他们两位,以及泰康人寿另一位副总裁薛继豪,都担任过四川分公司的总经理。 与银保渠道直接从银行总部“空降”不同,泰康个险渠道的高管,几乎都是从基层打拼、过五关斩六将。 他们的成长历程,几乎复刻了中国寿险大发展时代的迅猛与激情。 出生于1967年的程康平,曾在国企工作10年,后创办公司。1995年,程康平加入平安人寿湖北分公司。 不到三年,程康平就从一线业务人员晋升至平安人寿湖北分公司的总经理,并参与筹建两家中心支公司。 1998年,泰康人寿湖北分公司成立。程康平被泰康人寿挖角,并先后在湖北、福建、河北和四川分公司担任要职。 与程康平一样,“70后”张威也从基层干起,个人营销能力极强。 1996年进入寿险行业后,还是业务员的张威,一年不到就胜任营销管理岗,率领500 人的团队斩获超千万元的保费。五年之后,张威就任泰康人寿福建分公司助理总裁。 张威的管理风格,讲求实效与速度。在保险考核体系两个重要指标——保费和人力,张威表现突出。 在张威带领山西分公司的六年中,连续四年保费翻番的业绩,达成“亿元粮仓”指标。山西分公司人力规模,从千人扩张至7000人,并以“高绩效文化”在泰康系统内著名。 被程康平“洗练”过的四川分公司,亦是如此。 2010年,四川分公司实现总保费56.94亿元,年度增长率23%,在四川市场占比10.2%。个险保费收入、银保规模保费和期缴保费收入,均在泰康系统A类机构中居第二位。 同年,原银监会发布“一对三”银保新规,规定同一银行网点最多只能与三家保险公司合作。这在一定程度上加大了泰康等非银系险企,市场化参与银保渠道的困难。 由此,个险渠道的价值,开始被重视起来。程康平的才能得以凸显,并快速晋升。 2013年,程康平被调回总部,升任助理总裁兼个险事业部总经理。张威则接任四川分公司总经理。 恰逢中国寿险市场放宽投资渠道、改革产品费率之时,“大个险”在大型险企中,颇为盛行。 为响应总公司“大个险”战略,张威上任四川分公司总经理后的第一年,倡导“大机构、大本部、大县域、大收展”,推动代理人队伍自主经营。 2014年,程康平提出“关注新人”。泰康人寿个险培训部组织制定了“一营三会”,把入职三个月的新员工与家属、个人荣誉紧密结合到一起,保出勤、要活动,促开单。 由于业绩瞩目,程康平屡获提拔。2015年,程康平被任命副总裁兼个险事业部总经理,一年后又升任泰康人寿总裁。 2018年,泰康人寿开始建立业内著名的健康财富规划师HWP项目,旨在结合保险产品与实体医养服务。 近年来,市场环境变化、行业竞争加剧,险企代理人规模快速下滑。反观泰康人寿,自HWP项目启动以来,人力规模逆势而上,于2023年突破1.5万人。 泰康的“高绩效文化”中的“狼性”,在HWP项目中,得到淋漓尽致的体现。 用程康平的说,“HWP是一支职业化、专业化队伍,周周开单、月月万C(佣金)就是职业化最好的体现”。 在总部及程康平的战略贯彻下,张威领导的四川分公司的人力规模,连续六年快速增长。2018年达到5.27万人,比2012年增加了3.38万人,增长220%,位居市场第三。 对应的保费规模也快速增长。2016年,四川分公司登上10亿元大个险平台,连续六年达成率超100%,绩优人力MDRT(国际百万圆桌会议)、百万百件、世纪圣典(泰康人寿寿险销售精英荣誉表彰盛会)入围数,均逐年上升。 同样是因为功勋卓著,张威于2020年升任为总公司助理总裁兼个险事业部总经理。 03、“激情展业”亟需转型 程康平与张威这些泰康人寿精英们攻城略地、拼抢厮杀之时,寿险市场正在悄然发生变化。 二十一世纪10年代末,监管开始强调“保险姓保”。传统寿险企业原有的粗放式发展之路接近尾声,中国个险代理人从2019年的巅峰912万,快速回落到不足300万。 2020年泰康人寿四季度偿付能力报告披露,2020年末最后两个月,其下属五家分支机构,先后6次被监管层约谈,内容涉及保险销售从业人士执业登记数据、临时负责人超期代理人代替签名及捆绑销售等行为。   个险开启深入转型期,由之前的粗放式增长,进入精细管理的存量优化模式。 如险企仍像过去那般“激情”展业,遭受的“反噬”将更为明显。 在黑猫投诉上,截至6月12日,有关泰康人寿的投诉高达5988条,投诉内容涉及盗取信息、强制投保、诱导投保、虚假宣传等,暴露出险企在业务推广过程中存在的种种不合规之处。 以泰康人寿四川分公司为例,投诉人指出,业务人员为促成保费,未能充分履行《保险法》规定的告知义务和诚信义务,保险公司存在管理不到位的地方。  大象起舞,头部险企更需在业绩增长与合规之间,找出一条兼得之路。 文章来源:“文笔”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24