本文来源: 砺石商业评论

202

|

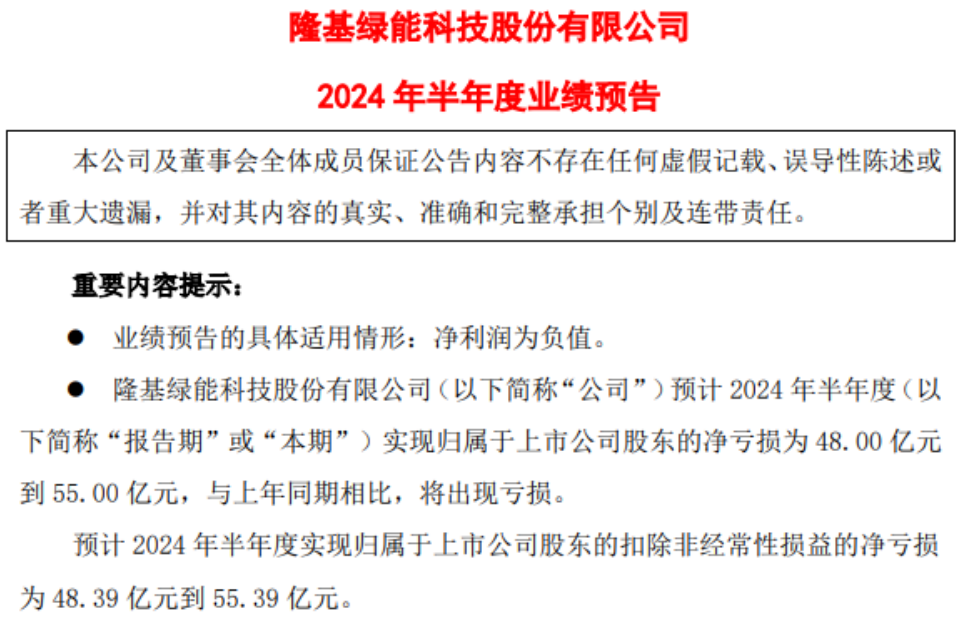

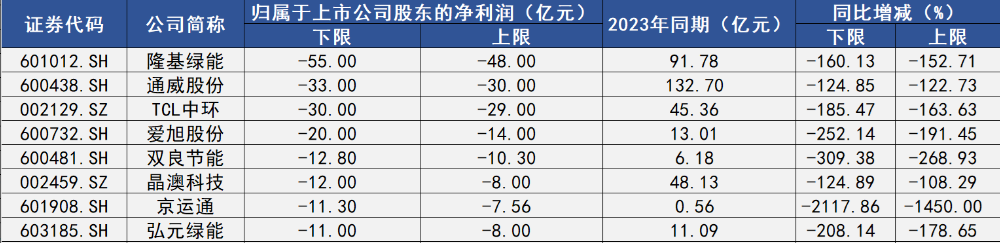

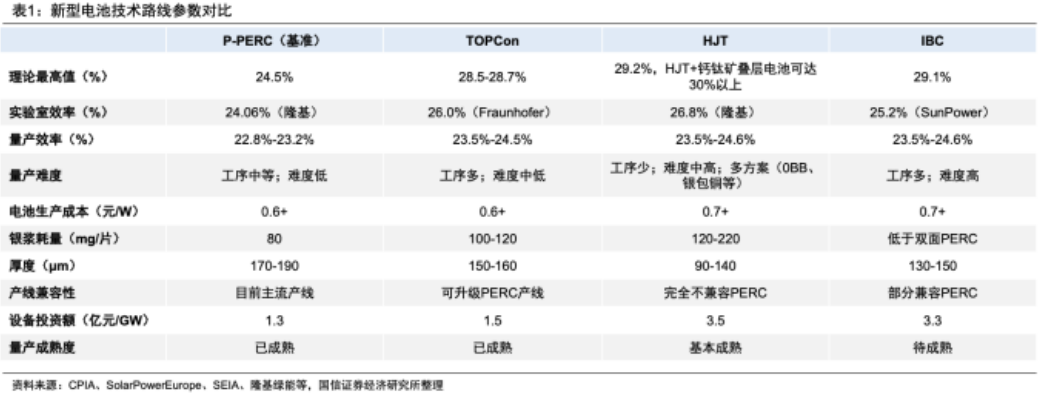

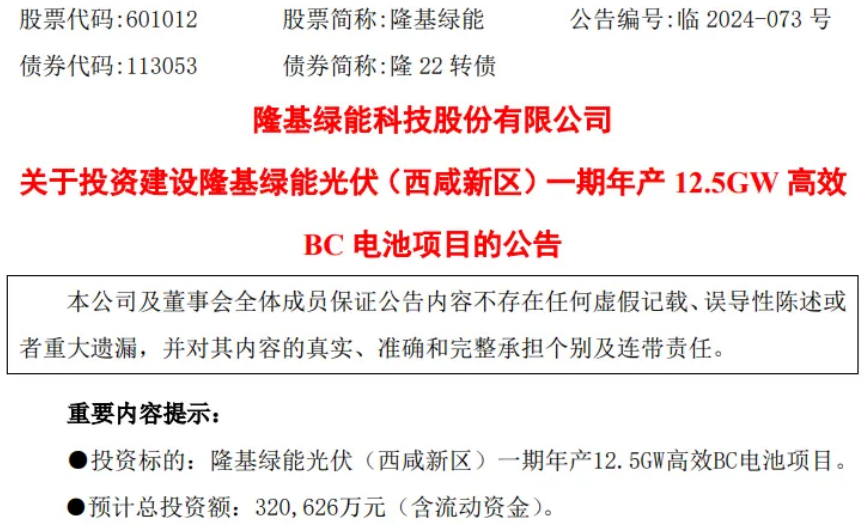

李平 | 作者 砺石商业评论 | 出品 1、创纪录亏损 7月9日晚间,隆基绿能发布2024年半年度业绩预告。公告显示,经财务部门初步测算,隆基绿能预计今年上半年度实现归属于上市公司股东的净亏损为48亿-55亿元,同比由盈转亏;扣除非经常性损益后净亏损为48.39亿-55.39亿元。 此前的一季报显示,2024年1-3月,隆基绿能净亏损23.5亿元。由此计算,隆基绿能二季度亏损金额约为24.5亿-31.5亿元,环比一季度亏损金额继续扩大,创出自公司成立以来最大亏损纪录,也是已披露业绩预告光伏上市公司中亏损金额最大的一家企业。  针对上半年业绩的大幅下滑,隆基绿能在公告中表示,受制于光伏行业整体供需错配、各环节主要产品市场销售价格大幅下降的影响,导致与上年同期相比,增量不增收、对参股硅料企业的投资收益减少,预计计提存货减值金额45亿-48亿元,短期盈利承压。 数据显示,2023年上半年,隆基绿能实现净利润91.78亿元,扣非净利润90.60亿元,双双创下半年度业绩历史新高。然而,自2023年下半年开始,光伏行业出现了明显的产能过剩问题,产业链各环节价格持续下跌。据东吴证券统计,2023年度,多晶硅价格跌幅高达68.78%,硅片价格下跌52.97%,电池片价格跌幅55%,组件价格跌幅44.75%。 进入到2024年以来,光伏行业产能过剩问题更加严重,价格战竞争依然惨烈。根据硅业分会数据,今年上半年,硅料硅片的价格跌幅接近40%,行业陷入普遍亏损状态,硅料、硅片、电池片以及光伏设备等细分领域无一幸免。在已披露预告的光伏企业中,隆基绿能、通威股份、TCL中环等八家企业上半年业绩亏损上限超过10亿元。  随着中报业绩的持续爆雷,光伏板块股价一再走低。截至2024年6月底,光伏产业指数跌至2034.41点,年内跌幅25%,创近三年来新低。7月7日,随着隆基绿能总市值跌破千亿大关,光伏主产业链已经没有一家千亿市值的上市公司。 行业内卷、恶性竞争造成了如今光伏产业产能全面过剩的被动局面,这也是隆基绿能跌落神坛的一个根本原因。但在组件这一环节中,又数隆基绿能亏损情况最为严重。数据显示,今年第一季度,晶科能源、阿特斯净利润分别为11.76亿元、5.79亿元,与隆基绿能超过20亿元的净亏损形成了鲜明对比。 事实上,除了行业产能过剩这一共性因素外,有关下一代光伏电池技术路线选择的问题也是隆基绿能陷入被动的一个重要原因。如同诺基亚错失了智能手机时代一样,隆基绿能作为P型电池时代的霸主,在目前主流N型电池TOPCon技术路线上明显失去了先机。 2、不领先、不扩产? 成立于2000年的隆基绿能,原本是光伏行业的无名小卒。但在上一轮单多晶路线切换过程中,隆基绿能选择了当时相对小众的单晶硅技术路线,并通过金刚线技术革命实现了单晶硅片成本的快速下降,一举成为全球最大的单晶硅片制造商。 2014年开始,隆基绿能开始向电池片及组件等下游环节进行扩张,通过自身“硅片+电池+组件“的一体化布局带动了单晶硅技术在光伏产业链中的普及。2020年,隆基绿能超越了此前排名全球光伏组件出货量第一的晶科能源,成为产业链中“硅片+组件”的双料冠军,彻底站稳了全球光伏之王的位置。 也是从2020年开始,光伏电池技术开始从P型电池向N型电池升级。相比目前主流的PERC电池,N型高效电池具有低衰减,转换效率高,弱光响应好,双面率高的优点。数据显示,PERC电池的理论极限效率为24.5%,而HJT、TOPCon电池的理论极限效率则分别达到27.5%、28.7%。 在细分路线上,N型电池又可分为异质结(HJT)、TOPCon、IBC等三种,其中TOPCon和HJT技术目前已进入量产转化阶段。另外,由于TOPCon技术可以在传统PERC基础上进行升级,相比HJT具有明显的成本优势,逐渐成为主流技术路线。截至目前,晶科能源、天合光能、晶澳科技、通威股份等头部组件企业均已加入TOPCon量产队伍。 然而,吃到PERC电池红利的隆基绿能在新一代先进电池技术的选择上却异常犹豫,最终错失了关键的时间窗口。相反,笃定TOPCon技术的晶科能源在新型技术迭代过程中大受欢迎,2023年一举超越了连续三年排名第一的隆基绿能,重新夺回了全球组件第一的桂冠。  有分析认为,隆基股份之所以错失N型电池的战略投资机遇,是因为其P型电池领域具有领先优势,而光伏又属于重资产行业,拥有着庞大PERC产能的隆基绿能不可能像小型的光伏企业那样去追逐新技术,最终造成了尾大难掉的局面。 对此,隆基绿能的管理层似乎并不认同,并以“不领先、不扩充”的逻辑进行反驳。去年9月,隆基绿能钟宝申公开表示,TOPCon和传统PERC电池相比,效率提升幅度太小,行业技术方面高度同质化,容易出现未赚钱就过剩的现象,且现在已经有这种苗头,因此它仅是过渡产品。与此同时,隆基绿能又高调地宣布BC电池技术将是晶硅电池的绝对主流,未来5-6年内逐步取代TOPCon技术。 按照隆基绿能的说法,公司之所以不愿意大规模投资TOPCon产能,是因为其全产业链价值较低,投资收益率甚至落后于PERC。直到BC技术的真正成熟落地,隆基绿能才决定要大规模投产,这就是公司“不领先、不扩充”的内在逻辑。 据悉,BC技术又称背接触电池技术,是一种将PN结和金属接触都设于太阳能电池背面的光伏电池技术。在转换效率方面,BC电池的理论极限效率为29.1%,高于TOPCon电池的28.7%。另外,作为一种平台型结构,BC技术能与多种路线结合,可与P型、HJT、TOPCon等技术结合形成HPBC、HBC(兼容部分HJT工艺)、TBC(兼容部分TOPCon工艺)等多种技术路线。  不过,由于BC电池在制造过程中的成本控制相对困难,尤其是在材料降耗、硅片薄片化等方面存在诸多难题,这就导致BC电池的生产成本要明显高于TOPCon、PERC技术路线。 也正是基于这一原因,BC电池技术自诞生以来就面临到实际的量产挑战,隆基绿能之前只有爱旭股份一家企业实现了BC电池的量产。而从目前的经营业绩来看,押注BC电池技术的隆基绿能以及爱旭股份被TOPCon技术阵营竞争对手碾压却是不争的事实。 那么,隆基绿能之所以跳过TOPCon电池技术而去主攻BC电池,究竟是出于“不领先、不扩张”的战略定力,还是为自己战略误判所寻找的借口? 3、再一次下注 尽管遭到种种质疑,隆基绿能仍然在BC技术路线上不断前行。7月12日晚,隆基绿能发布公告称,为加快推动BC二代技术产业化,公司拟在陕西省西咸新区泾河新城投资建设隆基绿能光伏(西咸新区)一期年产12.5GW高效BC电池项目,预计总投资额32.06亿元。  据悉,隆基绿能BC二代高效电池依托于隆基绿能最新开发的N型泰睿硅片和先进的复合钝化技术,电池效率可高达26.6%,组件端产品功率高达660W,较TOPCon产品实现了转换效率和性能的大幅提升。 按照隆基绿能规划,到2025年年底,BC一代和二代合计产能将达到月70GW;到2026年年底之前,除了海外个别工厂之外,国内工厂的所有产品都会迁移到BC技术。另外,当前现有传统的PERC设施及产能会重新进行改造和配置,将会改造成BC二代电池工厂。 不难看出,BC电池对于隆基绿能来说不仅是新的技术方向,同时也可以将自己的PERC设施及产能进行最大的重新利用,并可以消化其过剩的P型硅片产能。从这一点来看,隆基绿能虽然在新技术路线上慢了一拍,却也是老成谋国之计。 一部中国光伏产业的发展史,就是一部技术路线的变迁史。无论是之前的单晶硅与多晶硅的路线之争、硅片的尺寸之争,还是目前的N型电池技术路线之争,新技术的突破往往意味着传统旧技术的淘汰。在此背景下,一旦技术路线选择错误,原本的行业龙头公司就很可能被新技术所颠覆,领先优势顷刻被瓦解。 与此同时,由于产业的重资产特性,光伏行业又具有明显的后发优势特征。因此,龙头公司在面对新技术就很容易陷入两难之选:发展颠覆性技术,现有固定资产会沦为无效资产;不发展颠覆性技术,自己就可能被颠覆。 至少从隆基绿能目前的处境来看,所谓“诺基亚的创新窘境”应该是其目前在N型电池技术上陷入被动的一个主要原因。 所幸的是,战略保守的隆基绿能虽然短期陷入了亏损状态,但却为BC电池的扩产留下了丰厚的现金储备。截至2024年3月末,隆基绿能货币资金高达573.14亿元,资产负债率为59.38%,偿债能力远远优于晶科能源等竞争对手。因此,隆基绿能目前仍具有逆势翻盘的底气和财力。 按照公司董事长钟宝申最新的说法,2024年会是公司非常艰难的一年,2025年公司将会率先回到增长轨道,会先于光伏行业进入到复苏状态,“BC技术将会如同10年前公司开发单晶RCZ技术和金刚线切割技术一样,会是一个长周期的平台技术,所有晶硅技术最终都会朝着BC方向发展”。  在上一轮单晶硅与多晶硅的技术路线之争中,隆基股份凭借对“第一性原则”的坚守选择了单晶路线,并通过全产业链布局实现了单晶硅技术的快速普及,最终成为了全球单晶硅片和组件的老大。2021年11月,隆基绿能市值一度突破5300亿元,成为无可争议的“光伏茅”。 官宣二代技术BC电池项目扩产之后,隆基绿能市值又重回千亿之上。尽管亏损金额高居行业第一,隆基绿能依然是光伏板块中市值最大的一家。豪赌单晶路线和全产业链布局获得成功之后,隆基绿能又要再一次押注BC电池,这一次它会成功吗? 文章来源:“砺石商业评论”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24