本文来源: 砺石商业评论

344

|

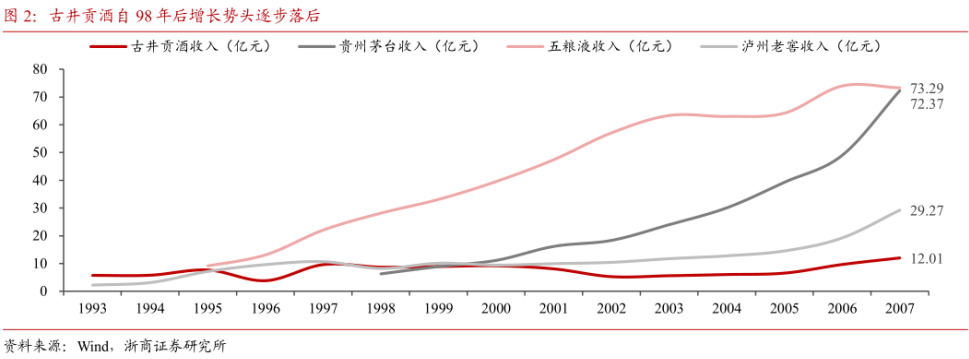

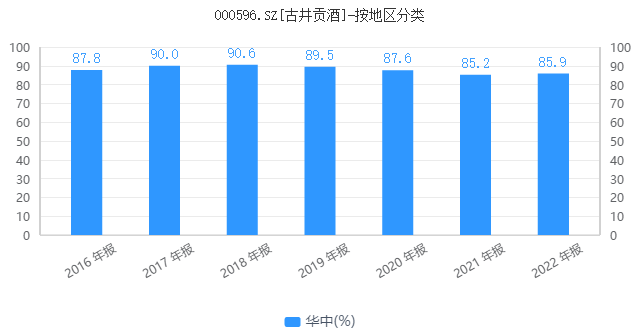

来源|砺石商业评论 存货大增,预收账款同比降低,即将跨过200亿门槛的古井贡酒不无隐忧。 1难以为继的高估值 一个人的命运,当然要靠自我奋斗,但是也要考虑到历史的行程。 临近岁末,白酒行业的寒气越来越冷,这对于着急冲击白酒两百亿阵营的古井贡酒来说显然不是好消息。 在多数人的印象中,地处安徽亳州的古井贡酒在浓香酒阵营中并不突出,知名度远低于五粮液、泸州老窖以及洋河股份等全国化白酒品牌。 但在二级市场中,近几年的古井贡酒却是一匹难得的黑马股,在持续低迷的白酒板块中一路逆势上涨。2023年4月,古井贡酒股价创出了300元的收盘价新高,总市值逼近1600亿元,市盈率更是突破50倍,成为白酒百亿阵营中估值最高的酒企。  业绩的高增长成为古井贡酒市盈率超越贵州茅台的关键。数据显示,2021年-2022年,古井贡酒实现营业收入分别为132.70亿元、167.13亿元,同比增长分别为28.93%、25.95%,实现净利润分别为22.98亿元、31.43亿元,同比增长分别为23.90%、36.78%,业绩增速在白酒阵营中位列前茅。 2023年三季报显示,2023年1-9月,古井贡酒实现营业收入159.53亿元,同比增长24.98%;净利润38.13亿元,同比增长45.37%,业绩增速依旧保持在行业较高水平。 数据显示,2022年第四季度,古井贡酒营收为39.49亿元。这也就是说,只要2023年第四季度营收不出现同比下滑,古井贡酒2023年的营收就将突破200亿元大关。 2023年2月,古井贡酒董事长梁金辉曾公开表示,2023年古井集团“要拿下200亿元,向更高目标奋力进发”。显然,前三季度的业绩表现,让古井贡酒进入“白酒200亿俱乐部”的底气十足。 然而,在公司三季度业绩高增长的背后,古井贡酒的存货、预收账款等多个指标明显承压。三季报数据显示,截至2023年9月末,古井贡酒存货金额为64.44亿元,较上年同期增长近11亿元,再创历史新高;预收账款(合同负债)金额为33.15亿元,较上年同期减少4.48亿元。 11月中旬,一份《关于2023杭州国际酒业博览会的延期通知》引起行业极大关注,这也让白酒企业的库存压力成为舆论的焦点。截至2023年三季度末,A股上市白酒企业存货总额为1363.54亿元,总量接近50万千升,相当于10亿瓶500ml标准瓶白酒。 预收账款则被视为白酒企业业绩的“蓄水池”,用来反映公司未来业绩的增长能力。尽管前三季度白酒企业业绩增速普遍承压,但五粮液、泸州老窖、洋河股份等头部白酒企业的预收账款金额仍处于同比增长的态势。 进入到11月份以来,古井贡酒股价从294.88元一路跌至213元,区间跌幅达到近30%,远超同期白酒板块跌幅。 如果说存货的激增尚属于行业共性问题,古井贡酒预收账款的下滑就显得更为异常。从这个数据来看,古井贡酒未来的业绩增长动力会弱一些,这也是公司股价深度调整的一个重要原因。 即便是股价深度调整之后,古井贡酒市值仍高达1129亿元,滚动市盈率高达28倍,在百亿阵营中仅次于贵州茅台(29倍),远高于20倍的行业平均值水平。显然,想要继续维持现在的估值水平,古井贡酒还要真正讲好公司未来的成长故事。 2不愿偏安的徽酒龙头 古井贡酒公司前身为1959年建厂的亳县古井酒厂,历史最早可以追溯到明朝正德年间,属于“老八大名酒”之一。1996年,古井贡酒成功上市,并且是A股和B股同时发行,也是国内第一个A+B股上市的白酒企业。1997年,古井贡酒营收达到9.6亿元,成为仅次于五粮液、泸州老窖的第三大白酒企业,可谓风光无限。 1998年开始,由于盲目多元化、管理层腐败等一系列失误,古井贡酒错失了白酒行业的黄金十年,并由全国性酒企退居区域性酒企,营收大幅落后于五粮液和贵州茅台等对手。另外,由于公司早期采取了“降度降价”的策略,古井贡酒没有及时跟上白酒高端化的发展趋势,并一定程度上影响了品牌形象。  2008年开始,古井贡酒在新任管理层的带领下全面停止多元化,重新聚焦白酒主业。2008年,古井贡酒发力中高端战线,推出拳头产品年份原浆系列,年份原浆古5、古8系列相继问世。与此同时,古井贡酒在销售渠道方面全面实施“三通工程”,通过精细化的销售渠道抓住省内白酒市场消费升级的契机,逐渐坐稳了徽酒老大的位子。 2014年,擅长营销的梁金辉正式成为古井贡酒新一代掌舵人。此后,古井贡酒大力布局次高端白酒市场,在全国主推“年份原浆”,并不断加大营销费用支出,连续8年在春晚亮相,多次冠名安徽卫视春晚和江苏卫视春晚,带动销量快速提升。 为了进一步开拓全国市场,古井贡酒还采用了对外收购白酒品牌的外延式发展策略。2016年,古井贡酒与具有湖北省唯一“中国名酒”称号的白酒黄鹤楼酒业签订战略合作协议,以8.16亿元收购黄鹤楼酒业51%的股权。2021年,古井贡酒宣布并购安徽明光酒业。至此,古井集团拥有“古井贡酒、黄鹤楼酒、明光酒”三大品牌。 2019年,古井贡酒营收首次突破百亿大关,公司董事长梁金辉提出了“再造一个新古井”的战略构想,并计划于2024年实现200亿的营收目标。2023年2月,梁金辉又公开表示,2023年为古井集团的改革深化提升年,“要拿下200亿元,向更高目标奋力进发”。 一直以来,不少业内人士将500亿元、200亿元和100亿元作为白酒第一、第二和第三梯队的划分标准。2022年,19家白酒上市公司中,除了第一梯队的贵州茅台和五粮液之外,只有洋河股份、山西汾酒以及泸州老窖三家企业营收突破200亿元,今世缘、古井贡酒、舍得酒业、水井坊等众多地方酒企则被划入第三梯队。 另外,200亿元视为区分全国性酒企与地方白酒的一个分水岭。在讲究文化内涵与历史沉淀的白酒行业,“茅五泸”借助高端白酒最早实现了全国化。地方性白酒想突围的很多,但成功者却屈指可数,善于营销的洋河股份以及清香型的“老大”山西汾酒被视为唯二的两家成功实现全国化的地方酒企。 那么,不愿偏安于安徽的古井贡酒能否真正跻身全国性白酒品牌阵营? 3屡遭争议的年份原浆 一脚踏入200亿元俱乐部,古井贡酒似乎有了跻身一线品牌阵营的实力。不过,相比省外营收占比早已超过50%的洋河股份和山西汾酒,古井贡酒目前的全国化进展仍不理想,并没有真正摆脱“省酒”的印象。 数据显示,2016年以来,古井贡酒来自华中地区的营收及毛利占比均保持在85%以上,而华北、华南两个大区营收占比均超过10%。显然,以安徽为中心的华中市场目前仍是古井贡酒营收的主要来源,公司省外市场占比并没有太明显的变化。  事实上,为了摘掉“省酒”的标签,古井贡酒投入了大量的营销费用进行品牌宣传。2020年-2022年,公司销售费用分别为31.21亿元、40.08亿元和46.68亿元,三年营销费用合计高达117.97亿元,营销费用占成本总额的比例分别为36.8%、36.5%和34.5%,销售费用率远高于其他名酒企业。 由于持续的高费用投入,古井贡酒的盈利能力远低于业内同行。数据显示,2022年,古井贡酒年度净利润只有31.4亿元,而泸州老窖、洋河股份、山西汾酒等二线阵营酒企净利润均在80亿元之上。 另外,古井贡酒的主打产品“年份原浆”还因为涉嫌虚假宣传而屡遭争议。公开资料显示,早在1997年,古井贡酒便推出“十年原浆”,将“年份酒”的概念移植到白酒上。2008年,古井贡酒开始注册“年份原浆”商标,并在2015年注册成功,并将“十年原浆”更名为“古井贡酒·年份原浆X年”,再到“古井贡酒·年份原浆古X”。  在多数消费者的理解中,“原浆”意味着未经勾兑的“基酒”,数字则代表该产品为X年的年份酒,比如古20代表着该产品为20年的年份酒。 然而,这只是消费者的一厢情愿。按照古井贡酒的官方说法,“年份原浆”并不代表年份酒,仅仅是古井贡酒特有的商标名称,产品数字后缀也不代表大众认知中的白酒酿造年份。 事实上,有关古井贡酒年份原浆的争议由来已久。早在古井贡酒成功获得商标之后,包括五粮液、剑南春、洋河股份等知名白酒企业就对古井贡酒的“年份原浆”商标提起过诉讼,理由是“年份原浆使用在酒类商品上,易造成公众误认为年份原浆是对酒类商品的年代、存放时间等特点的描述”。 2023年11月,第十九届中国国际酒业博览会上,中国酒业协会年份酒管理委员会主任胡义明指出,白酒虚假年份酒的乱象严重侵害了广大人民群众的利益,涉嫌严重违反消费者权益保护法、反不正当竞争法、中国食品安全法、广告法以及中华人民共和国刑法,再次引发了公众对年份酒乱象的关注。 年报数据显示,2022年全年,古井贡酒年份原浆系列营收达到121.07亿元,在总营收中的占比约为72%左右,毛利率高达84.51%,成为古井贡酒业绩增长的关键。显然,真假“年份原浆”风波的再起,又给古井贡酒未来业绩增长蒙上了一层不确定性。 无论是从净利润数据、省外市场收入占比还是从备受质疑的年份原浆来看,古井贡酒似乎并没有从地方性白酒阵营中真正突围。想要真正实现“阶层”的跨越,古井贡酒还有很长的路要走。 文章来源:“砺石商业评论”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24