360

|

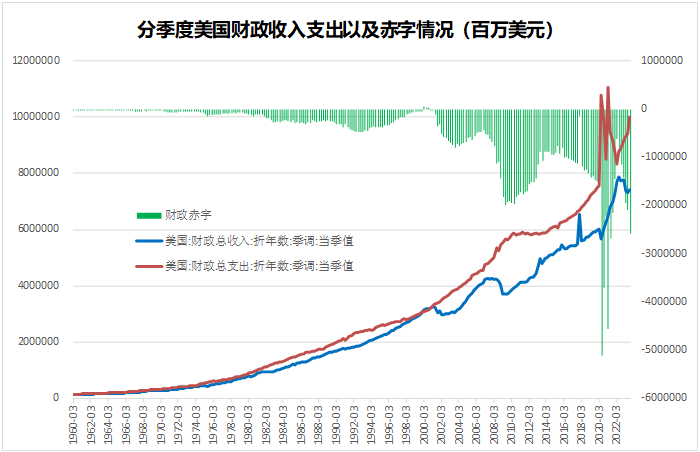

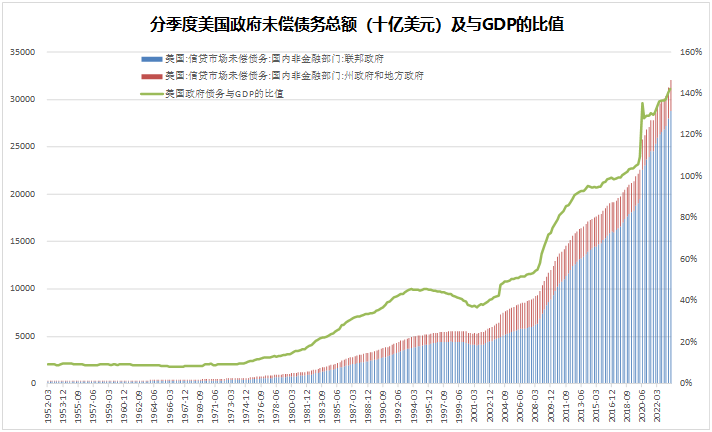

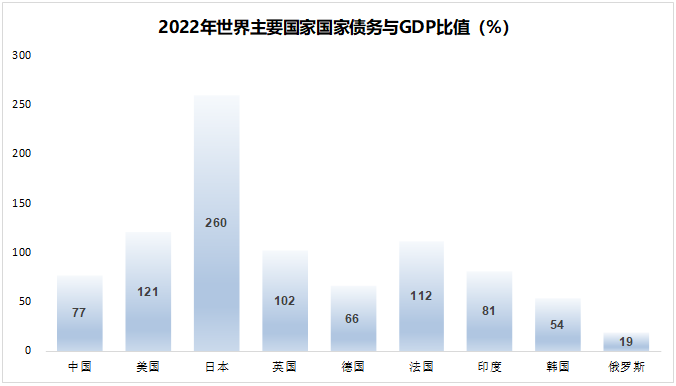

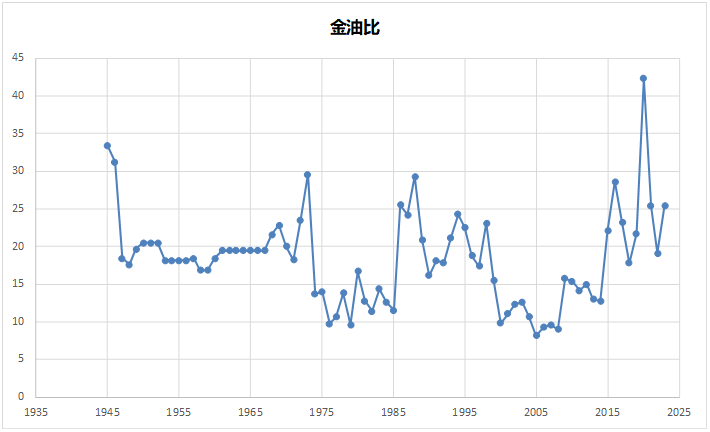

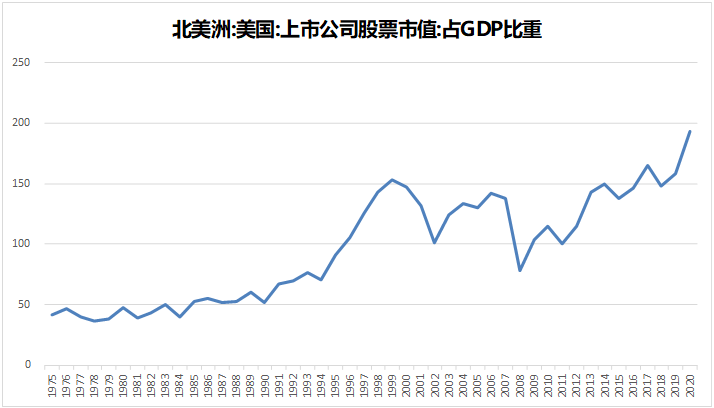

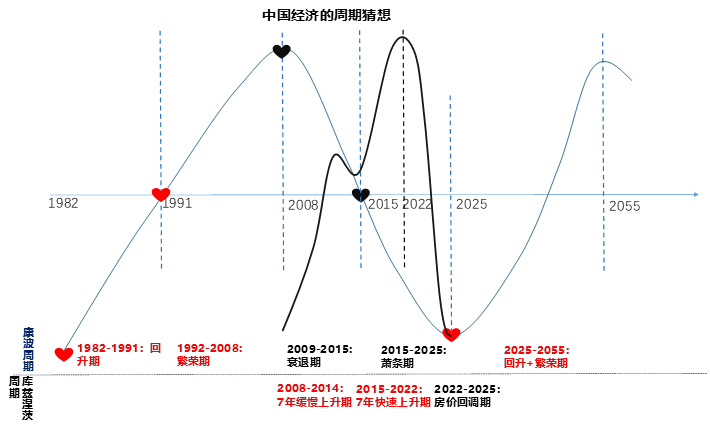

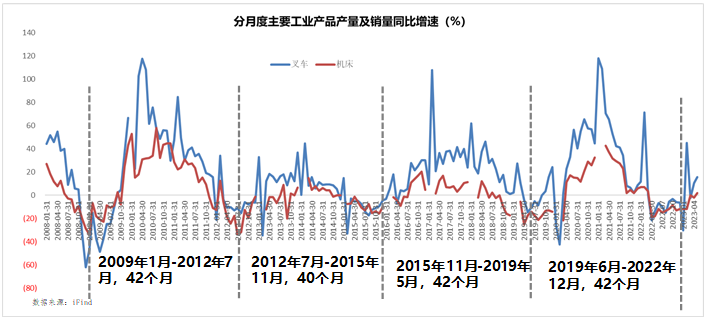

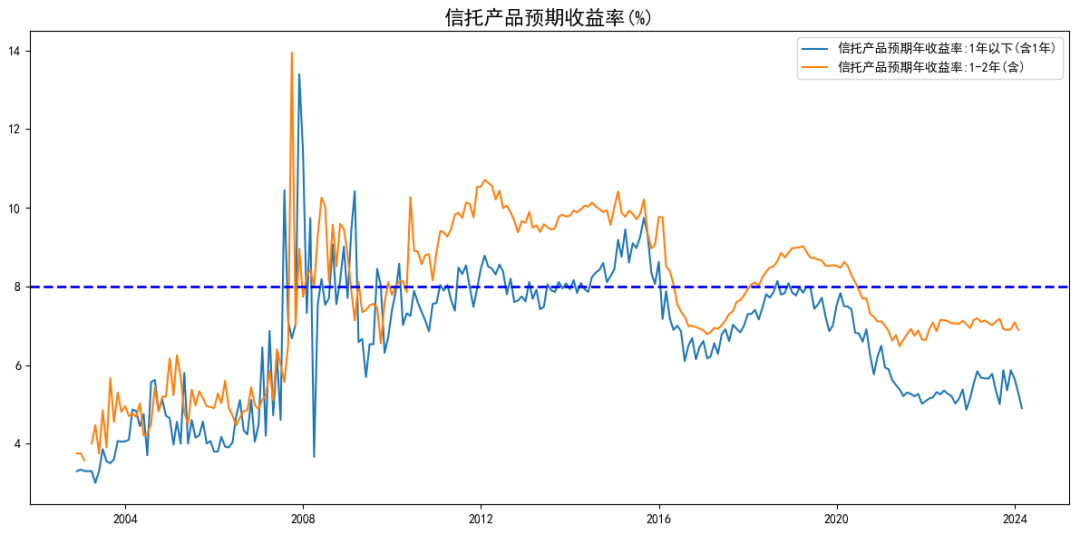

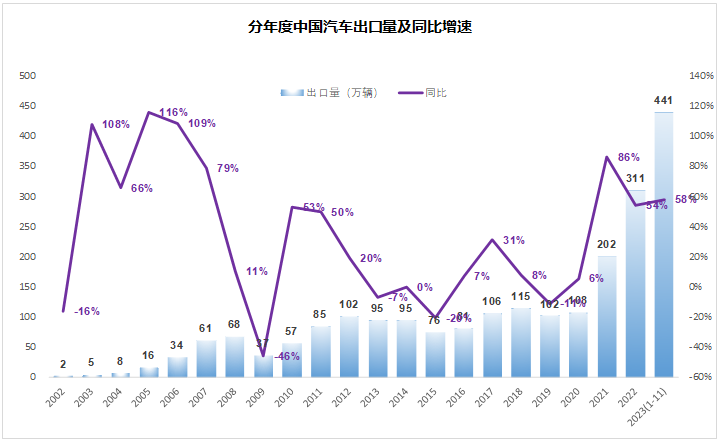

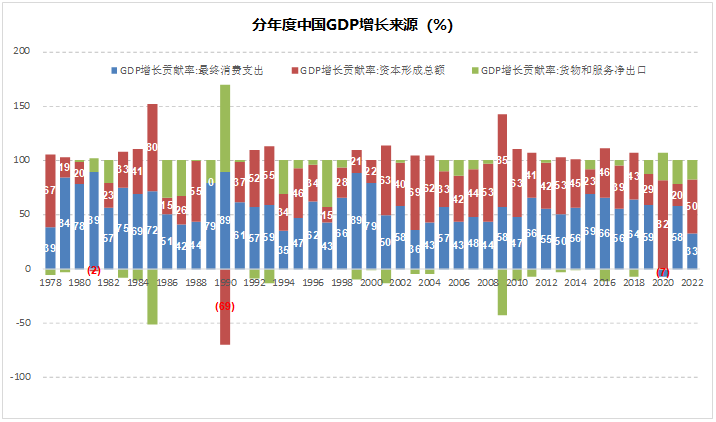

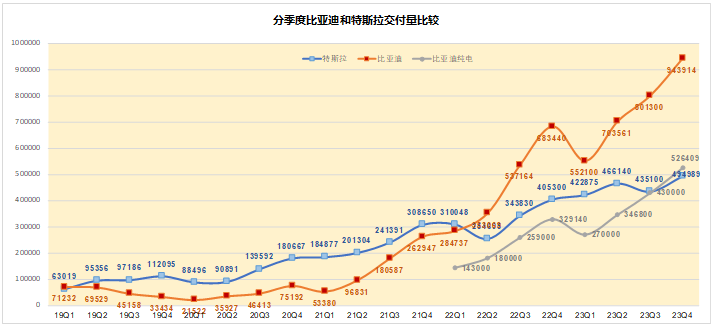

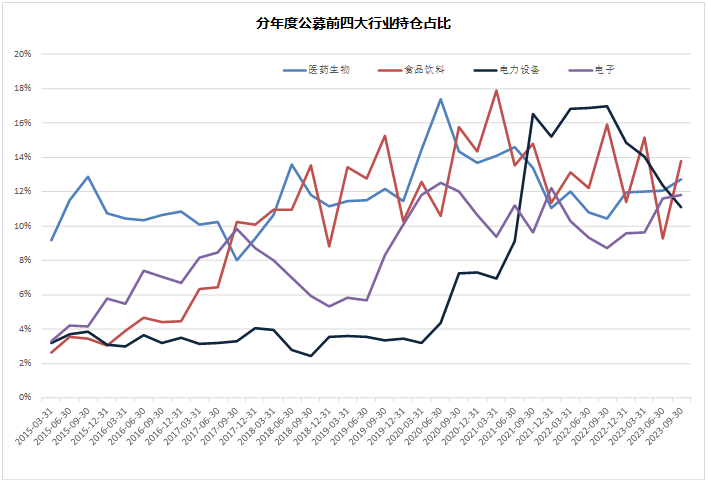

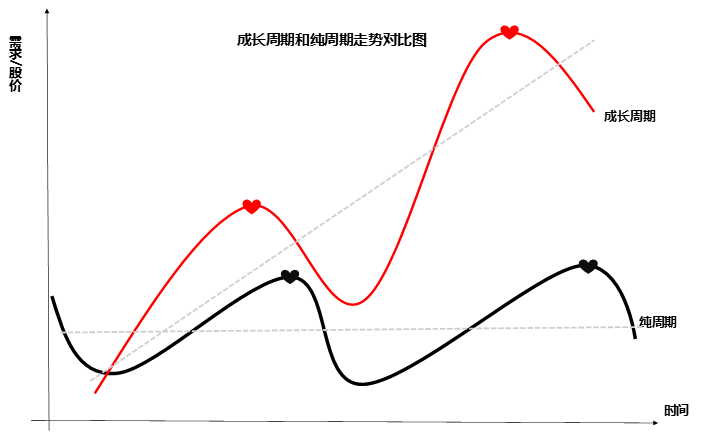

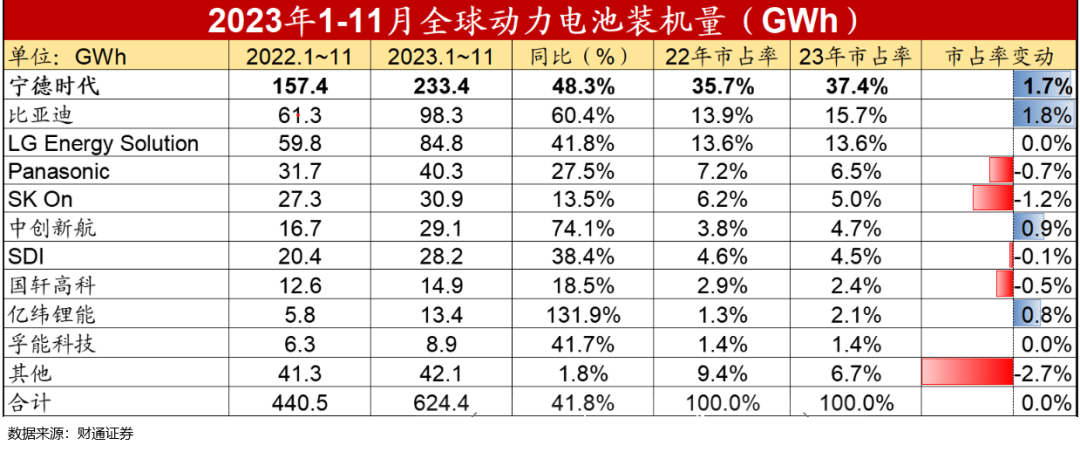

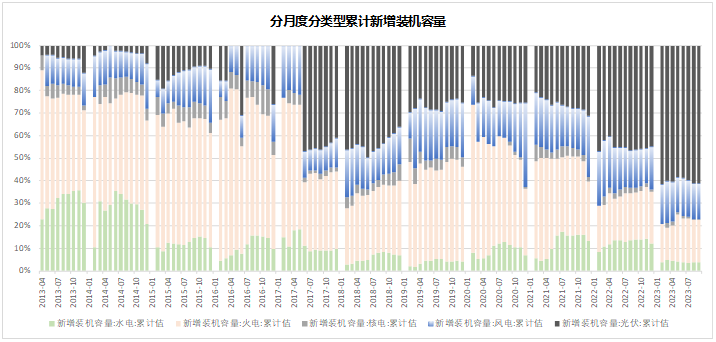

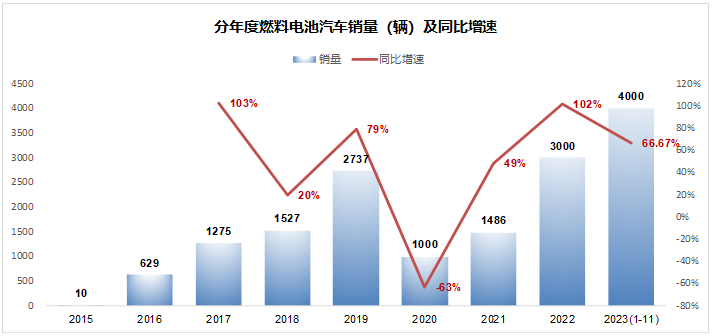

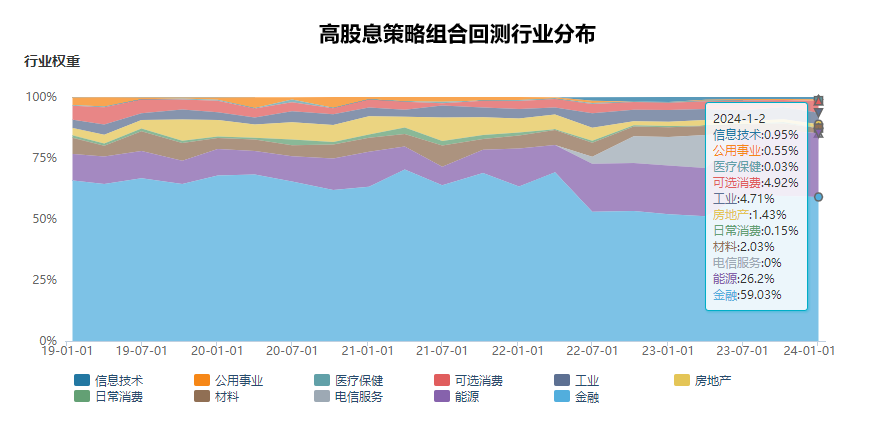

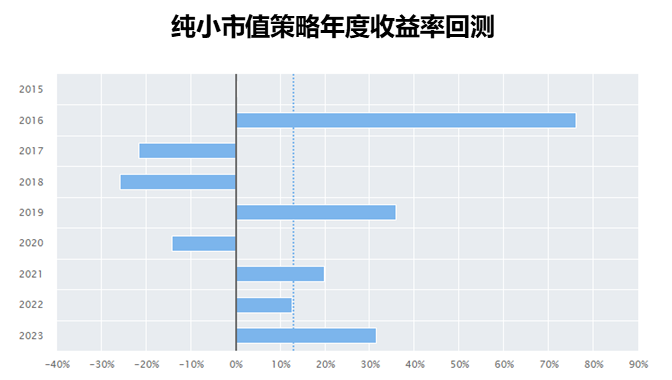

来源| 锦缎 鲁迅《再论雷峰塔的倒掉》中有这么一段,“我们中国的许多人……——大抵患有一种‘十景病’,至少是‘八景病’,沉重起来的时候大概在清朝。凡看一部县志,这一县往往有十景或八景,如‘远村明月’、‘萧寺清钟’、‘古池好水’之类。而且,‘十’字形的病菌,似乎已经侵入血管,流布全身……点心有十样锦,菜有十碗,音乐有十番,阎罗有十殿,药有十全大补,猜拳有全福手福手全,连人的劣迹或罪状,宣布起来也大抵是十条,仿佛犯了九条的时候总不肯歇手。” 如果鲁迅先生活到今天,他会发现,凑够九样十样这毛病,不仅仅中国有,全世界都有。岁末年初,不仅仅中国的券商,国际投行高盛摩根斯坦利也都出了十大预测之类的报告。 2023年初,某国内大行出了一个经济和股市的10大预测,结果是全错,本该正经的研究报告上了娱乐头条。虽然如此,你可以质疑大行研究员的道德操守,但显然他们跟蠢这个词相关性不大。只能说预测这个事情,就像军事里面的防空作战,“防空防空,十防九空”。 用经济预测是否准确来判断经济预测的质量,是一种娱乐化的倾向。所谓的预测报告,本质上是在告诉你,在目前所能搜集到的信息背景下,线性外推下未来最可能发生的事件。简单说,这种预测报告不可能语出惊人,他反应的是市场最大限度的一致预期,代表了大多数人预测的最大公约数。 投资需要预测,交易则不需要。投资,你当然要对你投的东西有一个合理的预期,你需要预测。但交易不需要,你要的是根据可能发生的情况提前做好预案。所以,真正走出来的交易员从来都不会痛苦,也不累。 我们也对2024年的经济和股市做出了一些预测,凑成了10个猜想,盲人摸象,供大家在设计交易策略时做参考。 01美债问题发酵,全球将是通胀环境 狼来了喊了很多年,以至于到现在人们都不信了。  帝国的崩溃,始于财政。 历史上美国绝大部分年份财政都是赤字的。当然,赤字财政是全球性的,毕竟,信用货币体系下,财政赤字是宏观调控的一个手段。 可进入21世纪之后,美国的财政收入和支出之间的差距呈现出了逐渐拉大的趋势。疫情期间,美国财政折腾出了年化高达5万亿美元的赤字记录。最近有所收敛,但还是以每年2万亿美元的速度在增加。  跟赤字对应的是政府债务的总额节节上涨。2000年世纪之交,美国的政府债务总额大约在5.3万亿美元左右,当时对应的GDP是14万亿美元,政府债务与GDP的比值是37%,算是相当的克制。随后美利坚就走上了放飞自我的历程,2005年这个比值上升到50%,2017年迈过100%,到最新的2023Q3,这个值是142%。 按照西方经济学的理论,政府债务与GDP的比值,正常不应该超过60%。现在这个情况,西方经济学和美国财政,高低得死一个。  实际上,不只是美国,大家都有债务问题。解决债务问题最好的办法,就是通胀。这可能是国际经济中大家唯一的共识了。  既然是通胀环境的概率大,那就尽量不要去做空大宗商品。包括黄金、铜。衡量原油价格的金油比也到了高位,但这次黄金显然很难被压下去,那就只能委屈原油继续涨涨了。 02美国股市开始进入震荡 树肯定长不到天上去。 股市的总市值跟GDP,正常情况下应该有一个合理的比例。2001年,巴菲特在《财富》杂志的一篇文章中表示,股市总市值与GNP的比值,在70%-80%时买入比较好,在100%时属于估值合理,当超过200%时就属于“玩火自焚”。如果我们用GDP代替GNP,美股早就进入玩火自焚阶段了。而且无论用哪种口径的市值来计算,2023年美股巴菲特指标的值,都要在200%以上。  虽然绝大部分券商研究员还是非常看好2024年的美股,认为美联储降息加上大选,美股上涨是个大概率。这些都改变不了一个事实,那就是美股实际上已经开始进入庞氏阶段,随时都有可能来一个50%幅度的大调整,将这个总市值与GDP的比值再次拉到100%左右。 03中国经济会不会太好,但比2023年好  如果我们相信经济周期存在的话,当前有一个坏消息和一个好消息。 坏消息是无论是50-60年的康波周期还是18年的库兹涅茨周期以及10年的朱格拉周期,底部的低点都指向2025年。也就是说,泰山压顶,不要做无所谓的抵抗,躺平接受就好了。 好消息是从2025年开始,三大周期向上,尤其是康波周期,会带来一波直到2055年的三十年大繁荣,而且这一波向上周期所能创造的财富,是过去五次康波周期的总和。  从最小的周期单位基钦周期来看,2024年的经济相对2023年有一个小幅的反弹,虽然不大,但确实会有所改善,只是预期不要太高就是了。 大家都关心的房地产,现在再多的政策也很难拉住向下的缰绳,但是2025年之后,市场自己就会起来的,这就是经济周期。 04产业资本继续高歌猛进,金融资本休养生息 最近特别流行一句话,“2019年是过去十年最差的一年,也是未来十年最好的一年”,的确说出了很多人的心声。 情绪归情绪,问题还是得面对。有句话说的好,人生在世,本就是各自下雪,各有各的隐晦和皎洁。 一代版本一代神,代代都有大红神。承认属于自己的时代过去了,是解决问题的开始。  资本也分成两大分类,产业资本和金融资本。过去的四十年,产业资本和金融资本携手前行,大家都有美好的未来。但当所有低洼都被填平,经济增长开始进入攻坚阶段之后,首先甩下来的就是金融资本。早在2018年6月份的陆家嘴论坛上,有位领导公开表示,“收益率超过6%就要打问号,超过8%就很危险。10%以上就要准备损失全部本金。” 我们从信托产品的预期收益率看,从2008年一直到2020年,产品收益率超过8%是一个非常普遍的现象。这两年各种P2P、信托公司爆雷,跟高收益率带来的庞氏脱不了关系。或者说,产业资本撑不住这么高的资金成本,只能金融资本关起门来自己跟自己玩,对,庞氏也是这么定义的。 早在公元前81年的盐铁辩论上,中国古代封建社会就奠定了“重农抑商”的基本国策,这个政策的遗存就是,直到今天我们还经常听到所谓戏子是下九流的说法。 很多朋友会摸不着头脑,唱戏的先不论,下九流里面还有理发的、走街串巷卖些针头线脑的,他们又招谁惹谁了? 这其实是生产力决定生产关系的一种体现。古代社会的生产力水平,决定了全脱产从事服务业的人不能太多,这个宝贵的名额要导在最有用的方向上。由于消费者剩余很少,在供给军队和政府官员这些关键机构之后,已经所剩无几,势必要压缩三产也就是服务人员的规模。这就是士农工商的排序,还有下九流都是底层服务人员的由来。 现代社会生产力相对古代社会自然是有了质的飞跃,这是我们今天服务业繁荣的根本,社会也不需要把服务业打入另册。 现代社会的重农抑商政策,就是鼓励产业资本,适当限制金融资本。所以我们看过去几年跟金融资本相关的行业,都不是太好,比如房地产、比如互联网,再比如教培。但另一方面,产业资本却在高歌猛进,受益于国产替代,半导体行业从2019年开始那就是繁花似锦,2020年开始新能源汽车、光伏、锂电、风电这些新能源品类原地起飞。  中国制造业更是在2023年迈上了一个新台阶,汽车出口量超过日本成为世界第一大出口国。而且,这其中新能源的出口量还不到四分之一,真正的卷王比亚迪还没开始发力。 2024年,真正有全球竞争力的产业资本还在不断扩大自己的边界,尤其是半导体和新能源。金融资本需要做的,只能是等待,只有产业资本把蛋糕做大,金融资本才有纵横捭阖的基础。 跟产业资本的强势相对应的,是热度居高不下的胖东来现象。本质上这不涉及老板个人的道德观评判,他实际上代表了产业资本的要求,那就是一个工业化社会,人与人之间的收入不可能差别太大。当年的日本,曾经有过共同富裕50年,一亿总中流的时代,美国1950-1970年之间,也出现过工人的黄金时代,本质上都是社会基础是以制造业为基础的产业资本经济的体现。 05内循环成为经济增长发动机,对应经济从投资型社会向消费型社会转型 经济学科班出身的朋友在国际贸易课程上都会学到一个模型,那就是贸易品-非贸易品模型。这个模型告诉我们这么一个现象,一个国家可以分成贸易品和非贸易品两个部门,贸易品就是那些可以全球贸易的产品,比如大宗商品,工业制成品等,遵循一价定律,全球竞争。 非贸易品是那些无法全球交易的产品,主要是服务,比如餐饮旅游演出等社会服务业。由于贸易品部门的生产效率是全球化的,所以要天然高于非贸易部门,但是由于劳动力是自由流动的,所以工资反而是均等的。 这个模型可以很好的说明外循环的结果。 外循环经济最利好的是东南沿海,这是地理条件造成的。外循环经济,两头在外,投资就成了增长的发动机。因为全球需求带来的高效率,出口企业收入增长很快,相关的服务业收入也跟着水涨船高。同时两头在外的格局,决定了外循环特别容易受到输入型通胀的影响,当美元供给的增幅超过全世界的承受能力时,相关地区很容易跟着一同走进滞涨的状态。  与之相对的是内循环。内循环走的是自产自销的路子,消费目标群体是当地人,潜力有限,天生没有投资的动力。内循环利好的是包括东北在内的北方复兴。 2023年有一个非常奇怪的现象,就是没有人再提“投资不过山海关”了。为什么呢?因为问题大家都有,以前是外循环经济主导,问题被发展掩盖了。当外循环的大浪过去,早早准备好裤衩的东北突然就显得那么的眉清目秀起来。 2023年火的淄博和哈尔滨两个地区,是内循环经济复苏的根本体现。 2024年外循环即使有起色,大概率也是个回光返照。穷则关税壁垒,达则自由贸易。中国制造业皇冠上的明珠,都快被薅秃了。美国已经明摆着封闭了汽车和通讯市场,下一个估计就轮到欧洲了。 外循环的未来是一带一路,但这是一个慢变量。 2024年我们还将见证更多的网红旅游地的出现,就看谁能接得住这泼天的富贵了。 跟很多人理解的不太一样,这并不是经济下行消费降级,而是性价比的胜利,是消费升级。毕竟哈尔滨玩5天,来回机票加上吃住,只需要3000。这个钱你去三亚,连住宿都不够。 06中国股市底部抬升,空翻多  2024年已经过去两周了,这市场,一声叹息。 这个时候又有人讨论起国运线来了。上证指数的20年线,被称为国运线。 上一个跌破国运线的例子是1997年的日本,日经指数在1997年跌破20年线,1999年大涨37%又站上20年线,可短暂的繁荣之后就是长期的沉沦,下一次站上20年线要到2013年了。 从日本的案例看,跌破国运线之后,恢复需要的时间很长。 这正是市场担心的地方。 先不管国运线这东西是不是玄学,我们就问自己一个问题,现在的中国跟90年代末的日本,有可比性么? 中国古代宫廷建筑,遵从“左祖右社”,其内在的含义是,国之大事,在祀与戎。这两样东西,二战后的日本有么? 遍地南方小土豆的哈尔滨,最近参观的一个热点是731部队遗址展览馆。  上面这张图是展览馆的出口,走的时候讲解员会说:别回头,向前走,出口有光,有人间烟火,有国泰民安。别忘记,来时路,有民族苦难,有国仇家恨。 这是一个国运向下的民族干出来的事么? 最近大家还发现一个有意思的事,就是那个流浪16年的留美物理博士成为了热点。这显然跟我们以前感受的气氛完全格格不入,不是应润尽润么?实际上,这是一个风向标,代表着反向润回的开始。 上证指数20年线,对应着大概2900点左右。 不用担心,现在这个点位就是底了。 07新能源汽车会有超额收益 在房地产之后,谁能扛起拉动经济引擎的大旗呢? 有且只有新能源汽车,传统的油车也不行。 很多人瞧不上搞基建这种简单粗暴的拉动经济的增长方式,殊不知,这是营养过剩的烦恼。我们都知道美国基建差,但是为什么他们不搞基建呢?不是不想,是不能,因为他们的基建能力没有了,强上要么是通胀,要么就是带动中国的出口。 中国刺激消费,也不能选油车,因为核心产业链不在本土企业手里。燃油车的繁荣,利好欧洲和日本经济,老大难的上游基础制造能力,典型的如机床和机器人,就永远起不来,因为下游没有市场。 要说房地产也是地地道道的内循环,当然地产时代过去了。 新能源汽车时代,中国有全产业链,可以从头吃到脚,并且提供众多的高薪岗位。 以日本为例,根据日本汽车工业协会的统计,2020年日本共有汽车从业人员552万人,占全国就业人口的8.3%。这其中大部分都是年薪30万人民币以上的高薪人士。目前日本本土汽车产能大概800万辆,海外汽车产能1700万辆,基本相当于当下中国汽车行业的年销量。 这几年进入就业市场的毕业生就感受的非常明显,比亚迪2022年招聘1.5万应届生,2023年3.18万人,很多专业点击就送,为原本高度内卷的就业市场增添了一抹久违的温暖。 2023年的新能源汽车上市公司,公募重点持仓的表现都不太好。 2023年我们发过一篇文章《3.5万亿的特斯拉VS7000亿的比亚迪》,结果现在比亚迪现在连6000亿都不到了。 我们的观点不变,比亚迪是极少数市值可以超过贵州茅台的标的,市值是可以看到3万亿的。  原因就是比亚迪是目前中国极少数具备全球竞争力的企业,估值至少应该对标的是特斯拉,虽然23年4季度特斯拉纯电销量被比亚迪反超之后,马斯克开始强调特斯拉是一个AI和机器人公司,而不是一家汽车制造厂。 这个逻辑理解起来不复杂。假如你是一个全球性的资本,要做全球资本配置。从安全的角度,你肯定首先要做的跟指数,配龙头。现在让你全世界挑,你能选哪个? 全球资产配置,国际龙头的需求方是全球资本,考验公司的只有自己身上国际龙头的名头是不是实至名归。 08食品饮料和医药还是难有行情 有句话是这么评价公募基金持仓的,大消费的高地上白酒和医药屹立不倒,可成长的阵地上一直是人来人往。  为什么说难有行情呢,因为这俩行业作为公募的重点持仓,占比基本上没有大幅提升的可能了。根据公募的公开数据,2023年3季度,食品饮料的占比大约为13.8%,医药为12.7%,按照历史规律,公募持仓中一个行业的占比的高限大约在16%左右,而且,一般超过10%之后,行业就很难有α行情,也就是只能跟着大盘涨跌了。 我们看好2024年的大盘,但是对这两个行业,我们觉得意义不大。上方套牢盘太重,关键除了防守之外,也讲不出新的故事。 我们还可以想象这么一个问题,假如,我是说假如,未来2-3年有一波牛市,龙头会是白酒和医药这两个大消费么,想想都不可能啊。大消费天生就没有讲故事的能力。 09锂电和光伏筑底,氢能可能有机会 同样是公募重仓,电力设备行业值得大家去重点挖掘。  因为电力设备行业属于成长型周期,总体走势是向上的。  从锂电的角度看,下游新能源汽车虽然从0到1的时间已经过去了,但行业增速犹在。按照财通证券电新行业组的数据,2023年前11个月世界主要的锂电池供应商的同比增速都是正的,上榜品牌最低的增速也超过10%,龙头宁德时代装机容量增速高达48.3%。 锂电池当前的问题主要在于股价远远的跑到了基本面前面,曾经有券商给出了宁德时代到2040年的盈利预测,并不是因为券商蠢,而是券商尝试用搞笑的方式提醒投资者,这公司股价高了。 锂电池细分行业中,下游是消费电子的公司可能会先见底,毕竟这些公司当年股价飞的并不高,比如蔚蓝锂芯,还有北交所的长虹能源。下游是汽车的动力锂电池行业,寻底过程可能要长一些,毕竟行业增速还在下行中,而且过去几年过得不错,缺乏内卷的动力,新概念半固态和固态电池更是遥遥无期。 光伏的问题更大。  2020年这一波光伏大行情来自于实现了平价上网的实现。按照能源局的数据,2018年的时候,全国光伏上网电价为0.86元每度,煤电平均上网电价0.37元每度,到了2020年,自然条件最好的Ⅰ类地区,光伏上网电价已经降到了0.35元每度,光伏实现了煤光平价,这是一个历史性的突破,值得一波大涨。 但下一个门槛目前看来是非常渺茫。行业需要在2020年实现与煤电平价之后,进一步实现光伏+储能的成本与煤电平价,彻底摆脱并网约束,这一条路带来的结果就是电价越来越低,打开发电量需求的增速天花板。 如果这条路打不通,那光伏未来的结果就只有一个,新增装机容量的增速与发电量需求增速持平,也就是5%的年增速,成为完完全全的公用事业,2020年之前的电力设备研究员对此那是相当有体会。 氢能倒是可能有机会。  因为根据国家氢能发展规划,到2025年实现燃料电池汽车5万辆,截至2023年底,中国燃料电池汽车保有量还不到1.7万辆,假设未来两年翻倍增长,大约分别是1.2、2.4万辆,累计保有量才达到5.4万辆,刚刚完成保有量规划。 最新的催化剂是中央补贴的下发,氢能补贴由中央奖励和地方补贴构成,进入2024年之后,各地中央奖励陆续下发,会带动各地配套资金的加速落实。 10高股息策略失效、小市值和北交所主题继续有效 截至2024年前两周,市场表现最好的还是高股息策略,连小盘股都熄火了。 高股息策略总体上是一个大金融和传统能源为主的防守策略。  我们用单纯的高股息策略做了一次回测,起点选在2019年,从过去4年的数据看,高股息策略是跑赢沪深300的。但这个结果具有很大的迷惑性,我们从阴影部分所代表的超额收益就可以看到。从2019年开始,一直到2023年4月份,高股息策略才跑赢了沪深300。2021年2月份,高股息策略跑输指数60个百分点。要是基金经理这么配,早就下岗了。  高股息策略收益率的来源还是行业分布。高股息策略的基础是大金融和能源,也就是传统的银行和煤炭。从月度数据看,高股息策略在4月份和11月份表现比较好,明显跑赢的时间就出现在这两个月份。 高股息策略本质上跟国运线是对冲的,如果上证指数空翻多,那涨得最多的一定不是高股息策略。 相反,小市值和北交所在2024年还会继续有效。  在A股,小市值策略长期看是有效的。假如起点定在了2016年,到今天年化收益率在10%左右。 历史上,小市值策略在2017年之前非常有效,可以说,小市值策略的绝大部分收益,都是在2017年之前取得的。如果不考虑2017、2018两年的回撤,小市值策略在2019年之后也表现的可圈可点。 A股市场小市值策略的收益率来源一直都是个谜。美股市场这个策略长期也是有效的,美国的教科书给的解释是小市值公司风险高,需要高的收益率做补偿。 实际根据我们这么多年的观察,小盘股赚的是技术分析的钱。历史数据证明,A股里面最无效的,就是纯看线的技术分析。技术分析亏的钱,就是小市值策略的收益来源。怎么理解呢?小市值这个池子,就像一个装满螃蟹的桶,总有几只爬在上面看上去要逃走了,但最后还是要被其他螃蟹拽回来。小市值策略就是每次都选最底部的螃蟹,把爬到上面的螃蟹踢掉。结果就是,虽然桶里的螃蟹数量不变,但小市值策略都能有螃蟹爬出来,这些爬出来的螃蟹就是收益率的来源。 2019年以来的小市值策略,也证明了这一点。理论上,小市值策略长期有效之后,必然带来小市值公司市值和估值的提升,但实际并没有,原因就是最低的这10%市值的公司,有多少涨出去,就有多少跌回来,像一个空间固定的黑洞。 小市值策略有效的期间,反转因子也同样有效。相反的,当大市值策略有效的时期,动量因子也往往有效。也就是说,小市值策略靠的是骗线,而大市值策略靠的是看线,绝大部分散户都搞反了。 2016年之前,小市值策略收益率惊人,原因是除了技术分析的钱,还有上市公司的壳价值。2017年开始,注册制上强度,当年IPO数量437家,而过去正常年份只有100-200家左右,首先打崩了壳价值,再加上漂亮50行情启动,增量资金去了大盘股,造成了2017、2018两年每年超过20%的回撤。2019年开始至今的小市值行情,就是我们现在看到的,赚的正常的技术分析的钱,年化大约在16%左右。 2024年大概率上,IPO会收紧,沪深两市动态平衡,出多少进多少,小市值策略除了基本的技术分析的钱之外,还能赚到壳价值提升的收益。至于北交所,新的IPO大部分会在这个市场进行,上市公司质量提升,市值和估值会对标主板,还有很大的空间,同时新场子没有什么套牢盘,没有老场子的各种老问题,虽然年初以来北证50的跌幅最大,但机会显然也更大。 文章来源:“锦缎”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24