205

|

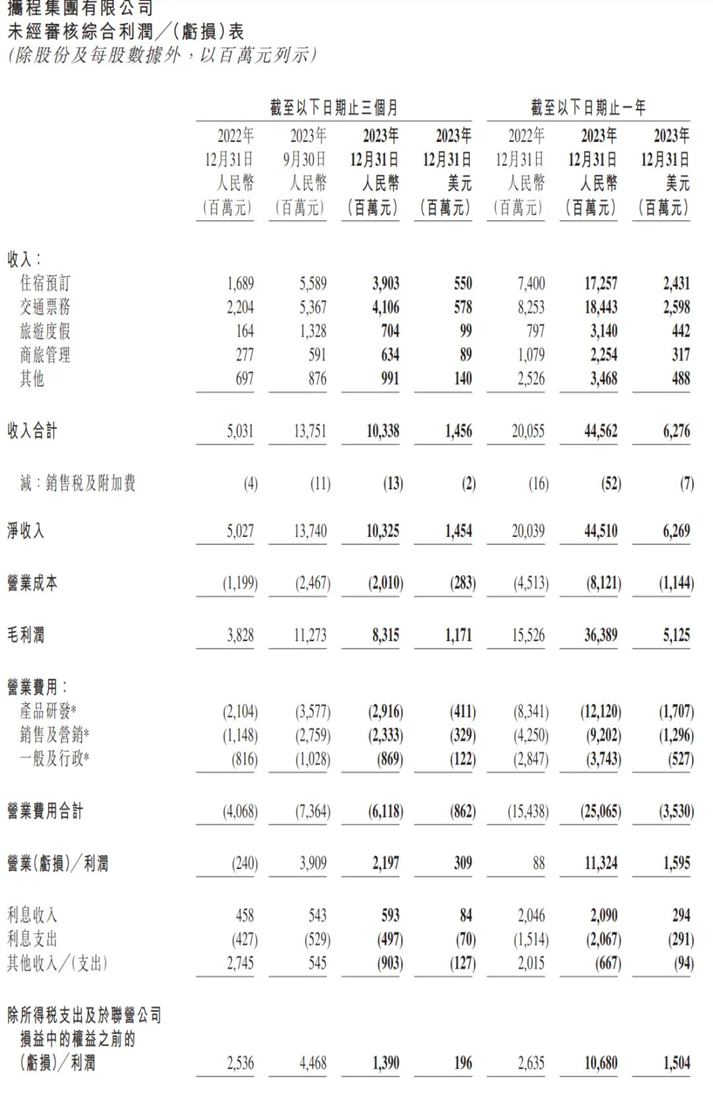

来源:阿尔法工场研究院 01.受益国内旅游大盘 2月22日,携程(TCOM.O/9961.HK)公布其2023年第四季度及全年未经审计的财务业绩。财报显示,携程第四季度净营收为103亿元,同比增长105%。全年净营收445亿元,同比增长122%。全年净利润为100亿元,同比增长614%。  携程业绩的大涨,受国内旅游市场强势回暖的影响是显而易见的。文旅部统计数据显示,2023年,国内出游人次48.91亿,其中四季度国内出游人次12.17亿,同比增长高达179.1%。在出游人次近2倍的增长态势下,携程净营收仅录得1倍多的增幅,距离大盘尚有距离。 成立于1999年的携程,几乎与中国互联网发展走在同一时代,其平台和服务属性也带有明显的互联网特色,是标准的OTA(Online Travel Agency)综合性旅行服务公司。 通过为会员提供包括无线应用、酒店预订、机票预订、旅游度假、商旅管理及旅游资讯在内的全方位旅行服务,携程网络平台集合了数以亿计的旅游消费者和各旅游主体。 在以上这些服务中,住宿预订和交通票务两项业务,占携程总营收超过八成。过去一年,携程的营收和利润等数据均出现较高增长,甚至全年净利润同比增长高达614%。 业绩高速增长的背后,除了旅游市场回暖的大环境因素,携程也“支付”了昂贵的对价。 比如携程对产品研发费用和销售营销的大力投入。 财报显示,2023年,其产品研发费用达121亿元,同比增长45%,约占净营业收入的27%;销售及营销费用为92亿元,同比上升117%,约占净营业收入的21%。这两项费用加起来,占比将近五成。 在产品研发方面,去年7月,携程推出旅游行业垂直大模型携程问道(内测)、AI旅行助手TripGenie等智能客服技术产品。截至2023年年底,携程把机票和酒店业务的用户问题自助解决率推高到7成以上。  携程集团CEO孙洁介绍,“通过AI的辅助,可为携程客服日均节约10000多小时工作时间,相当于日均解放超1000名客服人力。” 产品研发的大力投入,正是为了解决人力成本等问题。显然,营收上涨的同时,销售和营销费用一直居高不下,117%的同比涨幅,几乎快要赶上营收的涨幅。此外,去年携程的一般及行政费用也同比上升31%,至37亿元。 在真金白金的硬核投入之外,零转代”、“调佣”和微妙的终端客户数据管理等一系列调整,也给携程带来额外创收。 02.“零转代”双刃剑 零售、代理、自营,是携程与旅行社合作跟团游业务的三种模式。 零售模式中,携程仅提供平台,由商家为消费者独立提供服务,自主性高;代理模式则是供应商把产品卖给携程,携程再加价销售。 零售合作始于2015年。但自2020年起,携程开始削减零售板块,关闭团队游零售业务的新入驻申请,零售商则陆续转为代理。《商业人物》2022年曾报道,当时携程平台上尚未转为代理的零售商,总共不到200家。 “零转代”后,商家将产品卖给携程,携程按一定比例加价销售,成交后商家需要再向携程支付一笔“后返佣金”。这样一来,携程获得的收益,由原先向商家抽取的佣金,变成了最终零售价与采购价的差额以及后返佣金。 在新合同中,携程还留有后门,增加了随时协商调整佣金条款。去年,部分商家被临时调佣,有的甚至被连涨两次,这种状况一时间引起不少商家不满。 作为分销商,携程的最大优势,是能为消费者提供有一定质量保证、价格优惠甚至是全网最低的产品。 但供应商的目标是利润,故其有充分动机采用相反的行动,以获得更大利润。因此,“零转代”博弈下,终端消费者不可避免成为“代价”的承受者。 截至2024年2月22日,黑猫投诉平台信息显示,携程的投诉量为71286起,其中绝大多数的投诉问题指向“退款难”、“捆绑销售”、“虚假宣传”等。  从今年1月的三起投诉看,金额大小不一,但性质相似。如投诉编号“17371257944”的案件中,指认“携程推卸责任虚假宣传”,涉诉金额达19000元;编号为“17371211669”的案件中,指认“携程旅行买票捆绑销售”,涉诉金额88元;编号为“17371263034”的案件中,指认“改票不退款”,涉诉金额480元。 另外,携程的大数据“杀熟”,也曾被反复曝光。2022年,北京市消协发布的互联网消费大数据“杀熟”调查结果显示,超半数受访者曾在在线旅游消费中遭遇过大数据“杀熟”。其中,携程、去哪儿、飞猪等OTA平台,均被消费者投诉过此类问题。 黑猫投诉平台以“携程杀熟”为关键词搜索,显示结果267条,主要涉及机票、酒店、会员等价格。 来自商家和用户的压力,携程财报中也有所提及:“相比增长速度,携程更注重发展质量,持续提升用户满意度和赋能合作伙伴的能力。” 03.手持利器的对手 携程OTA的领先身位,能否一直领先? 业绩增长的同时,总体增长速度呈现下滑。从去年二季度的180%腰斩下降到三季度的90%后,四季度虽恢复到105%,但距离年初,仍有一定距离。 从外部环境来看,包含国庆假期、元旦和“冰雪热”主题旅游的四季度,”旅游市场火热,是否能在今年的假期淡季仍保持热度,这为携程的高速增长,提出了可持续考验。 除了市场波动和行业本身荣枯周期,携程更要应对老牌竞争对手和新入局者的挑战。 紧随携程其后,有美团(3690.HK)、同程旅行(0780.HK)、飞猪等传统OTA势力,各有杀招。比如,美团是本地生活巨无霸;同程背靠腾讯(0700.HK),拥有巨大微信流量;飞猪依赖阿里(9988.HK/BABA.N),有高德、饿了么协同支持。而携程在被百度(BIDU.O)减持后,协同力量有所弱化。 新入局者如抖音、快手(1024.HK)、小红书和东方甄选(1797.HK)等平台,也凭借巨大流量,和短视频、直播以及图文内容来势汹汹。 去年5月,抖音上线“日历房”预定功能,正式进入OTA赛道。6月抖音又推出酒旅大促IP“好好旅行节”。甚至,字节跳动还专门成立了全资旅游公司。 并不满足于做种草平台的小红书,早在2022年就全资成立了旅游公司。在“董宇辉事件”后,新东方(9901.HK)加快进军文旅赛道,近半年也在多地成立旅游公司。目前,“新东方文旅”已上架多款自营文旅、研学旅行等产品。 这些在线上拥有巨大流量和强大种草能力的平台,不断补齐线下拔草交付短板,其一条龙式旅游服务能力和模式,正在稀释、抢夺、乃至蚕食携程的江湖地位。 另一方面,OTA平台赖以生存的行业上游,也在悄然发生变化。 近年来,大型连锁酒店纷纷开始自建渠道,比如华住(1179.HK)、锦江(600754.SH)、四季、亚朵(ATAT.O)等,通过自研APP、小程序以及搭建公众号等方式,不断拓展自营渠道,把私域会员运营得有声有色。 2020年—2022年,锦江、首旅(600258.SH)、华住三大酒店集团会员数均高速增长,会员直销预订率不断提升。其中,华住会员已超2亿,自有渠道贡献率接近90%。 对酒店来说,有充足的动力摆脱对OTA平台的依赖——可节省高额的佣金费,用户复购率也在深度运营下不断提高——而这些都意味着,携程等OTA平台流量和盈利空间进一步缩水。 更值得注意的是,连锁高星酒店,恰是携程的核心利润盘所在。 当全行业最大的不稳定因素散去,彼此面对的每一方,都变成了手握利器的对手。 文章来源:“文笔”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24