188

|

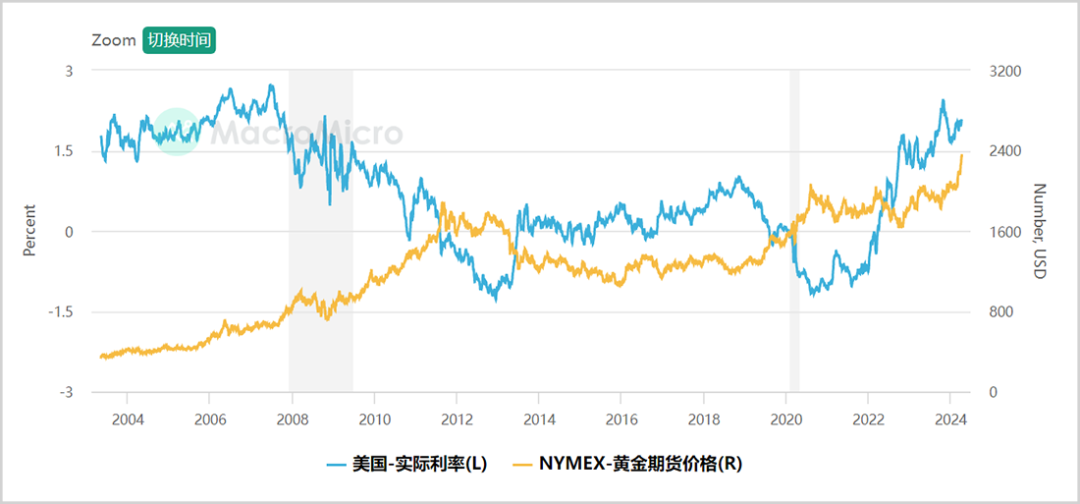

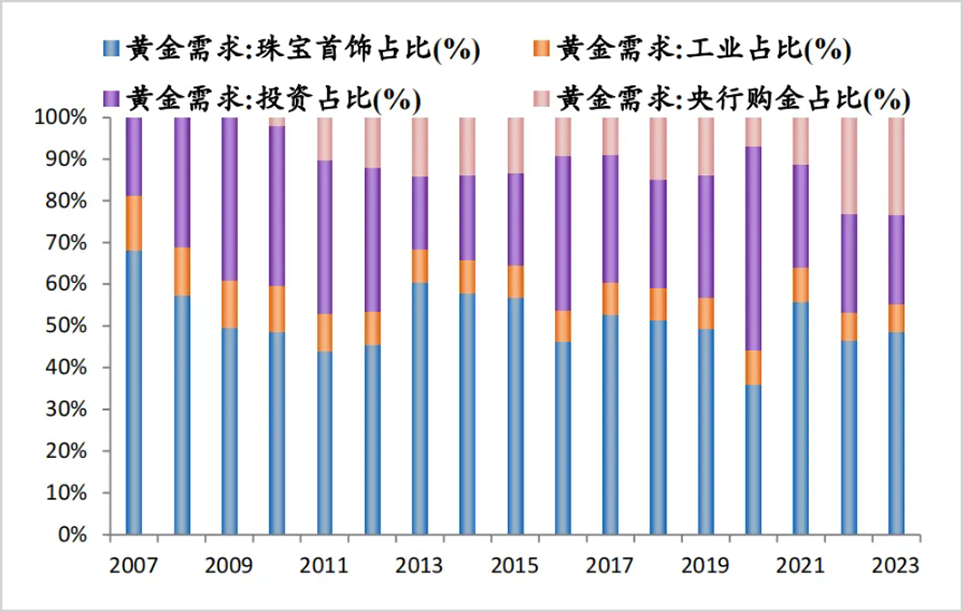

来源:市值观察近期,国际金价每一天都在见证历史,现价一度突破2380美元/盎司。 金价狂飙之下,追踪黄金现货价格的ETF同样迎来靓丽表现。其中,黄金ETF华夏(518850)1个多月大涨近16%,较2021年3月低点更是暴涨逾50%,引发市场高度关注。在不少专业机构看来,本轮黄金牛市行情,远没有走完。 01、周期大轮回 历史上,金价经历了多轮牛熊周期。 在1929-1933年美国经济大萧条后,多数发达经济体相继放弃了金本位制,实施纸币制度。黄金作为货币职能被大幅削弱,金价面临价值重估,在短短几年时间内大幅暴涨逾70%。这算是第一次让人们见证了黄金的威力。 此后,国际金价不温不火,一直到1970年至1980年,才迎来第二轮超级大牛市,累计涨幅高达430%。 1971年,尼克松悍然宣布暂停美元兑换成黄金,布雷顿森林体系轰然倒塌,黄金价值再次被重估。此外,美元与黄金脱钩后,美国财政、货币如脱缰野马一般开启双宽松政策,最终导致一轮恶性通胀,也一定程度上驱动本轮金价大幅上涨。 随后,黄金迎来了一轮长达20年的超级熊市。期间,黄金持续贬值,与全球主要经济体不断上涨的物价形成鲜明对比。其中,美国物价暴涨了500%。 2000年,美国互联网泡沫破裂前,全球股市异常狂热,而黄金处于熊市周期尾声,逐步探底开启反弹之路。 2006-2008年,美国房地产市场出现超级泡沫,金价持续诡异大涨至1000美元高位。此后,伴随着雷曼兄弟的倒闭,次贷危机席卷全球。黄金作为大类资产,在短短几个月也跟随股市、债市大跌超过20%。 2008年11月,美国正式启动QE政策,大规模超发货币拯救金融、经济于水火。欧洲央行同样实施量化宽松政策,并快速进行资产负债表扩张。巨量流动性不断压低市场利率,于2011年12月进入了零利率区间。同期,日本央行的QE、QQE政策问世。 全球主流货币泛滥,美元实际利率走低,黄金一路上涨至2011年,最高时突破1900美元/盎司。  ▲COMEX黄金主力期货价格走势图 来源:Chocie 此轮牛市之后,黄金迎来长达近7年的熊市,金价从高位一度下探至2015年的1045美元/盎司,累计跌幅高达46%。之后,在底部震荡磨了几年,于2018年10月开启新一轮牛市周期。 从历史演绎维度看,金价一旦迈入牛市或熊市周期,趋势并不会很快结束,持续时间往往可长达10年以上。倘若本轮黄金牛市遵循历史规律,定投诸如黄金ETF华夏(518850)等黄金主题指数型基金不失为一个好选择。 02、不一样的牛市 众所周知,黄金具备三大属性,包括金融、避险和商品。 金融属性主要由两大指标来进行定价,一个是通胀预期,一个是名义利率。简单来讲,黄金历年作为抗通胀“硬货币”——通胀上行,黄金趋于上涨;通缩,黄金趋于下跌。名义利率一般视10年期美债收益率为机会成本。当名义利率走低,黄金趋于上涨,反之亦然。 两个因素综合,即实际利率(名义利率-通胀预期)是决定金价中长期走势的重要逻辑之一。 避险则是黄金短期波动最重要的属性,但中长期视角看并不能支撑金价表现。商品属性则比前两者更弱一些,因为黄金消费需求(比如金饰)比较稳定,供给也比较稳定,对金价往往影响比较小。 那么,2018年10月至今,黄金为什么会爆发一波凌厉的大牛市呢?这与以往周期又有何不同呢? 2018年10月至2022年末,黄金与实际利率整体呈现相对明显的负相关关系,与过去大周期并无很大异同。  ▲美国实际利率VS黄金期货价格走势 来源:M平方 2018年底,美联储进入2015年以来加息周期的尾声,后于2019年实施3次降息。2020年遭遇新冠疫情危机,美联储把联邦基准利率快速降低至0,资产负债表更是扩张5万亿美元。海量货币流动性涌入市场,实际利率大幅走低,黄金整体呈现持续大涨趋势。 从2022年末开始至今,美国实际利率震荡走升,黄金却持续走强。包括近期,美国非农就业、通胀等相关宏观数据表现强劲,表明经济基本面偏强,10年期美债收益率也已经回升至4.4%上方,带动实际利率走升,但黄金依然不为所动,疯狂大涨。 从过去大周期的实际利率主要定价因子已经无法有效解释本轮黄金牛市第二阶段的大涨了。究其原因,主要是全球央行疯狂购金行为已经成为主导金价走势的另一个重要因子。 2022年,全球央行净购买1082吨黄金,相较于此前的450吨大幅提升,创下历史最高。2023年,再度净购买1037.4吨,持续维持高位水平,接近全年黄金供应量的20%。其中,最大买家源于中国央行。  ▲央行购金需求占比快速提升 来源:泽平宏观 截止2024年3月,中国央行黄金储备为7274万盎司,环比继续上升16万盎司。值得注意的是,这已经是中国央行连续第17个月增加,累计增持高达1010万盎司,约合286吨。按当前金价来计算,增持金额超1700亿元。 3月以来,黄金持续暴涨,刺激全球以投机盈利为目的的黄金非商业多头持仓快速提高、空头头寸相对走低。这无疑加剧了金价以非常陡峭的斜率飙升。 从中短周期维度看,美联储未来会进入长达数年的降息周期,处于高位的美债利率未来有较大下行空间。从长周期维度看,因对美元主权货币的不信任,全球各国央行系统性增持黄金,将驱动金价趋势性上行。 长短周期共振,未来的黄金行情依然可期。 03、投资正当时 既然后市金价可期,那么定投黄金将会是一个不错的选择。要知道,黄金是国内大多数人唯一能接触到的,合法合规的全球化配置资产。 除买实物黄金外,投资黄金更为便捷的方式是借道ETF来进行布局。比如黄金ETF华夏(518850)最新规模超4亿元,流动性很好,且近3年录得近50%的回报表现,值得重点关注。 当然,参与黄金行情还可以重点关注A股优秀黄金上市公司。 具体看,黄金产业链中上游主要从事黄金开采、冶炼业务,龙头包括紫金矿业、山东黄金等,下游主要从事黄金珠宝首饰生产与销售,龙头包括老凤祥、周大生等。 上游资源端龙头企业盈利能力相对更强一些,尤其是市值超4400亿的紫金矿业。其毛利率从2015年的8.5%提升至2023年的15.8%,净利率从同期的1.8%提升至9%。 紫金矿业黄金业务规模无疑是中国最大的。从储量上看,2022年高达1191吨(金资源量高达3117吨),远超中金黄金、山东黄金的507吨、417吨。除黄金业务外,紫金矿业还矿产铜、锌等有色金属,其产量均位列全球前列。 这些业务在过去数年内呈现爆发式增长。2005-2023年,营收从30.7亿元膨胀至2934亿元,年复合增速高达29%。归母净利润从7亿元增长至211亿元,年复合增速高达21%。 驱动业绩持续增长的核心竞争力之一源于成本低。一方面,紫金矿业拥有同行没有,或者达不到的开采技术,实现把低品位矿开采出效益来。另一方面,紫金矿业善于利用周期,逆势低价并购矿产资源。 此外,中金黄金、山东黄金经营不算差,但周期属性相较于紫金矿业更强,股价也大致跟随金价大幅波动。 黄金产业链下游核心龙头老凤祥,亦是一只超级大牛股。虽然毛利、净利水平很低,同多数制造业公司相差不大,但好在业务规模持续膨胀,同样带动其利润持续增长。 老凤祥良好的成长性,源于吃到了中国黄金珠宝首饰行业的红利。据欧睿,2022年末行业市场规模为8159亿元,2025年将达到9429亿元,5年年复合增速为7.8%。另外,从人均珠宝消费量看,中国为82美元,低于中国香港地区的693美元、新加坡的309美元以及美国的250美元,未来还有不小增长空间。 中国珠宝市场中,黄金产品消费占比明显更高,2021年占到58.3%,不少年份均在60%以上,而全球市场看,最大细分市场为钻石首饰,占到47%,其次才是黄金,占到42%。可见,在中国主营黄金首饰的企业龙头将更为受益。 总之,从历史维度和驱动逻辑上看,本轮黄金牛市行情可能远没有演绎完毕。在这个不确定的时代,配置黄金相关资产应该是个相对确定的选择。 文章来源:“市值观察”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24