207

|

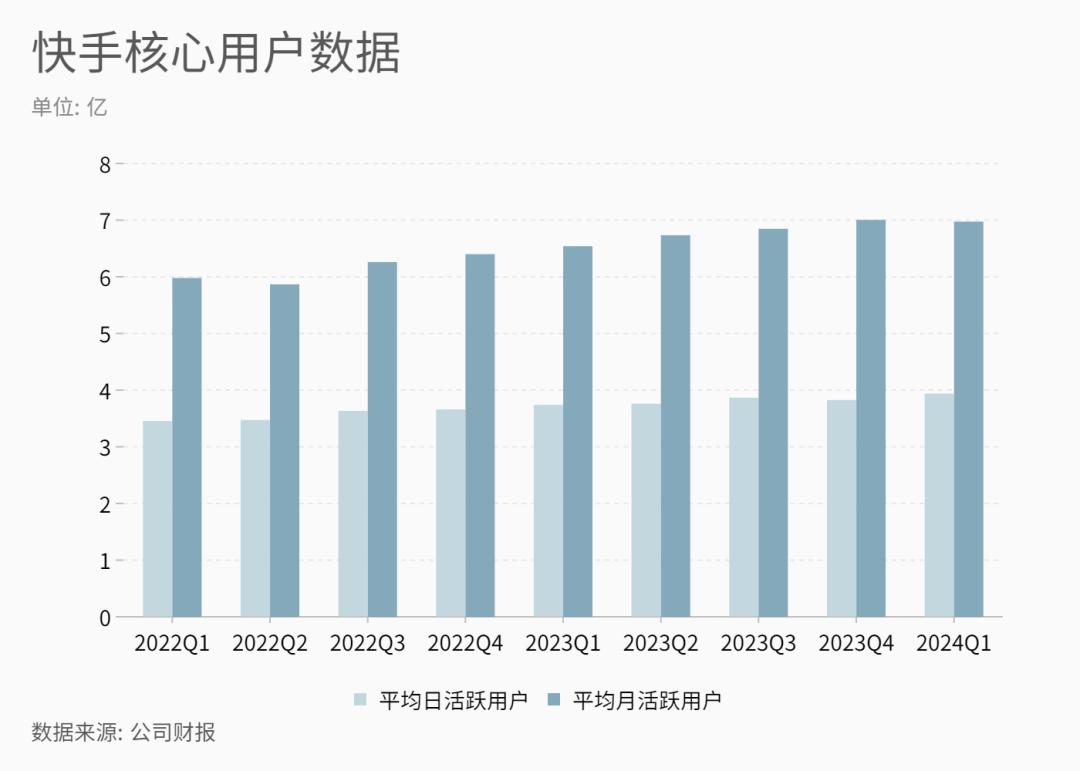

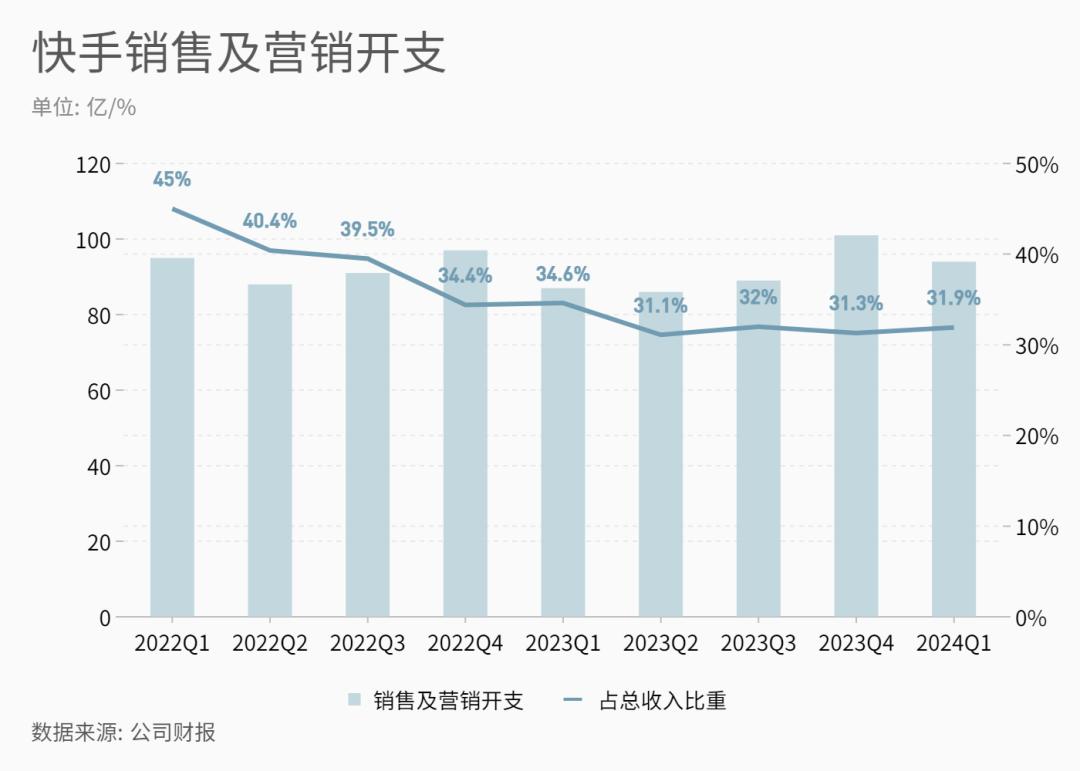

来源:新立场NewAPosition 北京时间 5 月 22 日,快手公布 2024 年第一季度财报,快手 Q1 总收入为294亿元。按国际会计准则净利润为 41 亿元,同比扭亏;调整后净利润为 44 亿元,同比增长 10347.6%。 分项来看,线上营销服务收入同比增长 27.4% 至 167 亿元;直播业务收入同比减少 8.0% 至 86 亿元;包含电商在内的其他服务收入同比增长 47.6% 至 42 亿元。 利润表现是最大亮点,除了本土市场降本增效卓有成效,本次财报特别提到了海外业务减亏的进度。Q1 快手海外业务收入为 9.91 亿元,同比增长 193.2%,整体经营亏损同比减少 67.4%。  核心用户数据中,DAU 为 3.938 亿,较去年同期增长 5.2%;MAU 为 6.974 亿,较去年同期增长 6.6%,结合近几个季度数据,快手的用户粘性与社区氛围已经基本稳定,活跃用户保持同比增长、增速趋于平缓。 综合来看,公司业务重心逐步转移,从依赖高度营销推动用户增长转向更加注重盈利能力。换言之,快手正在逐步脱离互联网企业成长期常见的“烧钱换增长”,转而变道至追求精细化运营。 财报发布后,快手宣布启动新一轮股票回购计划,计划自 2024 年股东大会结束后开始,未来三年回购金额不超过 160 亿港元的股票。 01、从关注“用户”到关注“买家” 广告收入的驱动因素,一看流量库存,即用户相关数据;二看效率,即广告转化率;具体到快手,还得看内循环相关业务的表现。  快手一季度的销售及营销开支环比减少 8.0% 至 94 亿元,主要由于推广活动开支减少,但因为平台的自然获客已经比较稳定,Q1 月活与日活均有同比增长。当前快手的每位日活跃用户日均使用时长为 129.5 分钟,Q1 用户总使用时长同比增长 8.6%。不过结合当前移动互联网流量大盘已见疲软的增速,这一系列数据也在逐渐靠近上限。 总体而言,平台的用户及内容生态有一套自适应的运行逻辑,以稳定的内容供给为支撑,辅以节点营销,保证平台内容吸引力。其中,短剧算是少数还能高效刺激 App 时长增长的内容体裁,2024 年春节档中,快手星芒短剧项目有 20 部播放量破亿的短剧,有 7 部播放量在 3 亿以上,对外循环广告的贡献颇多。 快手的外循环广告由传媒资讯、教育、游戏等垂直领域拉动,本季度保持同比增长。财报提到,付费短剧营销通过自建链路优化,使一季度短剧日均付费消耗同比增长超过 4 倍。 为最大程度开发存量用户价值,效率优化在本季度财报中被频繁提及且辐射多条业务线。人工智能(AI)现已被各互联网公司广泛用于提升广告转化率,热门方向包括广告创意优化、动态竞价与预算分配和自助服务,分别对应了快手智能营销解决方案主推的创作、投放和用户连接。 重视技术带来的生产力革命应该是未来很长一段时间的主旋律。财报电话会上,CEO 程一笑透露,公司将在近期推出其首个多模态大语言模型,主要帮助平台加深对短视频与直播内容理解、评论区理解和用户行为兴趣探索,从而更好地进行自然内容、营销内容和电商内容的推荐。 再看快手电商,比较特殊的是,其成绩被拆分体现至内循环广告和其他服务两个板块,就 Q1 表现而言,电商对两个板块的增益都比较明显。季度内电商商品交易总额为 2881 亿元,同比增长 28.2%,近几个季度在线营销业务的增长曲线与电商 GMV 的增速曲线也基本一致。 对于内循环广告,在 App 用户规模很难再寻突破的前提下,转化更多用户为“消费者”,吸引更多商家入局又提供了另一个扩容思路。 近几个季度快手一直在强调泛货架方向的增量。丰富供给层面,Q1 品牌商品 GMV 在短视频场域和泛货架场域增长分别达到了 110% 和 80%;用户体验优化层面,“极速退款”、“先用后付”等政策逐步完善。内容与货架双轨并行吸引到了更多消费者,数据显示,Q1 电商月活跃买家同比增长 22.4% 至 1.26 亿。同时,一季度泛货架场域 GMV 占总 GMV 比例升至 25%。 财报前一周召开的电商引力大会上,快手宣布了多项新商扶持的政策,包括 0 粉开播、流量冷启动、首销 GMV 激励、运费补贴等等。4 月开始试验的快手优选计划,也是以销售托管的方式降低商家的经营压力,吸引更多入驻商家。Q1 泛货架场域日均动销商家同比增速超过了 50%。 除了电商拉动的内循环广告收入,在电商交易中直接变现的佣金收入,体现在快手其他服务收入这一板块中,一季度也实现了 47.6% 的增长。 不过内容与泛货架双轨并行后,快手与其他电商平台的竞争关系也会更明显。当下典型短视频平台不断强化其电商功能,与传统电商平台之间的重合用户规模不断增长。过去快手的比照对象更多围绕着抖音,站上更大的舞台后,市场审视的目光肯定会更加严苛。 02、新业务仍在潜水期 快手的新业务们基本遵循同一个底层逻辑,以成熟的用户生态为基底,围绕下沉市场的种种特征建立差异化,进而切入不同的消费场景,拓展平台商业化上限。 本次财报对新业务推进情况没有太多披露,但后续电话会上,CEO 程一笑介绍,今年 Q1 本地生活日均支付用户数同比增长近 9 倍;日均动销商家数、商品数环比分别增长 29% 和 38%。 一众新业务之中,本地生活的战略地位尤为突出,与当前市场环境有一定关联。 首先,当前国内餐饮连锁化率持续提升,从 2018 年到 2023 年,连锁化率从 12% 升至 21 %。连锁意味着标准化的经营能力,和对互联网模式的适应性,这对新入局平台是一大利好。其次,内容平台接连入场,抖音、小红书对内容种草 + 线下消费的模式已有普及,快手不必从头开始引导用户心智,又可利用下沉市场的优势摸索错位竞争。  快手吸引商家的最大筹码,也是“7 亿老铁”这个概念背后代表的,当下尤为稀缺的“增量”。比如独占用户,据 QuestMobile 数据,2023 年 4 月,美团与抖音的重合用户超过 3 亿,占美团用户比例为 81.0%;但美团与快手的重合用户约 1.39 亿,占比例仅为 35.3%。又如人群分布,截至 2023年 Q4,快手本地生活新线城市(三线及以下)用户规模占比为 54.5%,比二线城市高出 9%。 从电话会透露的信息来看,本地生活的商业模式还在探索和搭建过程中,一面是还需要供给优化,包括前文提到的动销商家数与商品数增长;一面是正在完善用户需求识别与基础功能设计。其中穿插了短视频平台所必备的内容生态建设(达人和主播矩阵),以及优化平台匹配效率和流量分配效率这些算法层面的基建。 但本地生活同样是一个高度竞争的市场,美团与抖音对垒超过两年,都在极尽双方资源争抢市场份额。最新的动向是,美团的会员体系将在近期全面升级,以往只覆盖外卖业务的“神会员”,将开始逐步扩展到到店业务,并可能延伸至旗下更多消费场景。头部平台正在利用其先发优势和影响力巩固其行业内的话语权。 虽然快手本地生活的切口大概率是新线城市,但这类市场的消费者习惯、物流基建和商家数字化经营能力都与高线城市存在差距。快手还需要大量的市场教育、持续的营销活动来刺激需求,这对成本控制和效率优化提出更高要求。 电商逐渐扶上正轨以后,本地生活很可能是为下一阶段埋下的伏笔。毕竟对于快手而言,有内循环广告的逻辑存在,平台拓展更多消费场景,也可进一步拉动内循环广告的增长,业务之间存在着相生与共进的关系。 03、写在最后 作为与“下沉”绑定最深的平台,市场对快手抱有一种期许,即盘活这片当下尤为稀缺的蓝海,把下沉所代表的增量确切的展示出来。本季度超预期的利润表现,已经释放出一些回应此类期许的信号。 更具体一些阐述所谓下沉的增量,中国国际经济交流中心学术委员会委员王军曾指出,10 亿人口的下沉市场,三线及以下城市消费者群体贡献中国了三分之二的经济增长,但这部分人群优质商品供给较为欠缺,这些缺口就是快手的机会。 还有一层潜力在于,下沉不是一个固化的标签,随着城镇化率的提升,以及高线城市与新线城市之间的多维度的人口流动情况,快手的用户画像也会更加丰富。电商走向泛货架,SKU 越来越重视品牌供给可作为一种侧面印证。以“老铁文化”起家的快手,用户大本营位于北方,但从去年开始,快手电商中的华东和华南地区买家有明显增长。 所以总结快手目前的经营情况,用户生态基本稳定,商业化在电商站稳之后,继续往更多方向探索,技术穿插其中促进二者协同并提升效率,已经能看到一个正向循环的轮廓。 可能还需要继续观察的是,快手当下处在一个业务多线并行,且单个业务调整不断的状态,站上更大的舞台后,面对不同市场与消费者需求的“适应性”会是进阶的挑战。 *题图及文中配图来源于网络。 文章来源:“文笔”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24