本文来源: 巨潮WAVE

213

|

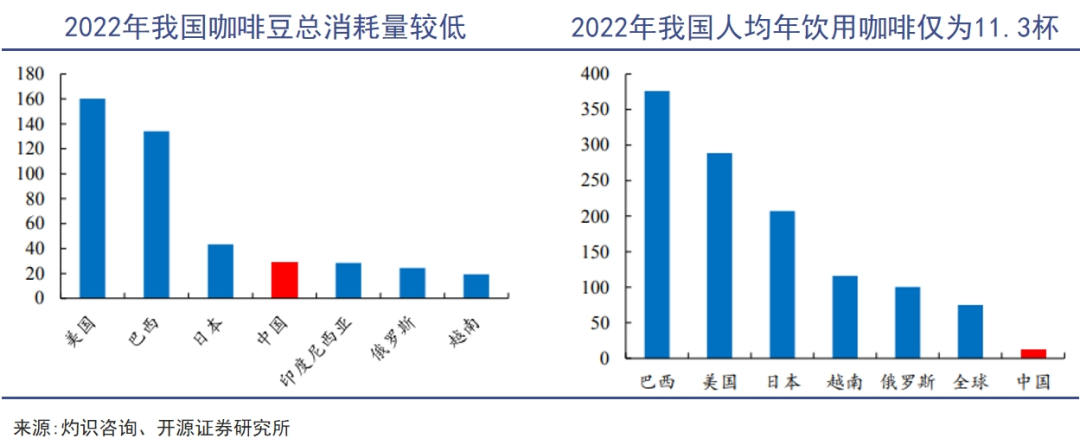

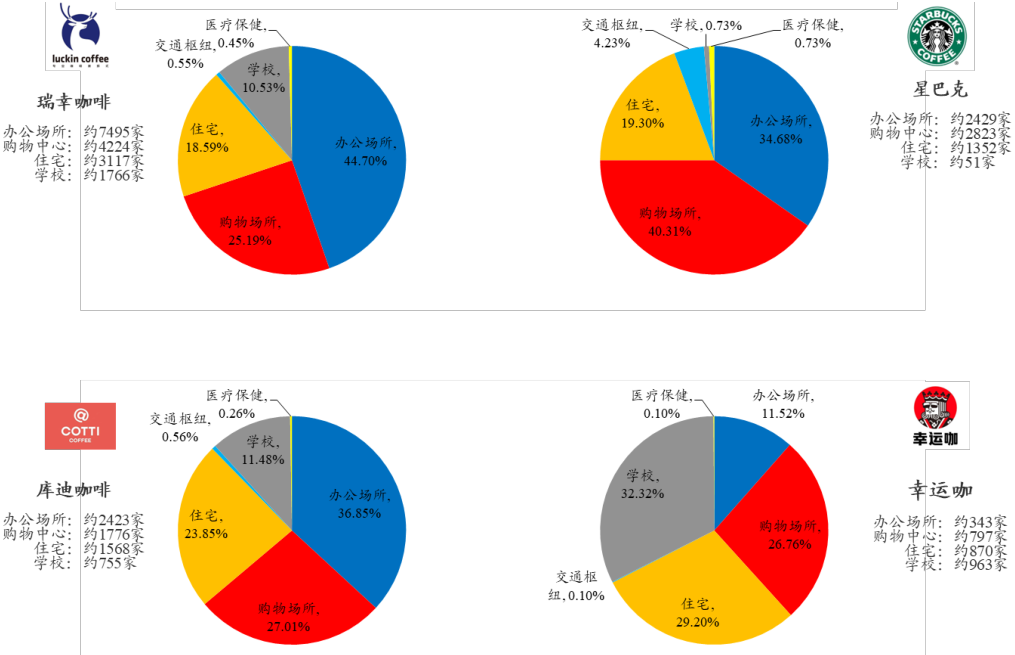

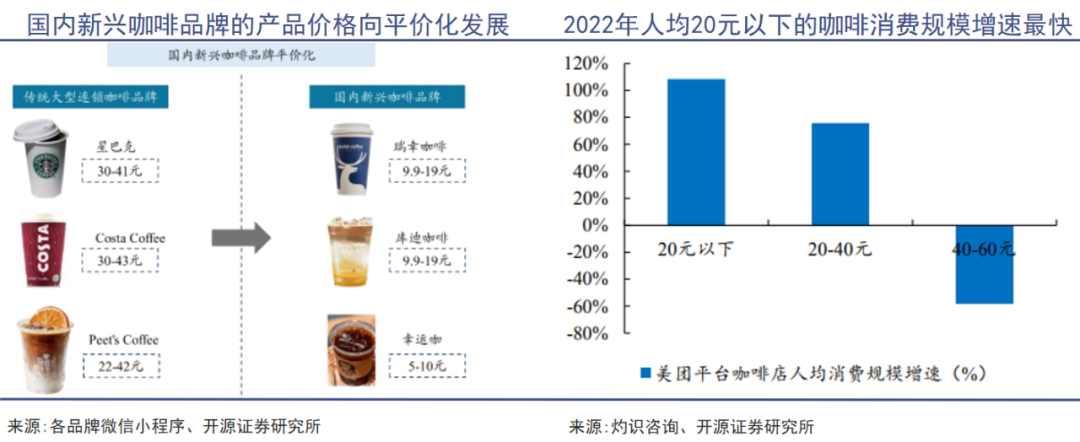

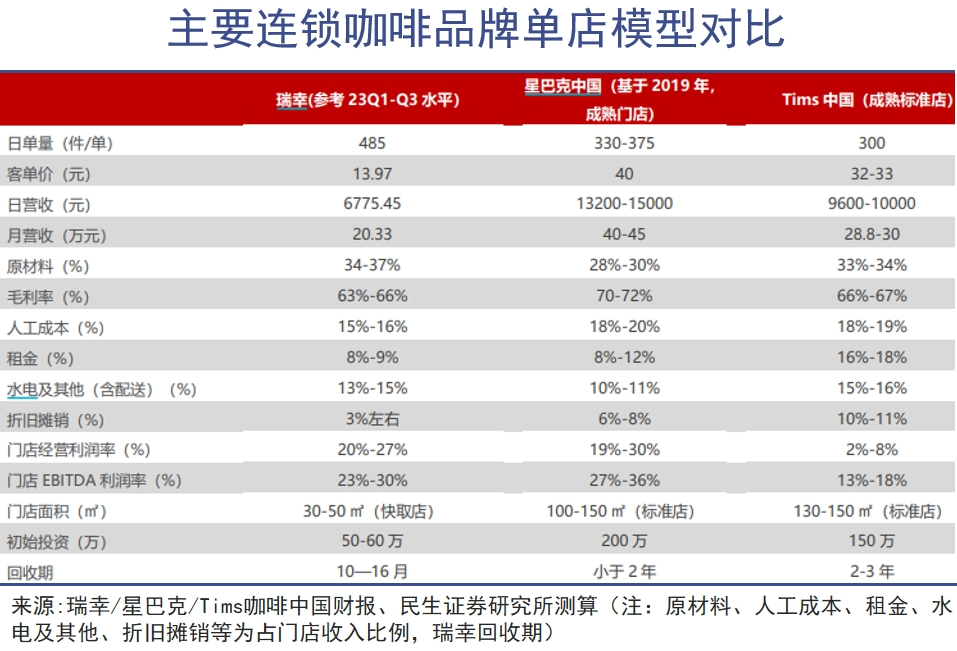

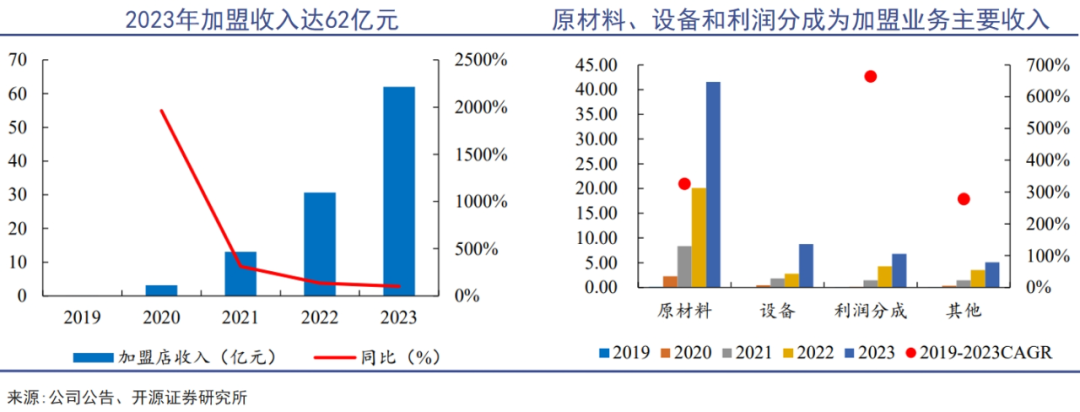

来源|巨潮WAVE 文 | 小卢鱼 编辑 | 杨旭然 “牲畜累了还知道休息,而牛马累了只会自己花钱买咖啡”,最近网络上流行起来的吐槽,不经意地给咖啡打上了“牛马饮料”的标签。 按照营销号的说法,上世纪咖啡豆会被用作饲料和兽药,好让牲畜吃的更少但精力更旺盛、干活更卖力——这似乎和现在白领喝咖啡有些异曲同工。舆论变化之下,瑞幸推出的加3元升级超大杯活动,也被称为“更适合打工人的牛马杯”。  当然,咖啡作为人类饮料的历史,要远远长于它作为牲畜饲料的历史。 和茶叶一样,两者都是帮人提神醒脑的好物。“牛马饮料”说法的流行,并不意味着饮料本身有什么问题,核心的原因还是城市白领对于自身的工作环境、工作状态的不满,导致了对咖啡的迁怒。 普通人每天喝杯咖啡,实际上并不是很便宜的事情,毕竟十几块钱也能做很多事。但对很多咖啡品牌来说,他们同样没能从动辄二三十一杯的咖啡里赚到多少利润。中国咖啡市场9.9的价格战打了一年,库迪收缩、闭店,瑞幸则由盈转亏,就连星巴克的财报也不乐观。 咖啡行业在开店潮与闭店潮中,走到了一个进退两难的境地。这时候再冒出来一个“牛马饮料”的名声,显然对行业来说是比较不利的。 规模 中国的咖啡店数量过剩了吗?中国人口基数大,咖啡豆总消耗量与美国、巴西、日本等成熟市场相比,规模体量却相差三四倍。而且2022年中国人均年饮用咖啡数仅为11.3杯,远低于巴西的376.0杯、美国的288.9杯和日本的207.4杯。 一个咖啡渗透率较低而人口数较高的消费市场,反过来说也是一个增长潜力巨大的消费市场。而且有瑞幸咖啡置之死地而后生的例子摆在眼前,激励了众多创业者与投资者们竞相涌入这个消费赛道。  事实证明,中国咖啡行业规模增长速度确实很快。《2024中国城市咖啡发展报告》显示,近三年来,中国咖啡产业的年均复合增长率为17.14%,2024年中国咖啡产业规模预计将达到3133亿元,较2023年的2654亿元增长18%。 中国人均咖啡消费量也在增加,2023年中国人均咖啡年饮用数已经达到16.74杯,较2016年人均年饮用数9杯的数据近乎翻倍,即便同2022年相比这个数据也猛增了约46%。 消费崛起往往伴随着供应激增,毕竟2022年我国一线、新一线、二线城市每万人拥有现磨咖啡馆数量仅为2.3家、1.4家和0.9家,三线及以下城市每万人拥有咖啡馆数量仅为0.4家,完全有空间多开几家新店的样子。 瑞幸、库迪等连锁品牌,成为了过去两年两年中国咖啡门店数量疯狂增长的主要动力,GeoQ智图收录的15家典型连锁咖啡品牌,2023年开店数量达到18610家(其中8034家由瑞幸贡献),相对2022年开店增速高达252%。 连锁咖啡品牌之外,还有许多从茶饮跨界来做咖啡的品牌在积极扩店,比如茶颜悦色旗下的鸳央咖啡门店数已接近百家,7分甜创立的轻醒咖啡也快开了50家门店,沪上阿姨母公司创办的沪咖甚至达成了千店成就。 今年咖啡品牌的开店速度也是一点都看不到下降的意思,20家连锁咖啡品牌4月份新开门店1023家,同比2023年2月上升8.83%,环比2024年3月上升72.8%,门店总数已高达41583家。 新开的咖啡门店大多集中在白领聚集的写字楼附近,或者人流量较大的购物中心和居民小区,这些地方也同样是奶茶品牌喜欢聚集的地方。在竞争激烈的饮品赛道里,几乎没有什么品牌能独占好地段。  在连锁品牌高歌猛进、各显神通争夺市场的时候,各种小品牌和个人创业的咖啡店正在艰难的夹缝求生。 2023年中国新增注册咖啡相关企业近6万家,近一年倒闭的咖啡门店则有3.8万家,可以说很多小品牌和个体户都做了咖啡创业的炮灰,投资、加盟、选址、运营、品控哪一样都不简单,做咖啡店老板可能还不如打工人轻松。 咖啡创业这么难,总让人怀疑其实中国的咖啡行业早已供给过剩,消费数据看着还在涨,其实都是咖啡品牌烧钱补贴的功劳。 利润 市占率与毛利率要如何平衡?咖啡并不是中国人的传统饮料,就算喜欢喝咖啡,这喜欢也掺杂了职场社交、文艺装逼等多种的因素。在这样的用户心智下,价格恐怕是比口味更值得思考的问题——后发咖啡品牌越想出头,就越不能回避价格战的问题。 瑞幸咖啡的价格本就比星巴克便宜且有大量优惠券补贴客户,其联合创始人陆正耀离开瑞幸后新创立的库迪咖啡,更是直接掀起了9.9元咖啡大战,并将瑞幸、Tims、肯德基等众多品牌卷入其中,让星巴克也不得不增加优惠的力度和频率。  美团餐饮数据显示,2022年人均20元以下的咖啡消费规模增速最快,2023年下半年咖啡价格战开始之后,许多消费者对咖啡价格的定位更是下调到10-15元/杯,直接逼近瑞幸等头部品牌对成本控制的极限能力。 瑞幸咖啡最近的财报中已经显示出价格战带来的压力,在连续两年实现盈利后重回亏损。根据2024年第一季度财报,瑞幸咖啡当期营业净亏损为8320万元,自营门店的运营利润率也从2023年同期的25.2%下滑到7%。 星巴克的财报同样令投资人失望,截止今年3月31日公司实现营收85.6亿美元,同比下降2%,净利润为7.72亿美元,同比下降15%。财报公布当天,星巴克股价大跌15.82%,市值蒸发约1150亿人民币,创近四年来最大跌幅。 星巴克的问题来源于客户光顾频率和订单规模的减少,但认为自己还有进军县城等下沉市场的空间。瑞幸咖啡的问题则要更复杂一些,激烈的行业竞争之下,本土咖啡品牌似乎很难维系市占率与利润率之间的平衡。 其实早在2023年第四季度的时候,瑞幸咖啡一边在淡季加速开店抢占市场,一边加大优惠补贴力度以应对库迪咖啡的挑战,虽然看似留住了客户的脚步,整体毛利率却比非价格战时下滑了9.3%,较价格战刚开始的三季度也下滑了5.7%。 毕竟咖啡9.9元/杯确实不是一个合理的价格,即便在巴西、越南这样的咖啡豆原产地,主打性价比的咖啡品牌价格也要13元/杯左右,瑞幸一开始高调迎接价格战,也只是想以9.9元款引流、靠15-20元款来盈利。  低价策略开始反噬后,瑞幸自然会收缩补贴减少失血,从全场饮品都可使用9.9元优惠券,到今年2月仅有8款产品可以使用,再到目前仅支持5款基础单品或加3元升级成超大杯。 然而尴尬的是,薅多了羊毛的客户们似乎并不能接受没有9.9活动的瑞幸,或者说对瑞幸的品牌定位没办法再调高了,这对瑞幸实现长期价值是非常不利的。 打响价格战第一枪的库迪咖啡,在淡季、补贴和加速开店的三重压力下,已经疲态尽显、后劲不足。联营商们也深陷亏损,开店速度明显放慢,原本“以低价换市场,打垮对手后再慢慢涨价”的美梦并不如想象中顺利。 增长 “咖啡+”会是价格战的破局之法吗?对咖啡和奶茶品牌来说,一个很残酷的现实就是他们的竞争对手时时刻刻都有很多,而且永远都不可能“杀光”。这些品牌可以利用互联网思维做运营、做产品、开拓市场,但不可能同互联网公司一样做到垄断市场、赢家通吃。 在产品售价不适合调高的时候,咖啡、奶茶品牌想要做厚利润,还是得在供应链和加盟商身上动脑筋。蜜雪冰城早就在这一点上给同行们做出了成功的示范。 瑞幸在网络上常与蜜雪冰城“拌嘴”,但该学的也没少做。自2021年开启新零售合作伙伴计划,瑞幸的加盟店便在快速扩张,连续三年加盟收入呈现高速增长,2023年该业务营收突破 60 亿元,其中原材料收入占比最大。  瑞幸加盟店的收入会先进入公司总账户,从中收取原材料差价和毛利分成,其中毛利则采取分级抽成的方式,每月毛利8万元以上的部分抽成高达40%,可以说做的越好的加盟店给瑞幸的“贡献”就越大。 而原材料价差收入就要仰赖供应链的品质和效率,今年4月瑞幸在昆山投资1.2亿美元兴建的、年产能3万吨的新烘焙厂正式投产,一举成为国内产能最大的咖啡烘焙基地,和瑞幸开启第二竞争曲线的标志。 半年之前,星巴克中国咖啡创新产业园同样在昆山落成投产,总投资2.2亿美元,是星巴克在华最大的一笔咖啡生产和物流基地建设投资,标志着中国在星巴克全球各市场内率先实现 “从生豆到咖啡” 垂直产业链的规模化整合。 供应链全覆盖、高效化、本土化的能力,无疑是头部咖啡品牌保持竞争力的底牌,谁能把成本和质量控制做到极致,谁的战略纵深就更大。 对于非头部咖啡品牌来说,“咖啡+”可能会是突破重围、获得增长的方法。 例如西西弗书店就实行了“书店+咖啡”的复合式经营模式,增加了顾客的停留时间和消费机会,通过图书销售和咖啡、文创产品等业态收入获益,非书籍销售的收益甚至超过了图书本身,侧面证明了“咖啡+”的价值。  西西弗书店矢量咖啡 五年前才从加拿大来到中国市场的Tims,则靠着“咖啡+贝果”的双品类模式,逐步跑通了自己的差异化。 贝果有低油低糖、口味多样、适合咸口热食的中国胃等优点,Tims在发现贝果销售量和复购率都在持续增长后,就用贝果取代了原本作为“咖啡搭子”主打款的三明治和甜甜圈。 不过,要想在中国这个消费者偏好多变、喜新厌旧、精打细算的市场上长久生存下去,咖啡品牌们做好“咖啡+”的各种创新,只是基础课。 如何让打工人喝咖啡喝得心甘情愿,才是更重要的问题。毕竟,“牛马饮料”这个名号可实在太难听了。 文章来源:“巨潮WAVE”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24