169

|

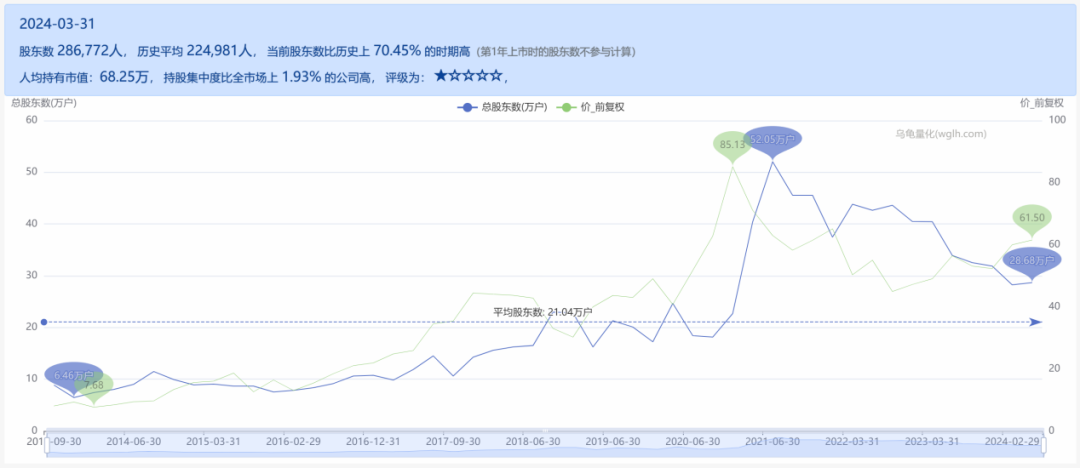

@港股研究社原创 作者丨在辉 证监会一个通知,美的跌掉200亿。 7月23日晚上,证监会官网发布了《关于美的集团股份有限公司境外发行上市备案通知书》。这意味着只需要等待通过港交所聆讯,美的赴港上市就基本算是走向了成功。 但是从23日开始,美的股价连跌三天。200亿对4000多亿的市值来说算小,但香港上市消息背后的情绪趋势算大。有人说:美的港股上市对A股投资者是利空的,还没上市的影响就这么大,上市之后肯定要继续打折。又或者是,美的账上还有900多亿现金,怎么还想着募资出海? 其他的反对理由还有很多。做一件该做的事引起这么大的争议,倒也说明美的的影响力已经到了一个很高层次。哪怕美的现在的相对估值并不高,股东人数又到了2021年以来的低点,还是有很多人在拿短期视角看长期。似乎一切不利于股价上涨的因素都会被批判。  (图源:乌龟量化) 开宗明义,看衰美的赴港上市绝对没有理解到这家企业几十年发展的关键,所以也没有看懂趋势和未来——也有可能是看懂了,但美的可以为了自身的发展选择让渡短期利益,而股民是不愿意这样做的。对美的来说,要做世界级科技巨头,去香港上市是个很重要的跳板。 01、对港股上市不用如临大敌 话不说绝,在证监会过关后发生这么大的抛售,在情绪上首先可以给予一定的理解。 “A+H”模式的意义先不谈,在提到两地上市的情况下,投资者的第一反应肯定是公司又需要资金了。然而对于已经在股东体系内的人来说,增发就意味着扩大股本,扩大股本就意味着稀释现在持股人的权益,而在情绪的加持下,这种观点很快又会转变为对公司的批判。如果再考虑到港股市场价格的压制因素一向比较强,会影响A股的价格,且会分散外资投资的渠道。想象力一旦在这一层跃进,确实很难拉得回来。 但是,这种思维方式在时间和空间上都太孤立,忽视了方方面面的关联因素: 第一,赴港上市不是今天才做的决定,早就做好了,预期已经铺垫完了,不会有持续性很强的负面影响。 第二,港股所谓的折价预期受情绪影响较大,没有证据证明美的在港股一定会遇到很高的折价率。美的有自己的募资目标,作为大白马,去港股也有一定的优势。2020年美的曾经被外资买到“限购线”,港股上市后完全有可能实现两地双赢。 第三,众所周知,去港股上市是为了拓展国际化资本运作的前景。美的在2024年的致股东信里写的经营重点是“全价值链运营提效和结构性增长升级”,结构性的升级以业务模式升级为代表,官方的解释是,中国市场坚持DTC模式发展,海外市场强调OBM(自主品牌)优先。所以港股上市募资只是开始,如果只看到港股上市这件事本身的影响,那么等于去掉了对美的海外发展潜力的讨论。 第四,仅以家电行业看,国内行业和市场最大的缺点是已经触及天花板,所以美的这种巨头也弹性不足。但美的去年的海外营收增速尚且低于国内,占总营收比例也没有明显变化,如果能借上市做出提升,那股价的弹性很容易就会显现出来,这是一笔长期价值。 第五,就是中泰、国君等机构都分析过的,赴港之后改善了国际化资本结构,投资者结构、海外股权投融资和员工股权激励条件都会得到改善。这些是海外发展更看重的东西,早做好早提速。 所以,对美的“A+H”的规划完全不用如临大敌。现在的市场分歧之所以存在,更多是因为做企业和买股票是两回事,在买股票中,买成长和买股息又是两回事。虽然市场都在围绕“美的集团”四个字做文章,但这里面的势力划分非常复杂。如果一个消息就能让投资者逃离美的,那只能说明他选择了短期投资,仅此而已。 02、要成长就要给空间,要回报就要给时间 国内市场是红海,国外也不是没有竞争,但入局的窗口期还存在,现在正处于整合之中,必须抓紧机会。美的发行港股可以引入新的国际机构,或者搭建新的对外投资平台,深入到海外市场。这也符合它之前披露的上市募资用途——全球范围内的科技研发、智能制造体系的持续建设及供应链管理的升级、完善全球销售渠道和网络以及提高自有品牌的海外销售。 其实选择港股上市的理由大多如此,拿顺丰举例,顺丰也在上半年通过了证监会备案,也同样是为了国际化而赴港。有一种说法是,顺丰相对来说更缺钱,因为快递物流行业重资产压力太大,所以顺丰再募资是合理的。相比之下,美的账上还有几百亿,不应该第一时间想到上市募资。这种说法站得住脚吗?问题的关键在于,募资到底要做什么。 有的行业确实大部分都会投向基建,但美的还有更多需要思考的点。拿家电来说,并购是美的的强项,更是行业发展必须学会利用的杠杆。全球化不可能完全靠业务扩张,并购工具用得好,能省下不少力气。而并购更多需要的是国际化的资本,现在家电行业的世界趋势下,有这个打算就必须加速,因为市场的整合窗口期很多品牌都在抢。 典型的比如博世,博世去年发行了公司历史上规模最大的债券,45亿欧元。然后就在这几天,博世宣布将以74亿欧元(约合80亿美元)的价格收购江森自控的家用和轻型暖通空调业务,其中包括江森自控收购来的约克暖通空调业务,以及江森自控-日立空调合资公司100%的股份,后者还包括日立持有的40%股份。 这是博世历史上最大的一笔收购案。收购之后,博世不但拿到了约克等品牌在美国等地区的市场,还有全球30多个国家的16个生产基地和12个研发基地。博世自己预计这次收购会让它在暖通空调市场的销售收入“几乎翻番”,达到每年90亿欧元。作为多元化集团,博世深谙并购补齐业务结构的方法论。和博世一样,美的也是多元化集团,它们的成长扩张有共性,那是顶级战略者的眼光。  (图源:美的招股书) 现在,这种关于整合的情形正在全世界持续上演,催着美的加快全球化步伐。去年, 美国开利空调120亿欧元收购了德国家族企业 Viessmann 的大部分股份,用于扩充供热和制冷业务的规模。就在这个7月,海尔智家宣布已经和伊莱克斯签约,拟以约合人民币9.8亿元的代价收购伊莱克斯在南非的热水器业务公司Electrolux South Africa Proprietary Limited,包含100%的股权和相应的家电业务人员。 显然,整个行业都在想方设法提升发展速度。美的要在全球化进程中发挥资本杠杆的作用,自然需要港股这样一个更国际化的环境。既然要做世界级科技巨头,就要把准备工作做扎实,资本操作自然也包含在内。要相信,美的的战略眼光和执行力,一向都是顶级的。给美的时间,它必定会让今天的决策开花结果。 文章来源:“港股研究社”,未经允许不得转载。 文章代表作者观点,版权归原作者所有,热传平台仅提供信息存储空间服务。 |

2024-11-05

2024-09-29

2024-09-26

2024-09-26

2024-09-24

2024-09-24

2024-09-24

2024-09-24